ITEMS

プラチナカード34枚からおすすめ12枚を厳選!クレカの達人が高ステータスで特典が充実したカードを紹介

本記事は、提携する企業のプロモーション情報が含まれます。掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容などはyour SELECT.が独自に記載しています。(詳しくはAbout Usへ)

「プラチナカードって年会費が高いけど、どんなメリットがあるの?」

「持っていると一目置かれるプラチナカードはどれ?」

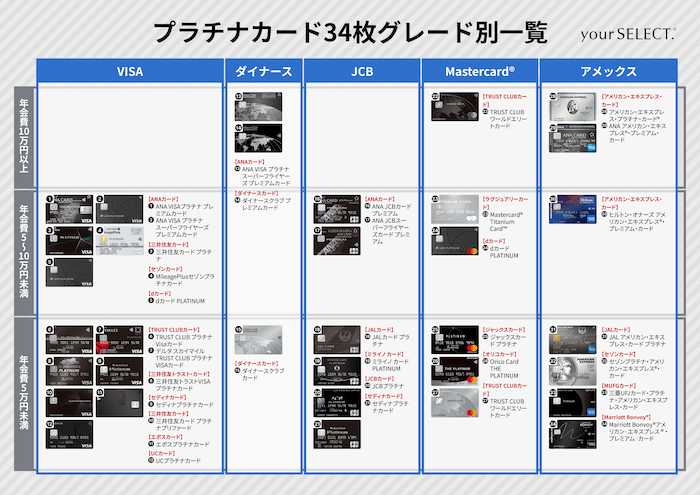

豪華な付帯特典が魅力のプラチナカード。しかし、カードによって年会費に大きな差があり、スペックや特典・サービスなどが異なります。

年会費だけに注目して選んでしまうと、自分にとって使いやすい特典やサービスが少なく、プラチナカードを持つメリットが小さくなってしまうことも。

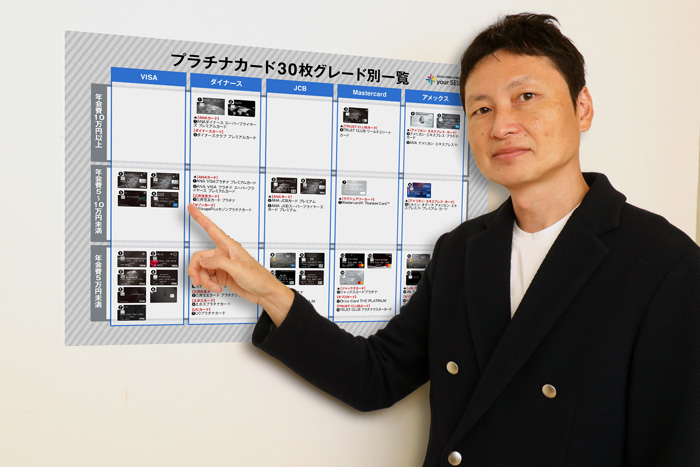

そこでこの記事では、株式会社ポイ探の代表取締役でクレジットカードの達人である菊地崇仁さんに、プラチナカードの選び方についてうかがいました。

また、ステータス性と魅力的な特典を兼ね備えたおすすめのプラチナカードも紹介します。

おすすめのプラチナカード12選

- 1. ラグジュアリーカード(チタン)|トラベル特典やグルメ特典が充実! 高級感のある金属製カード

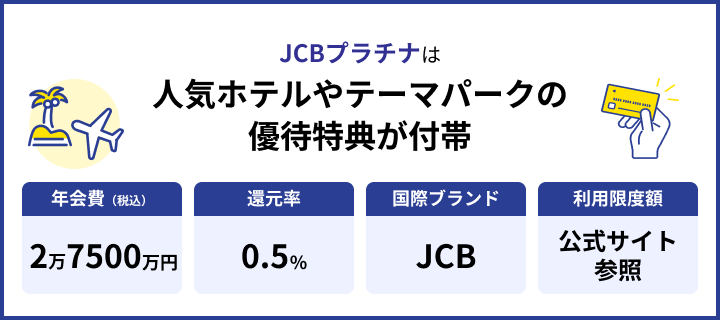

- 2. JCBプラチナ|人気ホテルやテーマパークの優待特典が付帯

- 3. 三井住友カード プラチナプリファード|ポイントがお得に貯まる特典・サービスが魅力

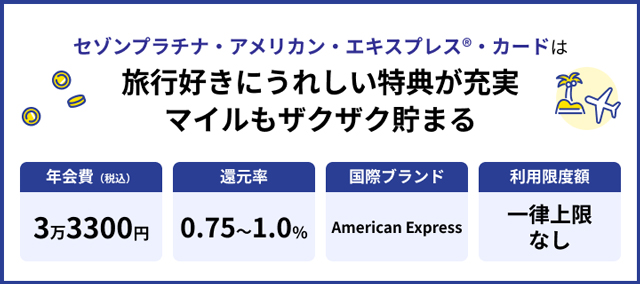

- 4. セゾンプラチナアメックス| 旅行好きにうれしい特典が充実

- 5. dカード PLATINUM|年間利用額に応じて最大4万円相当プレゼント

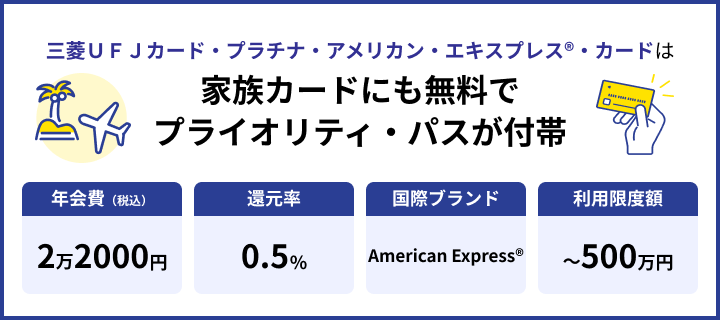

- 6. 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード|家族カードにもプライオリティ・パスが付帯

- 7. ダイナースクラブカード|有名レストランで使えるお得なグルメ特典が充実

- 8. UCプラチナカード|コンシェルジュサービスや人気レストラン優待特典が付帯

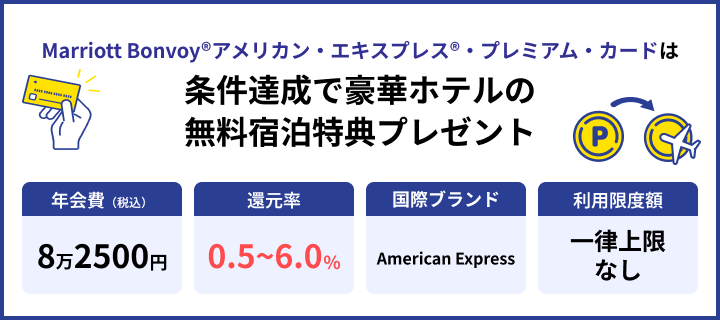

- 9. マリオットボンヴォイアメックスプレミアム|条件達成&継続で豪華ホテルの無料宿泊特典プレゼント

- 10. アメックスプラチナカード|コンシェルジュサービスが好評!ホテルやグルメ特典も豊富

- 11. ANA VISAプラチナ プレミアムカード|豪華特典が付帯し、ANAマイルがどんどん貯まる

- 12. エポスプラチナカード|年会費が実質無料で利用できる高コスパカード

株式会社ポイ探 代表取締役

菊地 崇仁さん

1998年に法政大学工学部を卒業後、同年日本電信電話株式会社(現NTT東日本)に入社。2006年、ポイント交換案内サービス・ポイ探の開発に携わり、11年3月代表取締役に就任。130枚超のクレジットカードを保有し、約150万円の年会費を支払っている。

信用できる情報を提供するため、保有するすべてのカードを必ず月に1度は利用し、お得な使い方を日々研究しているクレジットカードの達人。「60秒で学べるNews」(テレビ東京)などメディアにも多数出演。著書に『できるAmazonスタート→活用 完全ガイド』(インプレス)など。

\ 注目のカード /

PR

お得なWキャンペーン実施中

ダイナースクラブ ビジネスカード

特典1:初年度年会費無料

特典2:最大20,000ポイント付与

「ダイナースクラブ ビジネスカード」は、一律の利用枠がなく、大きな取引にも柔軟に対応可能。会食や出張をはじめ、ビジネスに役立つ特典が充実した頼れる一枚です。

Wキャンペーンは、2026年6月30日までの新規お申し込みが対象です。

| キャンペーン期間 | 2026年1月5日(月)〜6月30日(火) |

|---|---|

| キャンペーン対象者 | キャンペーン期間中に本ページからお申し込みいただき、期限までにご入会の基本会員 |

| ポイント還元率 | 1.0% |

| 申込対象 | 当社所定の基準を満たす方で法人、団体等の代表者・役員または個人事業主 |

| 追加カード | 4枚まで年会費無料で発行可(3、4枚目は1枚あたり年間5500円(税込)のカード維持手数料が発生) |

目次

プラチナカードを持つメリットとデメリット

ステータスの高さと充実した特典が魅力のプラチナカードですが、一般カードやゴールドカードと比べて、発行するハードルが高いといった側面もあります。まずは、プラチナカードのメリット・デメリットを押さえておきましょう。

「プラチナカードの付帯特典は充実しており、ランクが上のブラックカードとそれほど大きくは変わりません」と菊地さん

プラチナカードのメリット

プラチナカードのおもなメリットは以下の4つです。

プラチナカードのおもなメリット

- ステータスが高く、社会的信用が得られる

- 利用限度額が高い

- 付帯特典が充実している

- 保険の補償内容が手厚い

プラチナカードは、ブラックカードに次いでランクが高いカードです。申し込み条件や審査は厳しい傾向にありますが、その分ステータスが高く、審査に通ってカードが発行できれば社会的な信用が示せます。

また、付帯特典・サービスが充実しているのもプラチナカードの魅力です。国内外の空港ラウンジの無料利用、レストランや宿泊施設の優待、コンシェルジュサービスなど、一般カードやゴールドカードよりも豪華な特典やサービスが利用できます。

プラチナカードのおもな付帯特典・サービス

| 特典・サービス | 特典例 |

|---|---|

トラベル特典 |

|

グルメ・ダイニング特典 |

|

コンシェルジュサービス |

|

その他、利用限度額が高いため、高額な支払いにも対応可能。旅行傷害保険などの補償内容が手厚いのもメリットです。

利用限度額と旅行傷害保険の比較

| カード名 | エポスカード | エポスゴールドカード | エポスプラチナカード |

|---|---|---|---|

|

|

|

|

| 年会費 (税込) |

無料 | 5000円 | 3万円 |

| 利用限度額 | 最大100万円 | 最大300万円 | 最大500万円 |

| 国内旅行傷害保険 | なし | なし | 最大1億円 (利用付帯) |

| 海外旅行傷害保険 | 最大3000万円 (利用付帯) |

最大5000万円 (利用付帯) |

最大1億円 (自動付帯) |

プラチナカードのデメリット

プラチナカードには以下のデメリットもあるので、押さえておきましょう。

プラチナカードのおもなデメリット

- 年会費が高額

- 審査が厳しい

- 招待されないと申し込めない場合がある

プラチナカードは、付帯特典や補償内容が充実している分、一般カードやゴールドカードと比べて年会費も高額です。ただし、以前は5万円くらいが標準でしたが、最近では相場が下がり2〜3万円で発行できるカードが増えています。

年会費が高額なプラチナカードは、申し込み条件や審査も厳しくなります。例えば、一般カードの三井住友カード(NL)の申し込み条件は「満18歳以上の方(高校生を除く)」ですが、三井住友カード プラチナは「満30歳以上で、本人に安定した継続収入のある方」となっています。審査に関してカード会社から明確な基準が公表されているわけではありませんが、年収や利用実績などがより厳しくチェックされる傾向にあります。

また、プラチナカードの発行方法には「招待制」と「申込制」があり、前者の場合はカード会社からインビテーション(招待)がないと申し込めません。最近は申込制のものが多くなっているものの、事前にチェックするようにしましょう。

プラチナカードの発行方法

| 招待制 | カード会社からインビテーション(招待)がないと申し込めない |

|---|---|

| 申込制 | インビテーションがなくても、Webサイトなどから申し込める |

株式会社ポイ探

代表取締役

菊地崇仁さん

以前は「招待制」だったアメリカン・エキスプレス・プラチナ・カード®も、2019年4月8日からインビテーション不要で申し込めるようになっています。

クレカの達人が教える!プラチナカード選びのポイント

プラチナカードは年会費に幅があり、1万円台のものから15万円を超えるものまであります。また、カードによって国際ブランドが異なり、付帯する特典やサービスに違いがあります。

年会費やステータス性はもちろん重要ですが、それだけに注目してカードを選んでしまうと、プラチナカードの恩恵を十分に享受できないことがあるので注意が必要です。

クレカの達人である菊地さんに、プラチナカード選びのポイントをお聞きしました。

菊地さんが所有するクレジットカードの一部。プラチナカードも多く所有し、すべて月に1度以上利用しているという菊地さんに、カード選びのポイントを聞いた

年会費と特典や補償内容のバランスで選ぶ

――プラチナカードを選ぶ際は、どのような点に注目するとよいのでしょうか?

まず大事なのが、年会費と付帯する特典・サービスの内容です。年会費が高くなるほど特典やサービスも豪華になりますが、使いきれない特典ばかりだと高額な年会費に対して割にあいません。

年会費と付帯特典・サービスの比較

| カード名 | UCプラチナカード | dカード PLATINUM | ラグジュアリーカード チタン |

|---|---|---|---|

|

|

|

|

| 年会費 (税込) |

1万6500円 | 2万9700円 | 5万5000円 |

| 空港ラウンジ特典 | プライオリティ・パスが付帯し、年間6回まで無料で利用可能 | プライオリティ・パスが付帯し、年間10回まで無料で利用可能 | プライオリティ・パスが付帯し、無制限で利用可能。さらに上級会員資格「プレステージ」が付与 |

| レストラン特典 | 対象レストランの割引クーポン | 約200の対象店舗で所定のコースを2名以上で予約すると1名分無料 | 約250の対象店舗で所定コースを2名以上で予約すると1名分無料。 一部の店舗では最大6名の予約で3名分無料 |

| 旅行傷害保険 | 国内:最大5000万円(利用付帯) 海外:最大1億円(利用付帯) |

国内:最大5000万円(利用付帯)(※1) 海外:最大1億円(利用付帯/自動付帯)(※2) |

国内:最大1億円(自動付帯) 海外:最大1億2000万円(自動付帯) |

※1 国内旅行費用をdカード PLATINUMで事前に支払った場合に限り補償対象

※2 最大1億円は海外旅行費用をdカード PLATINUMで支払った場合。利用なしの場合は最高5000万円

例えば、多くのプラチナカードには世界1700ヵ所以上の空港ラウンジが無料で利用できる「プライオリティ・パス」が付帯していますが、年会費が安いカードは無料で利用できる回数が制限されている場合があります。反対に、年会費が高いカードは利用回数の制限がなく、最上級会員資格である「プレステージ」に無料で登録できるものもあります。

──付帯特典・サービス以外に、年会費の差が出るところはありますか?

旅行傷害保険なども、年会費が高いものほど補償金額も大きくなります。補償の適用条件も異なり、年会費が安いものは旅行代金や交通費をカードで支払う必要がある「利用付帯」がほとんどですが、年会費が高くなるとカードを持っているだけで補償が受けられる「自動付帯」のものが多くなります。

プラチナカードを選ぶ際は、特典やサービス、補償内容が年会費に見合っているかを確認し、「このサービスを受けるために、この年会費を支払ってもいい」と思えるものを選ぶようにしましょう。

国際ブランドに注目して選ぶ

──他にプラチナカード選びで重要なポイントはありますか?

クレジットカードにはVisaやMastercardをはじめとした国際ブランドがあり、ブランドごとにさまざまなサービス・特典を提供しています。国際ブランドと提携しているカード会社が発行するプラチナカードを契約した場合、提携カード会社の特典に加えて国際ブランドの特典も付いてくるというわけです。各国際ブランドのおもな特典と特徴をチェックし、自分にとってメリットが大きい国際ブランドのプラチナカードを選ぶとよいでしょう。

「コンシェルジュサービスの質も国際ブランドによって差があります」と菊地さん

Visa|コンシェルジュサービスが好評

出典:VISA公式サイト

Visaは知名度が高く加盟店も多いため、どこへ行っても決済できる安心感があるトップブランド。国内はもちろん、アメリカ方面に強いといわれています。特典の中でも、特にVPCCというコンシェルジュサービスが対応が迅速で使い勝手がいいと評判です。グルメ・ダイニング特典も充実しており、「Visaプラチナラグジュアリーダイニング」では、一度は訪れたい人気レストランで使える3000円相当の割引クーポンがもらえます。

Visaのおもな特典

| トラベル特典 | Visaラグジュアリーホテルコレクション |

厳選された900以上のホテルで、空室状況に応じた部屋のアップグレード、2名分の朝食無料、25米ドル分の飲食割引などのサービスが受けられる |

|---|---|---|

Visaプラチナ空港宅配 |

自宅と空港間の荷物の配送を優待料金で利用できる | |

Visa国際線クローク(一時預かり) |

国際線を利用する際に、手荷物を一時的に預けられる。通常料金の10%OFFで利用可能 | |

| グルメ・ダイニング特典 | Visaプラチナ ホテルダイニング |

対象のサービスからオンラインで予約したホテル内レストランで利用できる3000円相当の割引クーポンがもらえる |

Visaプラチナ ラグジュアリー ダイニング |

厳選されたレストランで利用できる3000円相当の割引クーポンがもらえる | |

| コンシェルジュ、その他 | Visaプラチナ・コンシェルジュ・センター(VPCC) |

航空券・ホテル・ゴルフ場・レストラン・レンタカーの予約などを代行。電話、メール、ライブチャット、LINEアプリなどから依頼が可能 |

Visaプラチナ ゴルフ |

国内の有名ゴルフコースで利用できる3000円相当の割引クーポンがもらえる |

出典:Visa公式サイト

Mastercard|トラベル特典が充実

Mastercardは、Visaと並んで加盟店が多い国際ブランドです。国内のほか、ヨーロッパ方面に強いといわれています。「Mastercard Taste of Premium」というサービスでは、トラベル特典が充実しています。航空券と宿泊施設をセットで予約できる「Mastercard® 国内ダイナミックパッケージ優待サービス」で対象の宿泊施設を予約すると、8000〜1万5000円の割引が受けられます。

Mastercardのおもな特典

| トラベル特典 | Mastercard® ダイナミックパッケージ優待サービス |

Taste of Premiumを通じて国内ダイナミックパッケージ優待サービスより予約すると、対象の宿泊施設が8000〜1万5000円割引き |

|---|---|---|

国際線手荷物宅配優待サービス |

国際線を使用する際、指定の場所と空港間の荷物の配送を依頼できる。出国時は通常料金の20%OFF、帰国時は荷物1つを優待料金500円(税込)でお届け | |

空港クローク優待サービス |

海外旅行の際、空港クロークサービスを10%OFFで利用できる | |

| グルメ・ダイニング特典 | Taste of Premium 限定プレミアムダイニング by 一休 |

一休.com レストランで1万5000円以上の予約時に利用できる3000円相当の割引クーポンがもらえる |

| その他 | 国内ゴルフ場 予約優待 |

全国約1400のゴルフ場の予約時に使える3000円相当の割引クーポンを、毎月先着80名にプレゼント |

JCB|グルメやエンタメ特典が多数

出典:JCB公式サイト

日本生まれの国際ブランド。ホテルやレストランの優待特典が充実しており、有名テーマパークのオフィシャルスポンサーならではのうれしい特典も多数。グルメ特典の「グルメ・ベネフィット」では、対象のレストランで所定のコースを2名以上で予約すると、1名分が無料になります。コンシェルジュデスクが優秀であるのも特徴で、年会費2〜3万円のカードでも迅速かつ質の高いサービスを受けることができます。

JCBのおもなプラチナ特典

| トラベル特典 | 空港宅配優待サービス |

海外旅行の際に荷物の配送サービスを優待料金で利用できる。出発時は通常料金の15%OFF、帰国時は500円OFF |

|---|---|---|

JCBプラザコールセンター(海外) |

海外旅行中に事故やトラブルが発生した場合に、電話で相談できる | |

| グルメ・ダイニング特典 | グルメ・ベネフィット |

対象のレストランで所定のコースを2名以上で予約すると、1名分が無料 |

| コンシェルジュ、その他 | コンシェルジュデスク |

航空券、ホテル、レンタカーの手配、レストランの提案と予約など、さまざまな相談に24時間365日対応 |

デジタルコンシェルジュ |

航空券、ホテル、レストラン、ゴルフ場の予約、旅行プランの相談などをアプリから行える |

出典:JCB公式サイト

American Express|国内外のホテルやレストランがお得に利用できる

American Expressはハイステータスな国際ブランド。独自に発行する「プロパーカード」のクオリティーが特に高いことで知られています。トラベル、グルメ、エンターテイメント、ショッピング、ゴルフなど、幅広いジャンルの特典が用意されています。中でも、宿泊特典で利用できるホテルの質が高く、コンシェルジュデスクも好評で迅速で提案力のあるサービスが期待できます。ただし、提携プラチナカードの場合は、コンシェルジュデスクが異なりますので注意してください。

グルメ・ダイニング特典も充実しており、「2 for 1ダイニング by 招待日和」では、国内外約250店舗のレストランで所定のコースを2名以上で予約すると、1名分が無料になります。

American Expressのおもなプラチナ特典

| トラベル特典 | ファイン・ホテル・アンド・リゾート |

世界1500ヵ所以上の宿泊施設で、部屋のアップグレード、2名分まで朝食無料、アリーチェックイン、レイトチェックアウトなどのサービスが利用できる |

|---|---|---|

ザ・ホテル・コレクション |

対象の600以上のホテルやリゾートを2泊以上で予約した場合に優待料金で利用できる | |

| エアポート送迎サービス | 海外旅行の際に、指定の場所と空港間を、タクシーで無料送迎してもらえる(片道のみ) | |

手荷物無料宅配サービス |

海外旅行の際に、自宅と空港間で荷物を無料で配送してもらえる | |

| グルメ・ダイニング特典 | 2 for 1ダイニング by 招待日和 |

国内外約250店舗のレストランで、所定のコースを2名以上で予約すると、1名分が無料になる |

グローバル・ダイニング・キャッシュバック |

国内外の対象のレストランで毎回20%、年間で最大4万円のキャッシュバックが受けられる | |

| コンシェルジュ | プラチナ・コンシェルジェ・デスク |

航空券、レンタカー、レストランなどの予約、旅行プランの相談、記念日のギフトの手配などを、24時間365日依頼できる |

Diners Club|人気レストランの優先予約が可能

Diners Clubはカード会社と提携するカードはなく、プラチナカードもプロパーカードのみになります。予約の取れないレストランの優先予約や人気店の優待利用など、グルメ・ダイニング特典が多い印象です。「エグゼクティブ ダイニング」では、対象の店舗で所定コースを2名以上で予約すると1名分が無料。さらに、一部の店舗では6名以上の利用で2名分のコース料金が無料になります。

Diners Clubのおもなプラチナ特典

| トラベル特典 | クラブホテルズ The Status Match |

国内外のホテルグループで、部屋のアップグレード、朝食無料、アーリチェックインなどのサービスが利用でき、会員予約アプリの上級ステータスが付与される |

|---|---|---|

ダイナースクラブの楽園 |

ホノルルの空港とホテル間の送迎プランや、沖縄現地ツアーの割引などが用意されている | |

トラベルデスク |

国内・海外旅行の航空券やホテルなどの手配を依頼できる。パッケージツアーを割引料金で案内してもらえる | |

| グルメ・ダイニング特典 | エグゼクティブ ダイニング |

対象のレストランで所定のコースを2名以上で予約すると、1名分が無料。一部の店舗は6名以上の予約で、2名分が無料になる |

The Club Dining |

有名ホテルのレストランや人気店で、飲食代の割引、ワンドリンク無料などのサービスが受けられる | |

| その他 | 保険コンサルティングサービス |

ダイナースクラブのライフ・コンサルタントに、無料で保険の相談ができる |

名門ゴルフ場予約 |

名門ゴルフ場約100コースの予約を、ゴルフデスクが代行してくれる |

株式会社ポイ探

代表取締役

菊地崇仁さん

プロパーカードは全体的に質の高いサービスを得られる傾向ですが、カード会社が発行する提携カードでは、各国際ブランドの特典とカード会社の特典を一緒に使える強みがあります。また、ブランドごとの特典を認識しておくと、「デュアル発行」できるカードの場合、2枚持ちをしたときに両方のブランドの特典が使えてお得です。ダイナースクラブでも、コンパニオンカードを発行すればMastercardの特典をあわせて使うことができます。

おすすめプラチナカード12選

プラチナカードのメリットや選び方を考慮したうえで、菊地さんとyour SELECT.編集部がプラチナカード30枚以上の中からおすすめのカードを厳選しました。プラチナカードならではの特典とステータス性を兼ね備えたプラチナカードをご紹介します。

おすすめのプラチナカード12選

| カード名 | 特徴 | 詳細 | 年会費 (税込) |

国際ブランド | 空港ラウンジ | ホテル特典 | レストラン特典 | コンシェルジュ |

|---|---|---|---|---|---|---|---|---|

① ラグジュアリーカード ① ラグジュアリーカード |

トラベル特典やグルメ特典が充実! 高級感のある金属製カード | 詳細へ | 5万5000円(税込) | Mastercard | プライオリティ・パスの「プレステージ」会員資格と提携店舗の利用が可能 | VIPホテル優待、ホテルの上級会員資格 | ラグジュアリーダイニング・会員制イベント | 電話、メール、LINEチャットで依頼 |

② JCBプラチナ ② JCBプラチナ |

人気ホテルやテーマパークの優待特典が付帯 | 詳細へ | 2万7500円(税込) | JCB | プライオリティ・パスの「プレステージ」会員資格 | 厳選ホテルを予約時点のお値打ち価格で提供 | JCB スター・ダイニング byOMAKASE | 電話、アプリで依頼 |

③ 三井住友カード プラチナプリファード ③ 三井住友カード プラチナプリファード |

ポイントがお得に貯まる特典・サービスが魅力 | 詳細へ | 3万3000円(税込) | Visa | 国内の主要空港、ハワイ ホノルルの空港内 | 宿泊予約サイトの利用でポイント優待 | ― | 電話、オンラインリクエスト、LINEチャットで依頼 |

④ セゾンプラチナ・アメリカン・エキスプレス®・カード ④ セゾンプラチナ・アメリカン・エキスプレス®・カード |

旅行好きにうれしい特典が充実 | 詳細へ | 3万3000円(税込) | American Express | プライオリティ・パスの「プレステージ」会員資格と提携店舗の利用が可能 | オントレ entréeや星野リゾート優待 | 招待日和 | 電話、メール、チャットで依頼 |

⑤ dカード PLATINUM ⑤ dカード PLATINUM |

年間利用額に応じて最大4万円相当プレゼント | 詳細へ | 2万9700円(税込) | Visa Mastercard |

「プライオリティ・パス」年間10回まで無料 | 各国際ブランドのホテル特典 | ダイニング by 招待日和 | ― |

⑥ 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード ⑥ 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード |

家族カードにもプライオリティ・パスが付帯 | 詳細へ | 2万2000円(税込) | American Express® | プライオリティ・パス | 部屋のアップグレードなどのVIP優待 | プラチナ・グルメセレクション | 電話、メールで依頼 |

⑦ ダイナースクラブカード ⑦ ダイナースクラブカード |

有名レストランで使えるお得なグルメ特典が充実 | 詳細へ | 2万9700円(税込) | Diners Club | 「プライオリティ・パス」。海外空港ラウンジは年間10回まで無料 | ホテル・旅館での特別割引や特典 | ダイナースクラブ エグゼクティブ ダイニング | ― |

⑧ UCプラチナカード ⑧ UCプラチナカード |

コンシェルジュサービスや人気レストラン優待特典が付帯 | 詳細へ | 1万6500円(税込) | Visa | 「プライオリティ・パス」年間6回まで無料 | 会員専用宿泊プランや割引クーポン | グルメクーポン | 電話、オンラインリクエスト、LINEチャットで依頼 |

⑨ Marriott Bonvoy®アメリカン·エキスプレス®・プレミアム·カード ⑨ Marriott Bonvoy®アメリカン·エキスプレス®・プレミアム·カード |

条件達成&継続で豪華ホテルの無料宿泊特典プレゼント | 詳細へ | 8万2500円(税込) | American Express | 国内主要空港とハワイ(同伴者1名無料) | 利用条件達成で、毎年カード継続時に無料宿泊特典 | ― | ― |

⑩ アメリカン・エキスプレス・プラチナ・カード® ⑩ アメリカン・エキスプレス・プラチナ・カード® |

コンシェルジュサービスが好評!ホテルやグルメ特典も豊富 | 詳細へ | 16万5000円(税込) | American Express | プライオリティ・パスの「プレステージ」会員資格、「センチュリオン・ラウンジ」が利用可能 | 無料ペア宿泊券、ホテルの上級会員資格 | 2 for 1ダイニング by招待日和 | 電話、メールで依頼 |

⑪ ANA VISAプラチナ プレミアムカード ⑪ ANA VISAプラチナ プレミアムカード |

豪華特典が付帯し、ANAマイルがどんどん貯まる | 詳細へ | 8万8000円(税込) | Visa | プライオリティ・パスの「プレステージ」会員資格とANAラウンジの利用が可能 | 宿泊サイトで会員限定の優待割引 | ― | 電話で依頼 |

⑫ エポスプラチナカード ⑫ エポスプラチナカード |

年会費が実質無料で利用できる高コスパカード | 詳細へ | 3万円 (招待または年間利用額100万円以上で2万円) |

Visa< | プライオリティ・パスの「プレステージ」会員資格と提携店舗の利用が可能 | Visaプラチナ ホテルダイニング | プラチナグルメクーポン | 電話、オンラインリクエスト、LINEチャットで依頼 |

① ラグジュアリーカード/Mastercard Titanium Card

専門家のおすすめポイント

5つ星ホテルやバーラウンジなどで会員限定のテイスティングイベントに参加できるなど、会員どうしの交流を深められる特典が多いのも魅力のカードです。会員制プライベートジムやバイリンガル・ベビーシッターの特別優待など、よりパーソナルに寄せたサービスも充実しています。デポジット対応しているため、1000万円を超える高額な買い物をしたい人や、国税などを支払いたい人にもおすすめです。

株式会社ポイ探

代表取締役

菊地崇仁さん

Mastercardの最上位ランクである「ワールドエリート」を採用した、持っているだけでステータスを感じさせる金属製のプラチナカード。ポイント還元率は1.0%で、貯まったポイントは1ポイント=1円でキャッシュバック可能。JALやANAのマイルに上限なしで交換することもできます。

ラグジュアリーな特典が勢揃い

「プライオリティ・パス」が付帯しており、世界1700ヵ所以上の空港ラウンジが無料で利用可能。さらに、プライオリティ・パスの会員最高ランクの「プレステージ」も付与されます。「VIPホテル優待」では、世界5000以上の宿泊施設で優先予約、優待料金での利用、部屋のアップグレード、朝食無料、アリーチェックイン、レイトチェックアウトなどのサービスが利用できます。

その他、厳選されたレストランで所定のコースを2名以上予約すると1名分が無料になる「ラグジュアリーダイニング」、ハイヤーで指定の場所まで片道無料で送迎してくれる「ラグジュアリーリムジン」など、まさにラグジュアリーな特典が勢ぞろいしています。

コンシェルジュサービスがリニューアルし、より便利に

24時間365日対応のコンシェルジュサービスが付帯しており、航空券、ホテル、レストランの予約、チケットやギフトの手配、サプライズの演出など、さまざま要望をかなえてくれます。

2025年1月にサービスがリニューアルし、「Luxury Card コンシェルジュオンライン」がスタート。これまでコンシェルジュに問い合わせが必須であったラグジュアリー会員優待の予約が、オンライン上でいつでも行えるようになりました。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| コンシェルジュサービス |

|

| その他 |

|

基本情報

| 年会費 | 5万5000円 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント名 | ラグジュアリー・リワード・ポイント |

| 国際ブランド | |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高1億円(利用付帯) 海外:最高1億2000万円(自動付帯) |

| 発行日数 | 最短で5営業日~1週間程度 |

| 家族カード | 年会費:1万6500円 発行可能枚数:4枚 |

| ETCカード | 年会費:発行費無料 |

※ 価格はすべて税込

② JCBプラチナ

出典:JCBプラチナ

専門家のおすすめポイント

年会費が安くなるとコンシェルジュサービスの質が落ちることがありますが、2万円台の割には対応が良く、とても役に立っています。上質のホテルに予約できる「JCBプレミアムステイプラン」や「レストラン特典」、「プライオリティ・パス」も付帯していて、お得感があります。新サービスも多数リリースされているのも注目ポイントです。

株式会社ポイ探

代表取締役

菊地崇仁さん

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大12万500円相当プレゼント

- ※キャンペーン期間:2026年1月13日(火)~2026年3月31日(火)

- 対象カードでApple Store(店頭・オンライン)の製品購入時に、分割払いを選択で分割手数料0円

- ※キャンペーン期間:2025年8月1日(金)~2026年3月31日(火)

JCBプラチナは、スターバックス(※1)でポイント20倍、セブン-イレブン(※2)やAmazon.co.jp(※3)の利用でポイント3倍など、メジャーな店舗やショッピングモールで日常的にポイントを貯められるのが特徴です。

※1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象。店舗での利用分・入金分はポイント倍付の対象外

※2 セブン‐イレブンでは、一部対象とならない店舗がある。法人会員の方は対象外

※3 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標

国内外の人気ホテルの優待特典が付帯

国内の人気ホテルに優待価格や会員限定特典付きで宿泊できる「JCBプレミアムステイプラン」や、ザ・ペニンシュラ香港やザ・カハラ ホテル&リゾートなど海外のラグジュアリーホテルに特典付きで宿泊できる「海外ラグジュアリー・ホテル・プラン」などのトラベル特典が付帯。世界1700ヵ所以上の空港ラウンジが無料で利用できる「プライオリティ・パス」、世界1500ヵ所以上の空港ラウンジが優待価格で利用できる「ラウンジ・キー」など、旅行や出張時に便利な特典が充実しています。

ミシュラン掲載店がお得に利用できる

2025年春、厳選された国内最高峰の飲食店を快適に愉しむための新グルメサービス「JCB スター・ダイニング byOMAKASE」がスタートしました。予約困難な店舗やミシュランガイド掲載店舗など豊富なラインアップされており、優待価格で利用できる場合があります。

さらに、有名テーマパークのオフィシャルスポンサーならではのうれしい特典も受けられます。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| コンシェルジュサービス |

|

| その他 |

|

基本情報

| 年会費 | 2万7500円 |

|---|---|

| ポイント還元率 | 0.5% |

| ポイント名 | J-POINT |

| 国際ブランド | |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高1億円(利用付帯) 海外:最高1億円(利用付帯) |

| 発行日数 | 最短3営業日 |

| 家族カード | 年会費:1枚目無料、2枚目以降3300円 |

| ETCカード | 年会費、発行費無料 |

※ 価格はすべて税込

③ 三井住友カード プラチナプリファード

専門家のおすすめポイント

三井住友カード プラチナプリファードはポイント還元に特化しています。ボーナスポイントが頭打ちとなる年間400万円前後まで使えば、かなりポイントが付くでしょう。SBI証券のクレカ積立で最大3.0%ポイント付与(※)になることでも知られています。

株式会社ポイ探

代表取締役

菊地崇仁さん

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大7万3600円相当プレゼント

- ※期間:2026年3月2日(月)~2026年4月30日(木)まで

※ 特典を受けるには一定の条件がある。詳細は三井住友カードのホームページを参照

三井住友カード プラチナプリファードは、他のプラチナカードと比べてトラベルやグルメの特典が少ないものの、ポイントアップの特典が充実しているプラチナカードです。

特約店での利用で最大10%ポイント還元

三井住友カード プラチナプリファードは、通常のポイント還元率が1.0%。しかし、プリファードストア(特約店)で利用すると、ポイント還元率がさらに1.0〜9.0%上乗せされます。また、対象のコンビニや飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと、7.0%ポイント還元(※)になります。

継続特典も付帯しており、年間利用額が100万円を超えるとごとに、1万ポイントが付与され、最大で4万ポイントプレゼント。貯まったVポイントは1pt=1円で買い物やカードの支払いに充当できます。

プリファードストア(特約店)の一例

- 【宿泊予約サイト】Expedia(+9.0%)

- 【コンビニエンスストア】セブン‐イレブン(+6%※) ローソン(+6.0%※)

- 【カフェ】エクセルシオール カフェ(+6%※) ドトールコーヒーショップ(+6.0%※)

- 【ファミリーレストラン】ガスト(+6.0%※)

- 【寿司】かっぱ寿司(+6.0%※) など

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

※ 店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

※ 商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

※ 通常のポイントを含んだ還元率

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※ Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

空港ラウンジ利用やコンシェルジュ特典が付帯

その他の特典としては、国内の主要空港とハワイホノルル空港のラウンジが無料で利用可能。「Visaプラチナ・コンシェルジュ・センター」が付帯しており、レストランの予約は旅行の手配などを依頼できます。

おもな付帯特典・サービス

| ポイント優待 |

|

|---|---|

| トラベル特典 |

|

| コンシェルジュサービス |

|

| その他 |

|

※ 特典を受けるには一定の条件がある。詳細は三井住友カードのホームページを参照

基本情報

| 年会費 | 3万3000円 |

|---|---|

| ポイント還元率 | 1.0~10%(※1) |

| ポイント名 | Vポイント |

| 国際ブランド | |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:5000万円(利用付帯) 海外:5000万円(利用付帯) |

| 発行日数 | 最短10秒でカード番号を発行(※2) |

| 家族カード | 年会費:無料 |

| ETCカード | 550円(※3) |

※ 価格はすべて税込

※1 プリファードストア(特約店)での利用で、通常還元率+1~9%

※2 即時発行ができない場合がある

※3 初年度無料。前年度に1回以上ETC利用で翌年度無料

④ セゾンプラチナ・アメリカン・エキスプレス®・カード

専門家のおすすめポイント

JALのマイルは貯まりますが、JALカードではないので、フライトすることの加算ポイントがありません。どちらかというと飛行機に乗らず買い物などでマイルを貯めたい方(通称:陸マイラー)向けです。マイルを貯めるには魅力的ですが、JALカードには特約店があるので、イオンやファミリーマートを使う人はJALカードの方がお得かもしれません。

株式会社ポイ探

代表取締役

菊地崇仁さん

現在実施中のお得なキャンペーン

- 新規入会&条件達成でAmazonギフトカードを最大1万円分プレゼント

マイルに力を入れているセゾンのプラチナカードです。期限なしで使える永久不滅ポイントが貯まります。

旅行好きにおすすめの特典が充実

「SAISON MILE CLUB(※)」に登録すると、ポイント交換をしなくても自動的にJALのマイルに移行できます。例えば、ショッピング1000円で10マイルが自動的に貯まり、同時に永久不滅ポイントが2000円で1ポイントが付きます。貯まった永久不滅ポイントはマイルに交換が可能。JALのマイルの場合は最大1.125%の高還元率になります。

※SAISON MILE CLUBの登録には年会費5500円(税込)が必要

国内外の空港ラウンジが無料で利用できる「プライオリティ・パス」、国際線利用時に自宅と空港間をスーツケース1つまで無料で配送してくれる「国際線手荷物宅配サービス」、コートや手荷物を空港で保管しておいてもらえる「手荷物/コート一時預かり」など、旅行や出張が多い人に便利な特典が多く付帯しています。

コンシェルジュサービスが好評! 人気レストランでの優待特典も付帯

2021年のリニューアルによってコンシェルジュサービスが評判のいいテン・グループに変わり、使い勝手が向上しました。その他、国内外約240のレストランで所定のコースを2名以上で利用すると1名分が無料になる「セゾンプレミアムレストラン by 招待日和」が付帯。

一見さんお断りの老舗料亭の利用や祇園でのお茶屋遊び、予約が困難な人気店の特別リザーブ、留学サポートなどの多彩なサービスを提供する「セゾンプレミアムセレクション by クラブ・コンシェルジュ」(通常入会金33万円、年会費27万5000円 ※どちらも税込)に無料で登録できるのも注目ポイントです。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| コンシェルジュサービス |

|

基本情報

| 年会費 | 3万3000円 |

|---|---|

| ポイント還元率 | 0.75~1.0% |

| ポイント名 | 永久不滅ポイント |

| 国際ブランド |  |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高1億円(利用付帯) 海外:最高5000万円(自動付帯) |

| 発行日数 | 最短3営業日 |

| 家族カード | 年会費:3300円 発行可能枚数:4枚 |

| ETCカード | 年会費、発行費無料 |

※ 価格はすべて税込

⑤ dカード PLATINUM

現在実施中のお得なキャンペーン

- 新規入会またはアップグレード&条件達成で最大2万円ポイント進呈

- ※ 付与されるのはポイントはdポイント(期間・用途限定)。

2024年11月に誕生したdカードの最上位カードです。ポイント特典が豊富で、基本のポイント還元率は1.0%ですが、ドコモのサービスの支払いで利用すると1000円(税込)ごとに最大20%ポイント還元(※)になります。

※ ドコモのケータイ料金(ドコモ mini、ahamo、irumoを除く)、およびドコモ光(ahamo光を除く)の利用料金が対象。端末などの代金分割払い金、各種手数料などの料金はポイント進呈の対象外

ポイント特典が充実

特約店での支払いで利用すると、基本還元率1.0%の決済ポイントに加えて特約店ポイントが貯まるのが特徴。マツモトキヨシ、紀伊国屋書店、JAL、高島屋など、さまざまなジャンルの店舗が特約店に含まれています。

dカード ポイントモールを経由してネットショッピングをするとポイントがアップするサービスも付帯。楽天市場やYahoo!ショッピングは通常のポイント還元率に0.5%上乗せ、Amazonだと最大4.0%上乗せになります。ふだんからネットショッピングをよく利用する人はポイントをどんどん貯められるでしょう。

利用限度額に応じて、最大4万円相当プレゼント

「プライオリティ・パス」が付帯しており、年に10回まで無料で利用できます。厳選された国内の有名レストランで、店舗がおすすめするコースを2名以上で予約すると1名分が無料になる「ダイニングby招待日和」もついているのもポイント。さらに、年間100万円の利用ごとに1万円相当の選べるクーポンがもらえる「年間利用額特典」が用意されているのも魅力です。

年間利用額特典

| 利用額 | 特典 |

|---|---|

| 年間100万円以上 | 1万円分相当の特典 |

| 年間200万円以上 | 2万円分相当の特典 |

| 年間300万円以上 | 3万円分相当の特典 |

| 年間400万円以上 | 4万円分相当の特典 |

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| その他 |

|

基本情報

| 年会費 | 2万9700円 |

|---|---|

| ポイント還元率 | 1.0~20%(※1) |

| ポイント名 | dポイント |

| 国際ブランド | |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高5000万円(利用付帯)(※2) 海外:最高1億円(自動付帯/利用付帯)(※3) |

| 発行日数 | 通常1〜3週間 |

| 家族カード | 年会費:1枚目無料、2枚目以降1100円(税込) 発行可能枚数:3枚 |

| ETCカード | 年会費、発行費無料 |

※ 価格はすべて税込

※1 対象のドコモサービス利用料金(ドコモのケータイ・ドコモ光)の支払いで最大20%還元

※2 国内旅行費用をdカード PLATINUMで事前に支払った場合に限り補償対象

※3 最大1億円は海外旅行費用を事前にdカード PLATINUMで支払っていることが条件。条件を満たさない場合は最大5000万円

⑥ 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

専門家のおすすめポイント

2万2000円(税込)と年会費は比較的安めですが、家族カードを1名無料で発行できます。通常、家族カードではプライオリティ・パスが発行できないことが多いのですが、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは家族カードでも発行が可能です。夫婦でよく海外旅行に行く人などにおすすめです。

株式会社ポイ探

代表取締役

菊地崇仁さん

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、年会費が2万2000円(税込)とプラチナカードとしては安めですが、付帯特典が充実しているのが特徴です。

家族カードでも「プライオリティ・パス」が利用可能

家族カード1枚無料で発行でき、家族カードでも「プライオリティ・パス」が利用できるのが大きな特徴です。その他、一流ホテルや上質なダイニングやスパでの特別優待を受けられる「スーペリア・エキスペリエンス」、厳選された国内70以上のホテルでお得なサービスが利用できる「プラチナ・ホテルセレクション」など、旅行好きの方にとってうれしい特典が満載です。

「プラチナ・ホテルセレクション」のサービス例

- 部屋のアップグレード

- 朝食の提供(2名分まで)

- アーリーチェックイン

- レイトチェックアウト

- 100米ドル相当分のホテル内クレジット

さまざまな要望にコンシェルジュが24時間対応

国内外のレストランやホテルの予約、ギフトやチケットの手配、海外旅行中にトラブルが発生した場合のサポートなど、さまざまな要望に24時間365日対応してくれる「プラチナ・コンシェルジュサービス」が利用できるのもうれしいポイント。その他、全国の人気レストランが所定コースの利用で1名分が無料になる「プラチナ・グルメセレクション」なども付帯しています。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| コンシェルジュサービス |

|

| その他 |

|

基本情報

| 年会費 | 2万2000円 |

|---|---|

| ポイント還元率 | 0.5%〜(※1) |

| ポイント名 | グローバルポイント |

| 国際ブランド |  |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高5000万円(自動付帯) 海外:最高1億円(利用付帯5000万円+自動付帯5000万円) |

| 発行日数 | 最短3営業日 |

| 家族カード | 年会費:1名無料、2人目以降3300円 |

| ETCカード | 年会費、発行費無料 |

※ 価格はすべて税込

※ 2025年8月1日時点

※1

・コンビニやスーパーなどの対象店舗での利用でグローバルポイントの還元率がアップ。ただし、アメリカン・エキスプレス®のカードの場合、一部優遇対象外の店舗がある

・還元率は、1ポイント5円相当の商品に交換した場合のレート。1ポイントの交換比率は交換商品によって異なる(キャッシュバックへの交換の場合、1ポイントは4円になる)

・ポイント還元率アップには各種条件・留意事項がある。詳しくは遷移先を参照

⑦ ダイナースクラブカード

世界初のクレジットカードブランド、ダイナースクラブが発行するハイステータスカード。完全招待制カード「ダイナースクラブ プレミアムカード」(年会費税込16万5000円)へのステップアップカードとしての発行もおすすめです。

有名レストランで使えるグルメ・ダイニング特典が充実

コンシェルジュサービスは付帯していませんが、ダイナースクラブの起源でもある手厚いグルメ優待を堪能できます。「エグゼクティブ ダイニング」は利用できる店舗数が多く、対象店舗のラインアップも評判。カジュアルからラグジュアリーまで、和洋中さまざまなお店が参加しています。6名以上で2名分の料金が無料になる「グループ特別プラン」があるのはダイナースの特徴。パーティーや接待で重宝するでしょう。

その他、有名ホテルのレストランなどで優待サービスが受けられる「The Club Dining」、通常は予約が難しい高級料亭を代理予約してくれる「料亭プラン」といった特典も用意されています。

コンパニオンカードが無料で発行可能

国際ブランドがMastercardで、プラチナグレードのステータスを備えた「コンパニオンカード」を、年会費無料で発行できるのも魅力です。本カードとコンパニオンカードを2枚持ちすることで、より多くの店舗で利用することが可能になります。支払い口座は本カードと共通で、ポイントは合算になります。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| その他 |

|

基本情報

| 年会費 | 2万9700円 |

|---|---|

| ポイント還元率 | 0.4% |

| ポイント名 | ダイナースクラブ リワードポイント |

| 国際ブランド |  |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:1億円(利用付帯) 海外:1億円(利用付帯) |

| 発行日数 | 2~3週間程度 |

| 家族カード | 年会費:5500円 |

| ETCカード | 年会費、発行費無料 |

※ 価格はすべて税込

⑧ UCプラチナカード

専門家のおすすめポイント

年会費は安めですが、レストラン特典が付き、ポイントが使える加盟店も多いというかなりお得なカード。通信端末修理費用保険が付帯しており、年に1回、最大3万円まで補償してくれます。スマホだけでなくPCやモバイルのゲーム機なども補償してくれるので、ゲームをする機会が多い人にもおすすめです。

株式会社ポイ探

代表取締役

菊地崇仁さん

UCプラチナカードは年会費が1万6500円(税込)と、プラチナカードとしてはかなり安く設定されていますが、付帯特典は充実している、高コスパなカードです。

利用額に応じてボーナスポイントがもらえる

基本ポイント還元率は1.0%と高く、JALやANA、スカイマークなどのポイントアップ店舗で航空券を購入した場合は7.0%還元になります。3ヶ月の利用合計金額が45万円以上で、ボーナスポイントがもらえる「シーズナルギフト」というサービスがあります。3ヶ月ごとにもらえるので年間4回、合計最大2万円分のポイントを獲得できます。

シーズナルギフト

| 利用額(3ヶ月間) | 特典内容 |

|---|---|

| 45万円以上60万円未満 | 2000円分ポイント付与 |

| 60万円以上70万円未満 | 2500円分ポイント付与 |

| 70万円以上80万円未満 | 3000円分ポイント付与 |

| 80万円以上90万円未満 | 3500円分ポイント付与 |

| 90万円以上100万円未満 | 4000円分ポイント付与 |

| 100万円以上~ | 5000円分ポイント付与 |

人気レストランを優待価格で利用できる

グルメ・ダイニング特典が充実しているのも魅力です。「グルメクーポン」では、全国約200の一流レストランで2名以上のコース料理を利用すると、1名分が無料になります。その他、高級店や人気レストランの割引クーポンがもらえる「Visaプラチナホテルダイニング」や「Visaプラチナラグジュアリーダイニング」といった特典も付帯しています。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| コンシェルジュサービス |

|

| その他 |

|

基本情報

| 年会費 | 1万6500円 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント名 | UCポイント |

| 国際ブランド | |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高5000万円(利用付帯) 海外:最高1億円(利用付帯) |

| 発行日数 | 2~3週間 |

| 家族カード | 年会費:3300円 |

| ETCカード | 年会費、発行費無料 |

※ 価格はすべて税込

⑨ Marriott Bonvoy®アメリカン·エキスプレス®・プレミアム·カード

現在実施中のお得なキャンペーン

- 新規入会&利用条件達成で合計11万5000ポイント獲得可能

- ご入会後3ヶ月以内に合計30万円以上のカードご利用で1万Marriott Bonvoyポイント

- ご入会後6ヶ月以内に合計100万円以上のカードご利用で2万Marriott Bonvoyポイント

- ご入会後6ヶ月以内に合計150万円以上のカードご利用で4万Marriott Bonvoyポイント

- 合計150万円以上のカードご利用で4万5000Marriott Bonvoyポイント

- ※期間:~2026年4月14日(火)まで

Marriott Bonvoy®アメリカン・エキスプレス®・プレミアム・カードは、トラベル特典が魅力のプラチナカードです。

豪華ホテルの無料宿泊特典がもらえる

カードを発行すると、世界7000以上のホテルで多彩な特典を受けることができるロイヤリティプログラム、Marriott Bonvoy®の「ゴールドエリート」会員資格が自動で付与され、無料の朝食やウェルカムギフト、レイトチェックアウトなど、サービスが受けられます。年間合計500万円以上のカード利用で「プラチナエリート」にランクアップし、さらに充実したサービスが利用できます。

また、年間に400万円以上(2026年10月26日までは150万円以上)決済し、翌年度以降も継続すると、Marriott Bonvoy®ロイヤルティプログラムに参加している世界中のホテルで利用できる、最大7万5000ポイント分の1泊無料宿泊特典がプレゼントされるなど、旅行好きの方にとって魅力的な特典が満載です。

マイル還元率が高く、どんどん貯まる

貯めたMarriott Bonvoy®ポイントは、主要提携航空各社のマイルに交換できます。日常のカード利用100円につき3ポイントが貯まり、マイルに移行すると1.0〜1.25%の高還元率になります。貯まったマイルを航空券代にあて、旅先のホテルで宿泊特典を利用すれば、お得に旅行ができます。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| その他 |

|

基本情報

| 年会費 | 8万2500円 |

|---|---|

| ポイント還元率 | 0.5〜6.0% |

| ポイント名 | Marriott Bonvoy®ポイント |

| 国際ブランド |  |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高5000万円(利用付帯) 海外:最高1億円(利用付帯) |

| 発行日数 | 1〜2週間 |

| 家族カード | 1枚目無料、2枚目以降4万1250円 |

| ETCカード | 発行手数料:935円 年会費:無料 |

※ 価格はすべて税込

⑩ アメリカン・エキスプレス・プラチナ・カード®

現在実施中のお得なキャンペーン

- 新規入会&利用条件達成で合計19万ポイント獲得可能

- (トラベル・ボーナス)入会後6ヶ月以内に対象加盟店で合計20万円以上のカード利用で3万ボーナスポイント

- (利用ボーナス1)入会後4ヶ月以内に合計150万円以上のカード利用で4万ボーナスポイント

- (利用ボーナス2)入会後8ヶ月以内に合計400万円以上のカード利用で8万ボーナスポイント

- (通常入会特典)カードのご入会でアメリカン・エキスプレス・トラベル オンラインでご利用可能な3万トラベルクレジット

- (通常ご利用ポイント)合計400万円以上のカード利用で4万ポイント

高い知名度とステータスを誇るプラチナカードを代表する存在。スタイリッシュなメタル素材の券面が輝きを放ちます。年会費は16万5000円(税込)と高額ですが、家族カードは4枚まで無料で発行できます。

無料ペア宿泊特典が付帯! 旅行好きにうれしい特典が充実

トラベル、グルメ・ダイニング関連の質の高い魅力的な特典が多数付帯しています。

入会時に3万円分、更新時に2万円分のトラベルクレジットが付与。アメックスオンライン上から10万円(税込)以上のホテルや航空券を決済する際に利用できます。さらに、カードを更新するたびに、全国の50を超える対象ホテルで利用できる、無料ペア宿泊券がもらえるのも魅力です。他にも、グローバルホテルグループの上位会員ステータスが付与される特典や、世界1600ヵ所以上のホテルやリゾート施設の優待プログラムなど、旅行時に使える特典が豊富に用意されています。

さまざまな要望にコンシェルジュが24時間迅速対応

国内外の対象レストランで毎回20%、年間最大合計4万円までキャッシュバックが受けられたり、国内外の約250のレストランで、所定のコースを2名以上で予約すると1名分のコース料理が無料になる特典が付帯してたりと、グルメ・ダイニング特典も充実しています。

また、コンシェルジュサービスの質が高く、レストランやホテルの予約、ギフトの手配など、さまざまな要望に24時間迅速・柔軟に対応してくれると評判です。その他、年会費3300円(税込)の「メンバーシップ・リワード・プラス」に無料で登録可能。移行レートがアップし、ポイントやマイルを効率的に貯めることができます。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| コンシェルジュサービス |

|

| その他 |

|

基本情報

| 年会費 | 16万5000円 |

|---|---|

| ポイント還元率 | 0.3% |

| ポイント名 | メンバーシップ・リワード® |

| 国際ブランド |  |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高1億円(利用付帯) 海外:最高1億円(利用付帯) |

| 発行日数 | 1〜2週間 |

| 家族カード | 4枚まで無料 |

| ETCカード | 発行手数料:935円 年会費:無料 |

※ 価格はすべて税込

ANA VISAプラチナ プレミアムカードは、年会費が8万8000円(税込)と高額ですが、マイルがお得に貯まる特典が充実しているのが特徴です。三井住友カードとANAによる提携カードで、ANAマイルとVポイントを貯めることができます。

マイル関連の特典が充実

マイルの貯まりやすさが最大の特徴で、マイル還元率は1.5%。新規入会または継続で、毎年1万マイルをもらえて、さらに、飛行機に搭乗するごとに、フライトマイルの50%がボーナスマイルとして加算されます。ショッピング利用で貯まる「Vポイント」は、1pt=3マイルに交換が可能。マイルが効率的に貯められます。

プラチナならではの豪華特典も魅力

もちろん、プラチナカードならではの豪華な特典も多数用意されています。「プライオリティ・パス」が付帯しており、会員最高ランクの「プレステージ」が付帯。加えて、羽田、新千歳、伊丹、福岡、那覇など国内主要空港内にあり、一部の人のみが利用できる「ANAラウンジ」を利用可能です。搭乗前のひとときを、ゆっくりとくつろいで過ごすことができます。

全国約170のハイグレードレストランで、2名以上のコース利用で1名分が無料になる「プラチナグルメクーポン」や、24時間365日対応のコンシェルジュサービスなども利用できます。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| コンシェルジュサービス |

|

| その他 |

|

基本情報

| 年会費 | 8万8000円(※1) |

|---|---|

| ポイント還元率 | 0.5% |

| ポイント名 | Vポイント |

| 国際ブランド | |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:最高1億(自動付帯) 海外:最高1億(自動付帯) |

| 発行日数 | 1週間程度 |

| 家族カード | 年会費:4400円 |

| ETCカード | 年会費、発行費無料(※2) |

※ 価格はすべて税込

※1 2025年12月10日より年会費9万6800円(税込)

※2 前年度に一度もETCの利用請求がない場合は、年会費550円(税込)が発生

⑫ エポスプラチナカード

出典:エポスプラチナカード

専門家のおすすめポイント

年間100万円使う人なら実質年会費が無料になる、お得度の高いプラチナカードです。もともとはマルイなどのファッション系カードで女性の所有率が高いのですが、今は黒いスタイリッシュな券面になって男性でも持ちやすくなりました。100エポスポイントから投資信託を買うことができ、将来を見据えた資産運用にも役立ちます。コンシェルジュサービスの使い勝手もよく、全体的におすすめですが、家族カードがないのがデメリットです。

株式会社ポイ探

代表取締役

菊地崇仁さん

「エポスプラチナカード」は申込制と招待制の両方に対応したプラチナカードです。

年会費が実質無料で利用することも可能

年会費は申し込みの場合だと3万円(税込)ですが、招待を受けて発行すると2万円(税込)に減額されます。また、年間100万円以上の利用で翌年の年会費が2万円に。利用額に応じて年間ボーナスポイントも用意されており、年間100万円の利用で2万円分、300万円の利用で3万円分など、最大10万円分までのポイントが付与されます。

プライオリティ・パスやレストラン優待特典が付帯

年会費は安めですが、特典や国内・海外旅行傷害保険の補償内容などは充実しています。「プライオリティ・パス」の会員最高ランクである「プレステージ」が付帯しており、世界各国の空港ラウンジを無料で回数制限なく利用できます。また、対象レストランで1名分のコース料理が無料になるグルメ特典や、質が高いと好評の「Visaプラチナ・コンシェルジュ・センター(VPCC)」が利用できるのも魅力です。

おもな付帯特典・サービス

| トラベル特典 |

|

|---|---|

| グルメ・ダイニング特典 |

|

| コンシェルジュサービス |

|

| その他 |

|

基本情報

| 年会費 | 3万円 (招待または年間利用100万円以上で2万円) |

|---|---|

| ポイント還元率 | 0.5~1.25% |

| ポイント名 | エポスポイント |

| 国際ブランド | |

| インビテーション(招待) | 不要 |

| 旅行傷害保険 | 国内:1億円(利用付帯) 海外:1億円(自動付帯) |

| 発行日数 | 1週間程度 |

| 家族カード | — |

| ETCカード | 年会費、発行費無料 |

※ 価格はすべて税込

プラチナカードを作る前に知っておきたい3つのポイント

カードを利用する際の注意点や、お得に活用するための方法など、事前に押さえておきたいポイントについて解説します。

「家族カードは無料で発行できるものも多く、本会員と同様にコンシェルジュサービスなどが利用できます」と菊地さん

家族カードを発行すればお得に特典が利用できる

プラチナカードの契約者の家族は、無料もしくは通常の年会費より安く、家族カードを発行することができます。家族カードでも本会員と同様のサービスが受けられ、コンシェルジュサービスなどの利用が可能。家族カードの利用分は本カードとまとめて支払えるため支出管理がしやすく、ポイントは合算されて効率的にポイントを貯められることもメリットです。

ただし、家族カードを発行できる条件はカードによって異なるので、事前に確認しておくようにしましょう。一般的には、生計を同一とする同姓の配偶者、子ども(高校生を除く満18歳以上)、両親が対象となります。

株式会社ポイ探

代表取締役

菊地崇仁さん

自分のためだけではなく、家族のためにプラチナカードを所有する人もいると思います。例えば、配偶者が子どもと帰省するとき、旅行の予約をコンシェルジュサービスで済ませることができます。私も札幌にいる両親に持たせていますが、同居ではなく同姓ならOKといった条件の場合、親子で所有することもできます。

プラチナカードの利用実績を積むと、ブラックカードの招待が受けやすくなる

申込制が多いプラチナカードに対して、ランクが1つ上のブラックカードはほとんどが招待制になっています。カード会社からインビテーション(招待)を受けるためには、プラチナカードで安定した利用実績を重ねる必要があります。

各社から明確な基準が示されてはいませんが、利用額の高さや、支払いの遅延などがないことなどがポイントになります。ブラックカードは年会費が安くても5万円程度で、高額になれば40万円超えのものもあります。入会費用が必要なケースもあるため、さらに経済力が必要になります。

国際ブランドによってはサブカードを用意しておくと便利

プラチナカードの利用限度額は500〜1000万円程度のものが多いため、高額な買い物をしょっちゅうする人でないかぎり、毎月の支払いはプラチナカードが1枚あれば足りるでしょう。

ただし、国際ブランドがAmerican ExpressやDiners Clubは、VisaやMastercardより加盟店舗数が少なかったり、スマホ決済で使えなかったりすることがあります。

プラチナカードの国際ブランドがAmerican Expressのなら、VisaかMastercardのクレジットカードと2枚持ちする、Diners Clubのプラチナカードなら国際ブランドがMastercardのコンパニオンカードを発行し、サブカードとして持っておくなどすると、使い勝手がさらによくなるでしょう。

「以前はダイナースクラブカードが使える場所は限られていましたが、Mastercardのコンパニオンカードが付帯されるようになり、利用できるお店が格段に増えました」

プラチナカードに関するよくある疑問 Q&A

発行方法や審査の基準など、プラチナカードに関するよくある疑問について、ファイナンシャルプランナーの新井智美さんにお聞きしました。

ファイナンシャルプランナー

新井智美さん

30歳を機に苦手だった経済分野を克服したいという思いから、ファイナンシャル・プランナーの勉強を始める。2006年11月に国際資格のCFP認定を受けるとともにファイナンシャル・プランニング技能士1級を取得。2017年10月に独立し活動している

Q. プラチナカードの作り方は?

A. 以前はプラチナカードを作るためには、「インビテーション」といわれるカード会社からの招待が必要なケースが大半でした。インビテーションは1ランク下のゴールドカードの利用で、定められた実績を積むことでカード会社から届く仕組みになっています。しかし、最近では公式サイトや店舗で直接申し込めるものが増えています。

Q. 審査に通る条件と難易度は?

A. プラチナカードの審査難易度は申し込むカードによって異なります。各カード会社はその審査基準を公表していませんが、安定したした収入があれば、20代でも審査に通る可能性があります。

もちろん、クレジットカードの利用実績や個人の信用情報も必ずチェックされますので、過去に延滞などをしている場合には審査に通りにくくなります。また、カード会社としては、年に1度の高額利用よりも、毎月の利用実績がある方を重視する傾向にあるようです。

Q. 楽天カードにプラチナカードはある?

A. プラチナカードという名称はついていませんが、ゴールドカードの1ランク上のカードとして「楽天プレミアムカード」が存在します。「楽天プレミアムカード」には、プライオリティ・パスや、SPUでポイントが最大5倍になるなどの特典が用意されています。年会費1万1000円(税込)でこの特典が利用できる点は非常に魅力といえます。

Q. チタンなど金属製のカードもある?

A. プラチナカードの中には金属製のカードもあります。金属製は同じ色でもプラスチック製のカードと比べて高級感や重量感があります。金属製のカードの代表としては、ラグジュアリーカードが挙げられます。中でも「ラグジュアリーカード チタン」は年会費が10万円以下であるにもかかわらず、優待特典「Taste of Premium」を受けることができ、コストパフォーマンスにも優れています。

まとめ

上位カードとしてのステータス性と豪華な特典が魅力のプラチナカード。その分、年会費が高額ですが、最近は 2〜3万円程度のお手軽に所有できるカードも増えています。

カードによって付帯する特典やサービスが変わっているため、自分のライフスタイルや用途に適したものを見極めましょう。この記事を参考に自分に合ったプラチナカードを選んでみてください。

株式会社ポイ探

代表取締役

菊地崇仁さん

コンシェルジュサービスは、例えばレストランの予約で、利用したい地域や予算を伝えれば、お店のリサーチから予約まですべて対応してくれます。自分でネットやアプリを使って手配するよりお得になることが多く、本当に役に立つ特典です。さまざまな特典の中でも使う機会が多く、プラチナカードのメリットを感じやすいサービスといえるでしょう。