ITEMS

クレジットカードのおすすめ17選!クレカ110枚保有のポイ活達人が失敗しない人気カードの選び方を解説

本記事は、提携する企業のプロモーション情報が含まれます。掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容などはyour SELECT.が独自に記載しています。(詳しくはAbout Usへ)

クレジットカードの発行枚数は約3億1364万枚(令和6年3月末時点、日本クレジット協会調べ)で、20歳以上の人口比で見ると1人あたり3枚保有していることになります。一方で、クレジットカードは国内発行のものだけで1000種類以上もあるといわれ、自分に最適なカードを選ぶのはまさに至難の業。実際にクレジットカード選びに失敗する人は少なくありません。

クレジットカード選びの失敗例

- 貯めたポイントの使い道がなく、いつの間にか有効期限切れで失効していた

- 高還元率のカードを作ったけど、貯まったポイントより年会費の方が高かった

- 初めて作ったクレジットカードがリボ専用で、返済がいつまでたっても終わらない

そこでこの記事では、クレジットカードを110枚以上保有しているポイント利用の達人・菊地崇仁さんに、失敗しないクレジットカードの選び方を伺いました。また、菊地さんが実際に利用しているカードの中から、「持っていてお得だった」と感じたおすすめのクレジットカードを種類別に紹介してもらいました。

これからクレジットカードを作ろうと思っている人はぜひ参考にしてください。

この記事で紹介しているカード一覧

| 楽天カード | リクルートカード | 三井住友カード(NL) | ビックカメラSuicaカード | au PAYカード | JCB CARD W | PayPayカード | エポスゴールドカード | dカード GOLD | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード | JCBザ・クラス | セゾンプラチナ・アメリカン・エキスプレス®・カード | ラグジュアリーカード(チタン) | JCBプラチナ | Marriot Bonvoy® アメリカン・エキスプレス®・カード | ANAカード(一般カード) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費:無料 還元率:1.0% |

年会費:無料 還元率:1.2% |

年会費:無料 還元率:0.5〜7.0%(※1) |

年会費:524円(初年度無料) 還元率:1.0% |

年会費:無料 還元率:1.0% |

年会費:無料 還元率:1.0〜10.5%(※2) |

年会費:永年無料 還元率:1.0〜最大1.5% |

年会費:5000円 還元率:0.5% |

年会費:1万1000円 還元率:1.0〜10% |

年会費:5500円(※3) 還元率:0.5〜7.0%(※1) |

年会費:3万3000円 還元率:1.0〜10% |

年会費:5万5000円 還元率:0.5% |

年会費:3万3000円 還元率:0.75% |

年会費:5万5000円 還元率:1.0% |

年会費:2万7500円 還元率:0.5〜10%(※2) |

年会費:3万4100円 還元率:0.5〜5.0% |

年会費:2200円(初年度無料) 還元率:0.5% |

| 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※ 価格はすべて税込

※1

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

・店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

・商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※2 還元率は交換商品により異なる

※3 年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを参照

株式会社ポイ探 代表取締役

菊地 崇仁さん

1998年に法政大学工学部を卒業後、同年日本電信電話株式会社(現NTT東日本)に入社。2006年、ポイント交換案内サービス・ポイ探の開発に携わり、11年3月代表取締役に就任。130枚超のクレジットカードを保有し、約150万円の年会費を支払っている。

信用できる情報を提供するため、保有するすべてのカードを必ず月に1度は利用し、お得な使い方を日々研究しているクレジットカードの達人。「60秒で学べるNews」(テレビ東京)などメディアにも多数出演。著書に『できるAmazonスタート→活用 完全ガイド』(インプレス)など。

目次

クレジットカードの達人が教える!クレジットカード選びで重視していること

これまで、一度発行したクレジットカードはほぼ解約することなく使い続けてきたという菊地さん。しかし、最近ではカードの改変が多いことから、用途が重複しているカードを解約し、より魅力的なカードを新規で契約するなど見直しをしているそうです。

クレジットカード選びの「失敗」を回避するために、専門家として実際にどのようなことを重視してクレジットカードを選んでいるのかをうかがいました。

110枚以上のクレジットカードを保有するワケ

―― 現在はどのくらいクレジットカードを保有されているのですか?

全部で110枚以上になります。その中で、ふだんよく使っているのは2~3枚程度です。 ただ、ポイント確認のために全カードの明細書を出すようにしているので、どのカードも月に一度は利用しています。1日に最低3枚は使わなくてはいけないのでけっこう大変です(笑)。

まったく利用していないカードの場合、更新ができなくなるという理由もあります。例えば年会費が1000円のカードの場合、利用実績がゼロだと、管理費や発行費がかかる分カード会社は赤字になるといわれているので、更新をしてくれないことがあるかもしれません。

―― なぜ110枚以上のクレジットカードを作られたのでしょうか?

たくさん作ることが目的だったわけではなく、「クレジットカードの専門家」としてクレジットカードを利用するメリットやデメリットを正しく伝えるためです。

取材を受ける機会が多いのですが、使った経験がないカードを「これがおすすめです!」「このカードは人気があります!」と紹介しても、説得力はありませんよね。皆さんとしても、本人が使ったことがないカードをおすすめされても嫌じゃないですか? ですから、私は必ず自分で利用してから、紹介するようにしています。

この後に紹介するおすすめのクレジットカードもすべて実際に利用したうえで選んでいます。皆さんのクレジットカード選びのお役に立てたらうれしいです。

―― 最近、どのようにカードの見直しをされているのですか?

例えば、大丸松坂屋ゴールドカードと、大丸松坂屋お得意様ゴールドカードは、どちらも100円(税込)につき1QIRA[キラ]ポイントが貯まるカードなので、2枚持っていても意味がありません。そのため、先日カードを整理したときに1枚解約しました。

他にもコロナ禍のときのように社会情勢によって付帯特典の内容が大きく変更されることがあります。ハイグレードカードで、海外ではなく国内向けの特典に切り替えられたり、グルメ特典が高級レストランではなく「お取り寄せ」に変わったりといったこともあるので、年に一度は持っているクレジットカードを見直してみることをおすすめします。

特典の変更など大きな切り替えはカード会社からハガキやメールで通知が届くことが多いので、チェックしておきましょう。自分の暮らしと照らし合わせて、その変更によるメリットが少ないようなら解約してもいいと思います。

一方で、カードを落としたときにアプリで音を鳴らして探せる「落とし物トラッカーTile」機能が付いた三井住友カード Tileを新たに契約しました。特典や付帯サービスの改悪だけでなく、ハイグレードな新機能が付いた新カードがリリースされることもあるので、気になったものは新規契約やアップグレードをすることもあります。

達人のクレジットカード選びのこだわり

―― クレジットカードを選ぶうえで軸としているものは何ですか?

私がクレジットカード選びの際にとにかく重要視しているのが、「(貯めた)ポイントが使えるか」ということです。どんなにポイントが貯まっても、それを使い切れなければクレジットカードを利用するメリットはありません。

例えば、ふだんイオンで買い物をしないのに、イオンのポイントが貯まるクレジットカードを持っていても意味がないですよね。まずは、ふだんの生活を振り返り、「どこで利用する機会が多いか」「どこでポイントを使いたいか」について考えるようにしています。

―― クレジットカード選びの軸は、今と昔で変化していますか?

昔は還元率が2.0%のカードもあり、還元率が高いものを選んでいればよかったのですが、最近では0.5~1.0%程度と全体的に下落傾向でカードによる差分も少ないため、還元率の高さだけを見ていればいいというわけではなくなっています。

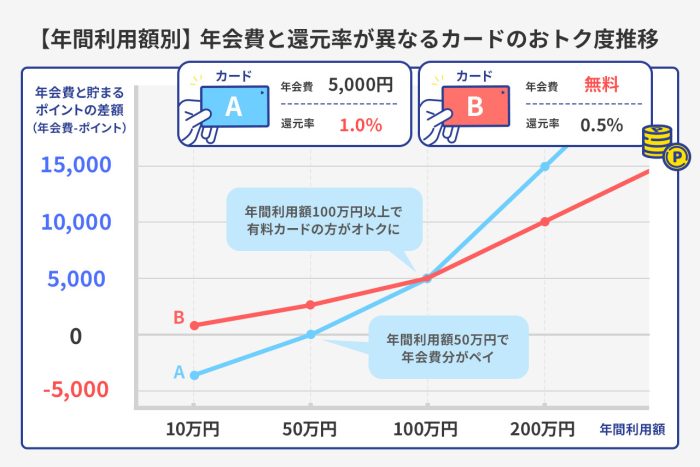

また、現在は還元率1.0%以上であれば高還元率カードといえますが、年会費が有料だとそれほどお得ではないケースもあります。例えば、年会費が税込5000円、還元率1.0%のカードの場合、年間50万円利用して年会費分がペイでき、年間100万円利用してようやく5000円分得することになります。一方、還元率0.5%でも年会費が無料の場合だと、年間100万円利用するとこちらも5000円分得することになります。還元率だけに注目するのではなく、年会費とのバランスについても考えることも大切です。

―― 菊地さんから見て、クレジットカード選びを失敗する人の特徴はありますか?

年会費が無料で、一般的なカードよりも還元率が高いものを安直に選ぶと、後々「失敗した」と感じることがあるかもしれません。

例えば、ポケットカードが発行する年会費無料の「P-one Wiz」カードは、請求時に自動的に1%OFFとなるのに加え、1000円の利用につき1ポケット・ポイントが貯まり、還元率に換算すると1.5%です。しかし、リボ払い専用カードで、2回目からの支払いには手数料がかかります。

年会費や還元率を優遇しているカードはリボ専用の場合があります。それを知らずに作ってしまい、リボ払い手数料を高く取られて損をしてしまう場合があるので注意しましょう。

クレジットカードの達人直伝!失敗しないクレジットカードの選び方

クレジットカードはとにかく数が多く、「発行したけど使う機会が少ない」「ポイントがなかなか貯まらない」など失敗した経験のある人は少なくないはず。ここでは、菊地さん直伝の“失敗しない”クレジットカード選びのポイントを紹介します。押さえておくべきは以下の4つです。

クレジットカード選びのポイント

- 「使えるポイント」を最優先で考える

- 付帯サービス・特典が年会費に見合っているかチェックする

- 共通ポイント・携帯キャリア起点で選ぶ

- 属性向けカードは一般カードと比較して考える

それぞれ詳しく見ていきましょう。

「使えるポイント」を最優先で考える

クレジットカード選びでもっとも重要なのが、「使えるポイント」が貯まるかどうかです。

クレジットカードを利用する最大のメリットは、ポイント還元によって現金よりお得に買い物などができることなので、どんなに高還元率のカードであっても貯まったポイントを使う機会がなければ意味がありません。

ポイントは“貯めるもの”ではなく“使うもの”と認識して選ぶことが大切です。

おもなクレジットカードの貯まるポイント

| カード名 | 楽天カード |

三井住友カード(NL) |

ビックカメラSuicaカード |

au PAYカード |

JCB CARD W |

|---|---|---|---|---|---|

| 貯まるポイント | 楽天ポイント | Vポイント | ビックポイント JREポイント |

Pontaポイント | J-POINT |

| ポイントの 使い先例 |

|

|

|

|

|

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※ Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標

付帯サービス・特典が年会費に見合っているかチェックする

年会費が有料のクレジットカードを検討する場合は、付帯サービス・特典の内容をしっかりチェックしましょう。付帯サービスが充実していないのに年会費が高いカードは、選ぶ理由がありません。

上位カードに位置付けられる、ゴールドカード、プラチナカード、ブラックカードは、年会費が高いのが特徴です。中には10万円を超えるものもあり、一般カードの何倍もの金額を使わないと年会費分のポイントが貯まりません。

年会費が高い分、付帯サービスや特典が充実していますが、「使い切れるサービス・特典であるか」「年会費以上の価値があるか」を冷静に見極める必要があります。

また、サービスや特典の内容はもちろんですが、想定される利用頻度や回数からどのくらいの恩恵が受けられるかを考えることもカードを選ぶ際の重要なポイントになります。

株式会社ポイ探

代表取締役

菊地崇仁さん

例えば、年会費1万円で空港ラウンジが年間に2回使えるサービスが付いていたとします。空港のラウンジは1回1000円程度で利用できるので、これだけだと年会費に見合っていませんよね。また、コンシェルジュサービスなども魅力的に映りますが、どのくらい利用するかでサービスの価値が変わってきます。

おもなクレジットカードの年会費と付帯サービス・特典

| カード名 | 三井住友カード ゴールド(NL) |

セゾンプラチナ・アメリカン・エキスプレス®・カード |

ラグジュアリーカード(チタン) |

JCBプラチナ |

|---|---|---|---|---|

| 年会費(税込) | 5500円 | 3万3000円 | 5万5000円 | 2万7500円 |

| おもな優待特典 | ― |

|

|

|

| 空港ラウンジ利用 | 国内の主要空港とダニエル・K・イノウエ国際空港(ハワイ) | 世界1700以上の空港(プライオリティ・パス) | 世界1700以上の空港(プライオリティ・パス) | 世界1700以上の空港(プライオリティ・パス) |

| コンシェルジュ | ||||

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

共通ポイント・携帯キャリア起点で選ぶ

楽天ポイント、Vポイント、dポイント、Pontaポイントなどが共通ポイントにあたります。これらのポイントは利用圏が広いので、貯まりやすく、使いやすいのが特徴です。

株式会社ポイ探

代表取締役

菊地崇仁さん

例えば、楽天ポイントであれば、楽天市場、楽天ブックス、楽天銀行、楽天証券などのグループサービスが充実している他、提携店も含めるととても広い利用圏が形成されています。

共通ポイントと携帯のキャリアは連動しているため、自身の携帯キャリアを起点に、共通ポイントを洗い出し、クレジットカードを選択する、というのも一つの手段です。

例えば、ドコモの携帯を使っているドコモユーザーであれば、共通ポイントはdポイントが貯まります。dポイントを貯めるのであれば、「dカード」や「dカード GOLD」を選択することで、さらにポイントが貯まっていきます。貯めたポイントはドコモのケータイ料金に充当したり、d払いにチャージしたりできるのもメリットです。

属性向けカードは一般カードと比較して考える

学生向け、女性向け、シニア向けなど、利用者の属性に合わせたクレジットカードを検討する際には、一般カードと比較しながら検討するとよいでしょう。

例えば、学生向けの「楽天カード アカデミー」であれば、一般カードにあたる「楽天カード」と比べてみると違いが見えてきます。

楽天カード アカデミーと楽天カードのスペック比較

| 楽天カード | 楽天カード アカデミー | |

|---|---|---|

|

|

|

| 対象 | 一般向け | 学生向け |

| 年会費 | 無料 | 無料 |

| ポイント還元率 | 1.0% | 1.0% |

| 国際ブランド | VISA、Mastercard、JCB、American Express | VISA、JCB |

| ETCカード | 年会費:550円 | 年会費:550円 |

| 家族カード | 年会費:無料 | 発行対象外 |

| 海外旅行傷害保険 | 最高2000万円(利用付帯) | 最高2000万円(利用付帯) |

| 限度額 | ~100万円 | ~30万円 |

| 申込条件 | 満18歳以上(高校生を除く) | 満18歳以上28歳以下の学生(高校生を除く) |

| 特徴 | 楽天市場利用時の還元率が3.0%、Suicaチャージで楽天ポイントが貯まる | 一般カードと同様のポイントアップに加え、楽天市場での送料無料クーポンなど学生向けの特典が豊富 | 詳細 | 詳細を見る | 詳細を見る |

株式会社ポイ探

代表取締役

菊地崇仁さん

属性向けカードのサービスや特典は、一般カードと比べてそれほど違いがなかったり、利用限度額やスペック面ではむしろ劣っていたりと、あえて選ぶ理由が見つからない場合があります。

属性向けカードは対象者が限定されますが、一般カードは学生でも、女性でも、シニアでも申し込めます。属性の先入観にとらわれず、まずは一般カードと何が違うのか吟味してみましょう。

クレカの達人が実際に使用し解説!【種類別】おすすめクレジットカード17選

菊地さんに保有している110枚以上のカードの中から、実際に利用して魅力を感じたクレジットカードを種類別に選出してもらいました。編集部が厳選したおすすめのカードとあわせて紹介するので、カード選びの参考にしてください。

気になる内容をクリック

この記事で紹介しているカード一覧

| 楽天カード | リクルートカード | 三井住友カード(NL) | ビックカメラSuicaカード | au PAYカード | JCB CARD W | PayPayカード | エポスゴールドカード | dカード GOLD | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード | JCBザ・クラス | セゾンプラチナ・アメリカン・エキスプレス®・カード | ラグジュアリーカード(チタン) | JCBプラチナ | Marriot Bonvoy® アメリカン・エキスプレス®・カード | ANAカード(一般カード) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費:無料 還元率:1.0% |

年会費:無料 還元率:1.2% |

年会費:無料 還元率:0.5〜7.0%(※1) |

年会費:524円(初年度無料) 還元率:1.0% |

年会費:無料 還元率:1.0% |

年会費:無料 還元率:1.0〜10.5%(※2) |

年会費:永年無料 還元率:1.0〜最大1.5% |

年会費:5000円 還元率:0.5% |

年会費:1万1000円 還元率:1.0〜10% |

年会費:5500円(※3) 還元率:0.5〜7.0%(※1) |

年会費:3万3000円 還元率:1.0〜10% |

年会費:5万5000円 還元率:0.5% |

年会費:3万3000円 還元率:0.75% |

年会費:5万5000円 還元率:1.0% |

年会費:2万7500円 還元率:0.5〜10%(※2) |

年会費:3万4100円 還元率:0.5〜5.0% |

年会費:2200円(初年度無料) 還元率:0.5% |

| 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※ 価格はすべて税込

※1

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

・店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

・商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※2 還元率は交換商品により異なる

※3 年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを参照

メインカードにおすすめのクレジットカード3選

買い物や支払いで日常的に使用するメインカード。ここでは、菊地さんと編集部が厳選したメインカードにおすすめのクレジットカード3選を紹介します。

おすすめメインカード一覧

| カード名 | 券面 | 公式サイト | 年会費 | 還元率 | ポイントの種類 | 申込条件 | ETCカード | 旅行傷害保険 | 特徴 |

|---|---|---|---|---|---|---|---|---|---|

| 楽天カード |  |

公式サイト

|

無料 | 1.0% | 楽天ポイント | 満18歳以上(高校生を除く) | 年会費:550円 | 海外:最高2000万円(利用付帯) 国内:- |

楽天グループのサービス利用で最大還元率16.5% |

| リクルートカード |  |

公式サイト

|

無料 | 1.2% | リクルートポイント | 満18歳以上(高校生を除く) | 年会費:無料 ※1 | 海外:2000万円(利用付帯) 国内:1000万円(利用付帯) |

公共料金の支払いで1.2%還元 |

| 三井住友カード(NL) |

|

公式サイト

|

無料 | 0.5〜7.0% ※2 |

Vポイント | 満18歳以上(高校生を除く) | 年会費:550円(初年度無料) ※3 | 海外:最高2000万円(利用付帯) 国内:- |

対象のコンビニ・飲食店でのスマホのタッチ決済またはモバイルオーダーで最大7.0%ポイント還元 ※2 |

※ 価格はすべて税込

※1 MastercardとVISAは発行手数料1100円

※2

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

・店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

・商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※3 年一回以上の利用で翌年度無料

ポイントがためやすくて使いやすい 楽天カード

| 基本情報 | |

| 年会費 | 無料 |

| ポイント還元率 | 1.0% |

| ポイントの種類 | 楽天ポイント |

| 国際ブランド |  |

| ETCカード | 年会費:550円 |

| 家族カード | 年会費:無料 |

| 海外旅行傷害保険 | 最高2000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| その他の付帯サービス | カード盗難保険 |

| 電子マネー | 楽天Edy・楽天ペイ・Apple Pay・Google Pay |

| 締め日・支払日 | 月末締め・翌月27日払い |

| 申込条件 | 満18歳以上(高校生を除く) |

| 発行日数 | 1週間程度 |

おすすめポイント

- ・多くの支払いで還元率が1.0%、楽天市場の利用時は3.0%!

- ・2枚目のカードが作成できてシーンごとの使い分けや異なる国際ブランドが選べる

- ・Suicaチャージで楽天ポイントが貯まる

現在実施中のお得なキャンペーン

- 新規入会&3回利用で5000ポイントプレゼント

※価格はすべて税込

コンビニや飲食店、ドラッグストア、ガソリンスタンドなど提携店が多く、ポイントを貯めやすく使いやすいのが大きな魅力。貯まるポイントは通常100円につき1ポイントで、さらに楽天グループのサービスを併用すると還元率がアップします。

ポイントを使う際、モバイルや電気・ガスなど暮らしにまつわる出費、旅、ネットショッピングなどあらゆるジャンルに対応しているので、どんな人が使っても使い勝手が良いことも人気が高い理由の一つ。また、国際ブランドの選択肢が豊富で、VISA、Mastercard、JCB、American Expressの中から選べる、利用範囲が広い高還元カードです。

選出理由

菊地さんは最上位カードの楽天ブラックを利用

せっかくメインカードにするのなら、ポイントを効率よく貯めたいもの。ポイントを貯める目的は「使うこと」なので、“貯めやすく使いやすい”楽天カードを選びました。

しかも、すでに楽天カードを持っている人が2枚目を発行できるサービスが2021年6月から本格的に始まり、別の国際ブランドを選べることで、さらにポイントが貯めやすくなりました。最近になって、電気やガスなどの公共料金の支払いの還元率が1.0%から0.2%に下がるなどの改悪もありましたが、それを考慮しても、メインカードにするだけの魅力があります。

一人暮らしの人におすすめの高還元カード リクルートカード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2% |

| ポイントの種類 | リクルートポイント |

| 国際ブランド | |

| ETCカード | 年会費:無料(※1) |

| 家族カード | 年会費:無料(※2) |

| 海外旅行傷害保険 | 2000万円(利用付帯) |

| 国内旅行傷害保険 | 1000万円(利用付帯) |

| その他の付帯サービス | カード盗難保険 |

| 電子マネー | Apple Pay・Google Pay |

| 締め日・支払日 | 毎月15日締め・翌月10日払い |

| 申込条件 | 満18歳以上(高校生を除く) |

| 発行日数 | 最短3営業日 |

おすすめポイント

- ・還元率が1.2%と高還元率

- ・貯まったポイントはPontaポイントやdポイントに交換できる

- ・携帯代や光熱費でも1.2%還元

現在実施中のお得なキャンペーン

- 新規入会&ご利用で最大6000円相当のポイントプレゼント!

※価格はすべて税込

※1 MastercardとVISAは発行手数料1100円

※2 JCBは8枚、VISAは19枚まで発行可能

リクルートポイントが貯まる、還元率1.2%の高還元カードです。宿泊予約サービスの「じゃらん」の支払いで3.2%、ショッピングサイトの「ポンパレモール」では最大4.2%に還元率がアップするなど、リクルートの各サービスで利用するとポイントがお得に貯められます。また、貯まったポイントは、「ホットペッパービューティー」や「ホットペッパーグルメ」などのリクルートのサービスで利用可能。dポイントやPontaポイントに交換して、それぞれの提携店や加盟店で使用することもできます。

年会費が無料で、最高2000万円の海外旅行傷害保険と最高1000万円の国内旅行傷害保険が付帯(どちらも自動付帯)しているのも魅力です。

選出理由

楽天カードよりはポイントの「貯めやすさ使いやすさ」では劣りますが、基本還元率が1.2%なのは魅力的です。さらに、楽天カードは公共料金支払いのポイント還元率は0.2%なのに対して、リクルートカードは携帯電話や一部の公共料金などの支払いでも1.2%還元です。年会費が永年無料なので、楽天カードをメインカードにして、公共料金のみリクルートカードで支払うという方法もあります。

年会費が永年無料!対象店舗の利用でポイントがお得に貯まる 三井住友カード(NL)

| 基本情報 | |

| 年会費 | 無料 |

| ポイント還元率 | 0.5〜7.0%(※1) |

| ポイントの種類 | Vポイント |

| 国際ブランド | |

| ETCカード | 年会費:550円(初年度無料)(※2) |

| 旅行傷害保険 | 海外:最高2000万円(利用付帯) 国内:- |

| 締め日・支払日 | ①15日締め・翌月10日払い ②月末締め・翌月26日払い |

| 申込条件 | 満18歳以上(高校生を除く) |

| 発行日数 | 最短10秒でカード番号が発行可能 ※即時発行ができない場合がある |

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大2万5600円相当プレゼント

- ※期間:2026年3月2日(月)~2026年4月30日(木)まで

※ 価格はすべて税込

カードの特徴

「三井住友カード(NL)」は年会費が永年無料です。基本のポイント還元率は0.5%ですが、対象のコンビニや飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと、7.0%(※1)にポイント還元率がアップ。貯まったVポイントは1ポイント=1円分で使用できます。利用状況の確認やポイントの管理がスマホのアプリから簡単に行えるのも魅力です。不正利用検知システムによって24時間365日カードをモニタリングするなど、セキュリティ対策にも力を入れています。

※1

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

・店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

・商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※2 年1回以上の利用で翌年度無料

ポイント還元率が高いおすすめのクレジットカード4選

ポイント還元率が高いおすすめのクレジットカードを4選です。菊地さんイチオシのカードと、編集部おすすめのカードをそれぞれ紹介します。基本の還元率が高く、さらにポイントがアップする特典が充実しているカードを選びました。

おすすめ高還元カード一覧

| カード名 | 券面 | 公式サイト | 年会費 | 還元率 | ポイントの種類 | 申込条件 | ETCカード | 旅行傷害保険 | 特徴 |

|---|---|---|---|---|---|---|---|---|---|

| ビックカメラSuicaカード |  |

公式サイト

|

通常524円 (初年度無料) ※1 |

1.0% | ビックポイント、JRE POINT | 満18歳以上(高校生を除く) | 年会費:524円 | 海外:最高5000万円(利用付帯) 国内:最高1000万円(利用付帯) |

Suicaオートチャージで1.5%還元 |

| au PAYカード |  |

公式サイト

|

無料 | 1.0% | Pontaポイント | 満18歳以上(高校生を除く) | 年会費:無料(発行手数料1100円) ※2 | 海外:最高2000万円(利用付帯) 国内:- |

電子マネーの利用でポイントが効率的に貯まる |

| JCB CARD W |  |

公式サイト

|

無料 | 1.0〜10.5% ※3 |

J-POINT | 18歳以上39歳以下 | 年会費:無料(発行手数料0円) | 海外:最高2000万円(利用付帯) 国内:- |

通常のJCBカードの2倍ポイントが貯まる |

| PayPayカード |  |

公式サイト

|

永年無料 | 1.0〜最大1.5% ※4 |

PayPayポイント | ・国内在住の満18歳以上の方 ・本人または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDを保有している方 ※5 |

年会費:550円(5枚まで発行可能) | 海外:- 国内:- |

対象サービス利用で最大5.0%還元 |

※ 価格はすべて税込

※1 年一回以上の利用で翌年度無料

※2 発行から1年以内にETCカードを利用すると、初回通行料の請求額から発行手数料相当額が差し引かれる

※3 還元率は交換商品により異なる

※4 PayPayアプリに登録し、当月の利用条件達成で翌月の還元率が最大1.5%にアップ

※5 申し込みにはスマートフォンが必要

2種類のポイントを効率よく貯められる ビックカメラSuicaカード

| 基本情報 | |

| 年会費 | 初年度:無料2年目以降:524円(※1) |

| ポイント還元率 | 1.0%(ビックポイント0.5%、JRE POINT0.5%) |

| ポイントの種類 | ビックポイント、JRE POINT |

| 国際ブランド |  |

| ETCカード | 年会費:524円 |

| 家族カード | ー |

| 海外旅行傷害保険 | 最高500万円(利用付帯) |

| 国内旅行傷害保険 | 最高1000万円(利用付帯) |

| その他の付帯サービス | ー |

| 電子マネー | Suica・Apple Pay・Google Pay |

| 締め日・支払日 | 毎月5日締め・翌月4日払い |

| 申込条件 | 満18歳以上(高校生を除く) |

| 発行日数 | 最短即日発行(指定店舗での申込・受取の場合のみ) |

おすすめポイント

- ・年会費が実質無料

- ・ビックポイントとJRE POINTの2種類が貯められる

- ・ビックカメラの買い物では10%還元

現在実施中のお得なキャンペーン

- 新規入会&条件達成で合計最大1万円相当のポイントプレゼント

- ※期間:2026年2月2日(月)~2026年4月30日(木)まで

※価格はすべて税込

※1年一回利用で次年度も無料

ビックカメラSuicaカードは、ビックカメラなどの買い物でもらえるビックポイントとSuicaのチャージでもらえるJRE POINTを、Wで効率よく貯められるクレジットカード。しかも、ビックカメラなどでの買い物で貯まるビックポイントは通常10%と高還元。一方、Suicaはオートチャージを利用すれば1.5%のJRE POINTが貯まります。貯まったポイントをSuicaチャージに使えるのもうれしいところです。

選出理由

JR東日本グループが提供するビューカードの一つで、「えきねっと」に登録すればスマホで新幹線や特急列車のEX予約ができ、チケットを発券することなくタッチで乗車できるので便利です。チケット料金も割引になります。基本は年会費が有料になるビューカードの中で、唯一、実質無料(年一回使えば無料)であることも大きいです。

電子マネーの利用で効率よくポイントが貯まる au PAYカード

| 基本情報 | |

| 年会費 | 無料 |

| ポイント還元率 | 1.0% |

| ポイントの種類 | Pontaポイント |

| 国際ブランド |  |

| ETCカード | 年会費:無料(発行手数料1100円)※ |

| 旅行傷害保険 | 海外:最高2000万円(利用付帯) 国内:- |

| 締め日・支払日 | 15日締め・翌月10日払い |

| 申込条件 | 18歳以上(学生可) |

| 発行日数 | 最短4営業日 |

現在実施中のお得なキャンペーン

- 新規入会&利用で合計最大3000Pontaポイントプレゼント

カードの特徴

「au PAY カード」は通常の還元率は1.0%ですが、au PAY残高からSuicaをチャージをすると200円につき1ポイントが追加で還元(+0.5%)されます。Suicaチャージでポイントが貯まるクレジットカードは多くないので、電子マネーを使って効率よくポイントを貯めたい人におすすめしたいカードです。貯まったPontaポイントは、カードの請求額の支払いやau PAYの残高チャージ、au PAYマーケットなど、多様な用途で使えます。

ナンバーレスなのでセキュリティ面も安心 JCB CARD W

| 基本情報 | |

| 年会費 | 無料 |

| ポイント還元率 | 1.0〜10.5%(※1) |

| 国際ブランド |  |

| ETCカード | 無料(発行手数料0円) |

| 旅行傷害保険 | 海外:最高2000万円(利用付帯) 国内:- |

| 締め日・支払日 | 公式サイトを参照 |

| 申込条件 | 満18歳以上39歳以下 |

| 発行日数 | 最短3日営業日 |

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大2万5000円相当プレゼント

- ※期間:2026年1月13日(火)~2026年3月31日(火)

※1 還元率は交換商品により異なる

カードの特徴

「JCB CARD W」は18〜39歳が入会が可能な年会費永年無料のカードです。国内・海外どこで使用しても、J-POINTが通常のJCBカードの2倍貯まるのが魅力。優待店で利用するとポイント還元が最大21倍になります。ナンバーレスのためセキュリティにも優れています。利用状況はアプリで確認でき、自分で設定した金額を超えてしまったときにはアラート通知が届くので、利用金額を管理しやすいのも特徴です。

対象のサービス利用でポイント還元率が最大5.0% PayPayカード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| 国際ブランド | |

| ETCカード | 年会費:550円(5枚まで発行可能) |

| 旅行傷害保険 | 海外:- 国内:- |

| 締め日・支払日 | 月末締め・翌月27日払い |

| 申込条件 | ・国内在住の満18歳以上の方 ・本人または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDを保有している方 (※1) |

| 発行日数 | 最短7分(申込5分、審査2分)で手続き完了 |

| 入会特典 | ー |

※ 価格はすべて税込

※1 申し込みにはスマートフォンが必要

カードの特徴

「PayPayカード」は通常のポイント還元率が1.0%と高めに設定されています。PayPayアプリに登録済みの方であれば、月に200円(税込)以上の支払いを30回以上&決済金額10万円超えで、翌月の還元率が最大1.5%にアップ。さらに、Yahoo!ショッピンとLOHACOの支払いに利用すると、還元率が最大5.0%になるなど、PayPayポイントを効率的に貯められるのが特徴です。貯まったポイントは、公共料金やソフトバンク・ワイモバイルの支払いなどにも使えます。

セキュリティ対策も充実しており、不正利用検知システムによって24時間365日体制でカードのモニタリング(※)を行っています。

※ 不正利用発生率の詳細はこちら

カード一覧へ戻るおすすめのゴールドカード3選

おすすめのゴールドカード3選です。菊地さんのイチオシと編集部おすすめのものをそれぞれ紹介します。

おすすめゴールドカード一覧

| カード名 | 券面 | 公式サイト | 年会費 | 還元率 | ポイントの種類 | 申込条件 | ETCカード | 旅行傷害保険 | 特徴 |

|---|---|---|---|---|---|---|---|---|---|

| エポスゴールドカード |  |

公式サイト

|

5000円 | 0.5% | エポスポイント | 満18歳以上(学生を除く) | 年会費:無料 ※1 | 海外:最高5000万円(利用付帯) 国内:- |

利用金額に応じて最大1万円のボーナスポイント付与 |

| dカード GOLD |  |

公式サイト

|

1万1000円 | 1.0〜10% | dポイント | 満18歳以上(高校生を除く) | 年会費:無料 | 海外:最高1億円(自動付帯) ※2 国内:最高5000万円(利用付帯) ※3 |

dカード加盟店での利用で還元率がアップ |

| 三井住友カード ゴールド(NL) |  |

公式サイト

|

5500円 ※4 | 0.5〜7.0% ※4 |

Vポイント | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 年会費:550円 ※6 (初年度無料) |

海外:最高2000万円(利用付帯) 国内:最高2000万円(利用付帯) |

年間100万円以上の利用で1万ポイント付与 |

※ 価格はすべて税込

※1 発行手数料0円、1枚まで発行可能

※2 最大1億円は海外旅行費用をdカード GOLDで支払った場合。利用なしの場合は最高5000万円

※3 国内旅行費用をdカード GOLDで事前に支払った場合に限り補償対象

※4 年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを参照

※5

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

・店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

・商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※6 年一回以上の利用で翌年度無料

年間50万円以上の利用で翌年以降の年会費が無料 エポスゴールドカード

| 基本情報 | |

| 年会費 | 初年度:5000円(※1)2年目以降:5000円(※2) |

| ポイント還元率 | 0.5% |

| ポイントの種類 | エポスポイント |

| 国際ブランド |  |

| ETCカード | 年会費:無料(※3) |

| 家族カード | 年会費:無料 |

| 海外旅行傷害保険 | 最大5000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| その他の付帯サービス | カード盗難保険 |

| 電子マネー | エポスペイ・楽天Edy・楽天ペイ・Apple Pay・Google Pay・PayPay・モバイルSuica・d払い |

| 締め日・支払日 | 27日締め・翌月27日払い/4日締め・翌月4日払い |

| 申込条件 | 満18歳以上(学生を除く) |

| 発行日数 | 最短即日 |

おすすめポイント

- ・インビテーション経由、もしくは、年間50万円以上の利用で年会費が永年無料

- ・クレジット利用金額に応じて最大1万のボーナスポイントが付与

- ・ポイントに有効期限がない(エポスカードの場合は2年)

※ 価格はすべて税込

※1 招待:永年無料

※2 年間利用額50万円以上で翌年以降永年無料

※3 発行手数料0円・1枚まで発行可能

エポスの一般カードではポイントの有効期限が2年間ですが、エポスゴールドカードでは無期限です。さらにふだんの買い物で貯まるポイントに加え、年間50万円の利用で2500ポイント、年間100万円以上で1万ポイントと、利用額に応じたボーナスポイントがもらえます。

選出理由

マルイの利用でポイントが貯まるイメージが強いエポスカードですが、よく利用する対象店舗を3つ登録すると通常0.5%のポイントが1.5%にアップするサービスがあったり、貯まったポイントを投資や公共料金の支払いに回せたりするので、ふだんあまりマルイを利用しなくてもお得感を得られます。年会費は5000円ですが、年間利用額が一度でも50万円を達成すれば、翌年以降の年会費は無料です。招待を受けてゴールドになった人は初年度から年会費が無料になります。

ドコモユーザーにおすすめのゴールドカード dカード GOLD

| 基本情報 | |

| 年会費 | 1万1000円(税込) |

| ポイント還元率 | 1.0〜10% |

| 国際ブランド | |

| ETCカード | 年会費:無料(4枚まで発行可能) |

| 旅行傷害保険 | 海外:1億円(自動付帯)※1 国内:5000万円(利用付帯)※2 |

| 締め日・支払日 | 15日締め・翌月10日払い |

| 申込条件 | 18歳以上(高校生を除く) |

| 発行日数 | 1週間程度 |

現在実施中のお得なキャンペーン

- 新規入会&ショッピング利用&公共料金の支払いで合計最大7000円ポイントプレゼント

- ※ 付与されるのはポイントはdポイント(期間・用途限定)。

※1 最大1億円は海外旅行費用をdカード GOLDで支払った場合。利用なしの場合は最高5000万円

※2 国内旅行費用をdカード GOLDで事前に支払った場合に限り補償対象

カードの特徴

「dカード GOLD」は、ドコモの携帯代やドコモ光の毎月の利用料金1000円(税抜)につき10%がポイント還元(※3)される、ドコモユーザーにとってお得なゴールドカードです。dカードの特約店で利用すると還元率がアップしたり、割引が受けられたりするのも魅力。貯まったポイントはd払いや毎月のスマホ代の支払いなどにも充当できます。国内やハワイの主要空港ラウンジが無料で利用できる特典が付帯しているのも魅力です。

※3

・ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光の利用料金が対象

・端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外

・ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外

年間100万円以上の利用で翌年以降の年会費が永年無料(※3)&1万ポイント付与 三井住友カード ゴールド(NL)

| 基本情報 | |

| 年会費 | 5500円(※3) |

| ポイント還元率 | 0.5〜7.0%(※1) |

| 国際ブランド | |

| ETCカード | 年会費:550円(初年度無料)(※2) |

| 旅行傷害保険 | 海外:2000万円(利用付帯) 国内:2000万円(利用付帯) |

| 締め日・支払日 | ①15日締め・翌月10日払い ②月末締め・翌月26日払い |

| 申込条件 | 満18歳以上で、本人に安定継続収入のある方(高校生を除く) |

| 発行日数 | 最短10秒でカード番号を発行可能 ※即時発行ができない場合がある |

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大2万7600円相当プレゼント

- ※期間:2026年3月2日(月)~2026年4月30日(木)まで

※ 価格はすべて税込

カードの特徴

「三井住友カードゴールド(NL)」は、対象のコンビニや飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと7.0%のポイント還元(※1)が受けられます。年会費は5500円(税込)かかりますが、年間100万円の利用をすると翌年以降の年会費が永年無料(※3)になります。さらに毎年、年間100万円以上の利用で1万ポイントが付与されるのも魅力です。国内主要空港ラウンジの無料利用や、最高2000万円の海外・国内旅行傷害保険(利用付帯)などの特典も付帯しています。

※1

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

・店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

・商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※2 年一回以上の利用で翌年度無料

※3 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを参照

おすすめのハイグレードカード4選

高ステータスで付帯特典も充実したおすすめのハイグレードカードを紹介します。菊地さんと編集部、それぞれ2枚ずつ厳選しました。

おすすめハイグレードカード一覧

| カード名 | 券面 | 公式サイト | 年会費 | 還元率 | ポイントの種類 | 申込条件 | ETCカード | 旅行傷害保険 | 特徴 |

|---|---|---|---|---|---|---|---|---|---|

| 三井住友カード プラチナプリファード |  |

公式サイト

|

3万3000円 | 1.0〜10% ※1 |

Vポイント | 満20歳以上(本人に安定した継続的な収入のある人) | 年会費:550円(初年度無料) ※2 | 海外:最高5000万円(利用付帯) 国内:最高5000万円(利用付帯) |

特約店で利用額100円ごとに1〜9%のポイント加算 |

| JCBザ・クラス |  |

公式サイト

|

5万5000円 | 0.5% | J-POINT | 招待制 | 年会費:無料 ※3 | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) |

年一回、2万円程度のカタログギフトを贈呈 |

| セゾンプラチナ・アメリカン・エキスプレス®・カード |  |

公式サイト

|

3万3000円 | 0.75% | 永久不滅ポイント | 安定した収入があり、社会的信用を有する連絡可能な方(学生・未成年を除く) | 年会費:無料(発行手数料0円) | 海外:最高1億円(利用付帯) 国内:最高5000万円(自動付帯) |

質の高いコンシェルジュサービスが付帯 |

| ラグジュアリーカード(チタン) |  |

公式サイト

|

5万5000円 | 1.0% | REWARDS | 満20歳以上(学生を除く) | 年会費:無料(発行手数料1100円) | 海外:最高1億2000万円(自動付帯) 国内:最高1億円(利用付帯) |

世界1300以上の空港ラウンジが無料で利用可能 |

※ 価格はすべて税込

※1 プリファードストア(特約店)での利用で通常ポイント還元率+1.0~9.0%

※2 年一回以上の利用で翌年度無料

※3 発行手数料0円、1枚まで発行可能

ポイントがアップする特約店が多く、日常使いもしやすい 三井住友カード プラチナプリファード

| 基本情報 | |

| 年会費 | 3万3000円 |

| ポイント還元率 | 1.0〜10%(※1) |

| ポイントの種類 | Vポイント |

| 国際ブランド |  |

| ETCカード | 年会費:550円(※2) |

| 家族カード | 年会費:無料 |

| 海外旅行傷害保険 | 最高5000万円(利用付帯) |

| 国内旅行傷害保険 | 最高5000万円(利用付帯) |

| その他の付帯サービス | お買物安心保険(最大500万円) |

| 電子マネー | iD(専用)・PiTaPa・WAON・Apple Pay・Google Pay・Samsung Pay |

| 締め日・支払日 | 15日締め・翌月10日払い 月末締め・翌月26日払い |

| 申込条件 | 満20歳以上、本人に安定した継続的な収入のある人 |

| 発行日数 | 最短10秒でカード番号を発行可能(※3) |

おすすめポイント

- ・加盟店が多くポイントが貯めやすい

- ・年間100万円の利用で1万ポイントプレゼント

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大7万3600円相当プレゼント

- ※期間:2026年3月2日(月)~2026年4月30日(木)まで

※ 価格はすべて税込

※1 プリファードストア(特約店)での利用で通常還元率+1.0~9.0%。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※2 初年度無料。前年度に一度でもETC利用の請求があった方は年会費が無料

※3 即時発行ができない場合がある

三井住友カードの基本のポイント還元率は0.5%ですが、三井住友カード プラチナプリファードは通常のポイント還元率は1.0%。さらにプリファードストアと呼ばれる特約店では、利用額100円(税込)ごとに+1.0~9.0%のポイントが加算されます。また、外貨ショッピング利用でも100円(税込)ごとにプラス2ポイント付与されます。貯まったポイントは1ポイント=1円分でカード代金に充当できるほか、マイレージや各種ポイントに交換できます(※1)。

選出理由

ポイントアップができる特約店が多く、ホテルや旅館を予約できるExpediaでは+9.0%と、還元率が高いです。旅行やレストランの手配では、Visaのコンシェルジュデスク・VPCCも利用できます。セブン‐イレブンやローソンなど、対象のコンビニや飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと7.0%(※)のポイントが付くので、旅行だけではなく日常生活でも使いやすいハイグレードカードです。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

※ 店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

※ 商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

※ 通常のポイントを含んだ還元率

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※ Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

旅行をよくする人にお得な付帯特典が充実 JCBザ・クラス

| 基本情報 | |

| 年会費 | 5万5000円 |

| ポイント還元率 | 0.5% |

| ポイントの種類 | J-POINT |

| 国際ブランド |  |

| ETCカード | 年会費:無料(※1) |

| 家族カード | 年会費:無料(※2) |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| その他の付帯サービス | カード盗難保険、ショッピングガード保険(最大500万円)、国内・海外航空機遅延保険、ゴルファー保険 |

| 電子マネー | QUICPay・Apple Pay・Google Pay |

| 締め日・支払日 | ー |

| 申込条件 | 招待制 |

| 発行日数 | ー |

おすすめポイント

- ・JCBカードの中で最上位グレード

- ・2万円相当のカタログギフトがもらえる

※ 価格はすべて税込

※1 発行手数料0円・1枚まで発行可能

※2 8枚まで発行可能

JCBカードの中でも最上位のステータスと価値をもつ1枚。招待状(インビテーション)が届いた人のみが申し込みできます。年会費は5万5000円ですが、年に一回、2万円程度のメンバーズセレクションというカタログギフトが贈られるため、実質の年会費は3万円程度です。カタログギフトは、海外で使えるクーポンや厳選ギフトのほか、有名テーマパークのオフィシャルスポンサーならではのうれしい特典も。

選出理由

.jpg)

年会費10万円くらいからハイグレードと呼びたいところですが、招待制なのと、下位グレードにJCBプラチナがあるので、ハイグレードカードとして選出しました。海外でのサポートも手厚く、日常というより旅先でメリットが多いカードです。

世界200ヵ国以上の加盟店で利用可能 セゾンプラチナ・アメリカン・エキスプレス®・カード

| 基本情報 | |

| 年会費 | 3万3000円 |

| ポイント還元率 | 0.75% |

| 国際ブランド |  |

| ETCカード | 年会費:無料(発行手数料0円) |

| 旅行傷害保険 | 海外:最大1億円(利用付帯) 国内:最高5000万円(自動付帯) |

| 締め日・支払日 | ショッピング:10日締め・翌月4日払い キャッシング:月末締め・翌々月4日払い |

| 申込条件 | 安定した収入があり、社会的信用を有する連絡可能な方(学生・未成年を除く) |

| 発行日数 | 最短3営業日 |

| 入会特典 | 新規入会&条件達成で最大1万円分のAmazonギフトカードプレゼント |

現在実施中のお得なキャンペーン

- 新規入会&条件達成でAmazonギフトカードを最大1万円分プレゼント

※ 価格はすべて税込

カードの特徴

「セゾンプラチナ・アメリカン・エキスプレス®・カード」は、世界200ヵ国以上の加盟店で利用できるのが魅力。一流ホテルの優待特典を無料で受けられたり、世界1700以上の空港ラウンジを無料で利用できたりなど、年会費3万3000円(税込)にしてはサービスが手厚くおすすめです。2021年のリニューアルでコンシェルジュデスクが評判のいいテン・グループに変わったことも魅力につながっています。

Mastercardの最上位ステータスカード ラグジュアリーカード(チタン)

| 基本情報 | |

| 年会費 | 5万5000円 |

| ポイント還元率 | 1.0% |

| 国際ブランド | |

| ETCカード | 年会費:無料(発行手数料1100円) |

| 旅行傷害保険 | 海外:最大1億2000万円(自動付帯) 国内:最高1億円(利用付帯) |

| 締め日・支払日 | 5日締め・当月27日払い |

| 申込条件 | 20歳以上(学生を除く) |

| 発行日数 | 最短5営業日 |

| 入会特典 | - |

※ 価格はすべて税込

カードの特徴

「ラグジュアリーカード(チタン)」は、航空券の手配やホテルの予約などを専任コンシェルジュが24時間365日対応してくれたり、148ヵ国600都市以上の空港でラウンジが無料で利用できたりなど、充実した付帯特典が魅力です。最高1.2億円の海外旅行傷害保険(自動付帯)と最高1億円の国内旅行傷害保険(利用付帯)もついており、出張の多い個人事業主の方にもおすすめしたいハイグレードカードです。

カード一覧へ戻る旅行者におすすめのクレジットカード3選

旅行先での使用におすすめのクレジットカード3選です。菊地さんのイチオシと編集部おすすめのものをそれぞれ紹介します。旅行に関連した付帯特典が充実したものや、マイルが貯まりやすいものを厳選しました。

おすすめ旅行者向けカード一覧

| カード名 | 券面 | 公式サイト | 年会費 | 還元率 | ポイントの種類 | 申込条件 | ETCカード | 旅行傷害保険 | 特徴 |

|---|---|---|---|---|---|---|---|---|---|

| JCBプラチナ |  |

公式サイト

|

2万7500円 | 0.5〜10% ※1 |

J-POINT | 満20歳以上(学生を除く) | 年会費:無料 | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) |

旅行やショッピングの保険・補償内容が充実 |

| Marriot Bonvoy® アメリカン・エキスプレス®・カード |  |

公式サイト

|

3万4100円 | 0.5〜5.0% | Marriott Bonvoy®ポイント | 満20歳以上 | 年会費:無料(発行手数料935円) | 海外:最高3000万円(利用付帯) 国内:最高2000万円(利用付帯) |

利用条件達成で継続時に無料宿泊特典をプレゼント |

| ANAカード(一般カード) |  |

公式サイト

|

2200円 (初年度無料) |

0.5% | ANAマイル | 満18歳以上 | 年会費:550円 ※2 | 海外:最高1000万円(自動付帯) 国内:最高1000万円(自動付帯) |

ANAマイルが貯まる特典が充実 |

※ 価格はすべて税込

※1 還元率は交換商品により異なる

※2 年一回以上の利用で翌年度無料

▼マイルが貯まりやすいカードについて、もっと詳しく知りたい方はこちら

充実した保証内容で海外旅行者におすすめ JCBプラチナ

| 基本情報 | |

| 年会費 | 2万7500円(税込) |

| ポイント還元率 | 0.5〜10%(※1) |

| ポイントの種類 | J-POINT |

| 国際ブランド |  |

| ETCカード | 年会費:無料(※2) |

| 家族カード | 年会費:1枚目無料、2枚目以降3300円(税込) |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| その他の付帯サービス | カード盗難保険、ショッピングカード保険(国内・海外)、国内・海外航空機遅延保険(利用付帯) |

| 電子マネー | QUIC Pay・Apple Pay・Google Pay |

| 締め日・支払日 | 公式サイトを参照 |

| 申込条件 | 満20歳以上(学生を除く) |

| 発行日数 | 通常1週間最短3営業日 |

おすすめポイント

- ・プラチナカードの中では年会費が低めに設定されている

- ・旅行や買い物の保険・補償内容が手厚い

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大12万500円相当プレゼント

- ※キャンペーン期間:2026年1月13日(火)~2026年3月31日(火)

- 対象カードでApple Store(店頭・オンライン)の製品購入時に、分割払いを選択で分割手数料0円

- ※キャンペーン期間:2025年8月1日(金)~2026年3月31日(火)

※ 価格はすべて税込

※1 還元率は交換商品により異なる

※2 発行手数料0円

旅行傷害保険は、傷害による死亡・後遺障害の場合で最高1億円。ショッピングガード保険(海外国内)は、年間最高500万円。さらに飛行機の出港や乗り継ぎが遅れた場合の宿泊代や食事代、手荷物が紛失したときの衣服購入費などが一部負担される手厚いクレジットカードです。一般的なプラチナカードの年会費は5万円前後といわれる中、2万7500円(税込)という年会費の割に、いざというときの補償額が高いのが魅力です。

選出理由

JCBプラチナは、海外のラグジュアリーホテルに特典付きで宿泊できたり、世界1700以上の空港ラウンジを無料で利用できたりなど、海外旅行の際にうれしいサービスが多く付帯しています。また、最高1億円の海外旅行傷害保険(利用付帯)や国内・海外航空機遅延保険がついているなど海外旅行での補償が充実しているため、海外に1枚持っていくなら心強い存在になるでしょう。

宿泊施設をお得に利用できる特典が多数 Marriott Bonvoy® アメリカン・エキスプレス®・カード

| 基本情報 | |

| 年会費 | 3万4100円 |

| 還元率 | 0.5〜5.0% |

| 国際ブランド |  |

| ETCカード | 年会費:無料(発行手数料935円) |

| 旅行傷害保険 | 海外:3000万円(利用付帯) 国内:2000万円(利用付帯) |

| 締め日・支払日 | 利用者により異なる |

| 申込条件 | 20歳以上(本人に安定した継続的な収入のある方) |

| 発行日数 | 2~3週間程度 |

現在実施中のお得なキャンペーン

- 新規入会&利用条件達成で合計5万5000ポイント獲得可能

- ご入会後3ヶ月以内に合計30万円以上のカードご利用で5000Marriott Bonvoyポイント

- ご入会後6ヶ月以内に合計50万円以上のカードご利用で10000Marriott Bonvoyポイント

- ご入会後6ヶ月以内に合計100万円以上のカードご利用で20000Marriott Bonvoyポイント

- 通常ご利用ポイント合計100万円以上のカードご利用で20000Marriott Bonvoyポイント

- ※期間:~2026年4月14日(火)まで

カードの特徴

「Marriott Bonvoy® アメリカン・エキスプレス®・カード」は、年間利用額が250万円(移行期間である2026年10月26日までは150万円)を超えると、カードを更新するタイミングでホテルの無料宿泊特典(1泊1室分)がプレゼントされます。また、入会時にMarriott Bonvoy®のエリート会員資格「ゴールドエリート」が自動で付与され、Marriott Bonvoy®のプログラムに参加しているホテルをお得に利用できるなど、旅行好きにうれしいサービスが充実しています。

ANAマイルを効率よく貯めたい人におすすめ ANAカード(一般カード)

| 基本情報 | |

| 年会費 | 2200円 |

| 還元率 | 0.5% | 国際ブランド |

| ETCカード | 年会費:550円(発行手数料0円)※ |

| 旅行傷害保険 | 海外:1000万円(自動付帯) 国内:1000万円(自動付帯) |

| 締め日・支払日 | 15日締め・翌月10日払い |

| 申込条件 | 18歳以上 |

| 発行日数 | 2~3週間程度 |

現在実施中のお得なキャンペーン

- 新規入会で1000マイルプレゼント

- 条件達成で最大最大1万2000マイル相当のJ-POINTをプレゼント

※ 価格はすべて税込

カードの特徴

「ANAカード(一般カード)」は、ANAの便を利用すると、通常のフライトマイルに加えてボーナスマイルが付与されます。また、加盟店で利用すると通常のポイントに加えて100円もしくは200円につき1マイルが貯まります。さらに、入会時や継続時にボーナスマイルが1000マイルがプレゼントされるなど、ANAマイルが貯まる特典が多く用意されているのが魅力です。普段からANAのサービスを利用する人にぜひおすすめしたいカードです。

カード一覧へ戻る達人厳選!属性別おすすめクレジットカード

職業や性別、暮らしぶりなどの属性によってもクレジットカードの需要は違ってくるため、カード会社でも属性別のカードをリリースしています。学生、個人事業主・法人、女性に向けたおすすめのカードを菊地さんに選出してもらいました。

【学生向け】還元率アップなどの優待特典が豊富 JALカード navi

| 基本情報 | |

| 年会費 | 在学期間中無料 |

| ポイント還元率 | 1.0% |

| ポイントの種類 | JALマイル |

| 国際ブランド | |

| ETCカード | 年会費:無料(※1) |

| 家族カード | ー |

| 海外旅行傷害保険 | 最大2000万円(自動付帯) |

| 国内旅行傷害保険 | 最大1000万円(自動付帯) |

| その他の付帯サービス | ー |

| 電子マネー | ー |

| 締め日・支払日 | 15日締め・翌月10日払い |

| 申込条件 | 18歳以上30歳未満の学生(高校生を除く) |

| 発行日数 | 3週間程度 |

おすすめポイント

- ・在学期間中は年会費が無料

- ・マイルの有効期限は在学期間中にかぎり無期限

- ・2000マイルプレゼントの入会特典

※ 価格はすべて税込

※1 発行手数料1100円

JALによる学生限定のクレジットカードで、18歳以上30歳未満なら申し込めます。国内線・国際線ともに期間限定で航空券のマイル数が減額されるキャンペーンのほか、当日の国内線で空席があればお得な運賃で搭乗できるスカイメイトサービスなど、JALならではの特典が充実。毎年初回搭乗ボーナス1000マイルなど、ボーナスマイルも豊富に用意されています。学生のうちに旅行を楽しみたい大学生におすすめです。

選出理由

ふだんのショッピングで100円=1マイル、特約店の利用で2倍もらえるので、マイルを貯めたい学生にぴったりです。時節柄、いつでも旅行に行けるわけではないので、通常3年のマイルの有効期限が無期限になるのもポイントが高いです。

次点 楽天カード アカデミー

- 選出理由

- 年会費永年無料、楽天グループのサービス利用でポイントアップするシステムは一般カードと同じですが、楽天市場での送料無料クーポンや、アンケートなど無料でポイントが貯まるサービスなど、学生向けの特典やキャンペーンが提供されています。他にも楽天ブックスや高速バス予約など、学生が使いやすいサービスがラインアップされています。

▼もっと学生向けクレジットカードを知りたい方はこちら

【個人事業主・法人向け】ビジネスチャンスが広がる独自特典が魅力 ラグジュアリーカード ゴールドカード

| 基本情報 | |

| 年会費 | 22万円 |

| ポイント還元率 | 1.5% |

| ポイントの種類 | ラグジュアリー・リワード・ポイント |

| 国際ブランド | |

| ETCカード | 年会費:無料(※1) |

| 家族カード | 年会費:5万5000円(※2) |

| 海外旅行傷害保険 | 最大1億2000万円(自動付帯) |

| 国内旅行傷害保険 | 最大1億円(利用付帯) |

| その他の付帯サービス | ショッピングガード保険(最大300万円)、国内・海外航空機遅延保険(最大10万円)、交通事故傷害保険、賠償責任保険 |

| 電子マネー | Apple Pay・Google Pay |

| 締め日・支払日 | 5日締め・当月27日払い |

| 申込条件 | 満20歳以上(学生不可) |

| 発行日数 | 3週間程度 |

おすすめポイント

- ・事前入金で高額決済が可能

- ・24時間365日、コンシェルジュサポートが受けられる

- ・100%金属製カードで高級感あふれる仕上がり

※ 価格はすべて税込

※1 発行手数料1100円・1枚まで発行可能

※2 4枚まで発行可能

事前入金を利用すると、利用限度額を超えても最大9999万円までカード決済が可能になり、高額になりやすい広告費や法人税などの支払いに役立ちます。特典は東急ホテルズなどの上級会員資格を無条件で獲得できるステータスマッチのほか、コンシェルジュやダイニングのVIP待遇、空港ラウンジなどラグジュアリーなサービスがひととおり用意されています。

選出理由

利用限度額の高さはもちろん、独自の特典を提供してくれるのがラグジュアリーカードのおもしろさです。例えば、会員間のビジネス機会を与えてくれる新サービス・LCオーナーズコミュニティでは、他のラグジュアリーカード会員に向けて、自分が勤める企業の商品を売り込むことができます。会員どうしのコミュニティを楽しめるうえに、コミュニティを通して定期的な売り上げを期待できます。

- 選出理由

- 中小規模企業の経営者や個人事業主向けのクレジットカードです。契約者の支払い状況によって限度額は変わりますが、電話相談などで高額の支払いにも対応してくれるため、法人税などが高額になっても支払いができます。

【女性向け】女性向けの補償プランが付帯 楽天PINKカード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| ポイントの種類 | 楽天ポイント |

| 国際ブランド |  |

| ETCカード | 年会費:550円(※1) |

| 家族カード | 年会費:無料(※2) |

| 海外旅行傷害保険 | 2000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| その他の付帯サービス | カード盗難保険 |

| 電子マネー | 楽天Edy・楽天ペイ・Apple Pay・Google Pay |

| 締め日・支払日 | 月末締め・翌月27日払い |

| 申込条件 | 満18歳以上(高校生を除く) |

| 発行日数 | 1週間程度 |

おすすめポイント

- ・全ての支払いで還元率が1.0%

- ・かわいらしいデザインカードが選べる

- ・月額330円(税込)でさまざまな施設で割引や優待が受けられる

現在実施中のお得なキャンペーン

- 新規入会&3回利用で5000ポイントプレゼント

※ 価格はすべて税込

※1 発行手数料0円

※2 5枚まで発行無料

女性特有の疾病に備えられる保険に、54歳以下なら500円以下の月払保険料から入れるサポートが付きます。年齢が低いほど保険料は安くなり、例えば25〜29歳なら月額170円。他にも月額330円で、飲食店や映画チケット、習い事や育児サービスなど1万1000以上の割引・優待特典が利用できるサービスに加入できます。

選出理由

100円で1ポイント付き、ポイントアップするサービスも充実しているので楽天の一般カードの使いやすさに比べて遜色はありません。ただし、保険もクーポンも有料のサービスなので、月額を支払ってもお得になるかどうかを吟味してから入会しましょう。

- 選出理由

- 18歳〜39歳までの入会で40歳以降も無料で利用できる女性向けカード。カード名に「W」と付いているとおり、通常200円につき1ポイントのJ-POINTトがいつでも2倍になります。楽天PINKカードと同じようにお手頃な保険料でサポートが受けられる女性疾病保険や、協賛企業である@コスメやABISTEなど人気ブランドなどの優待も充実しています。

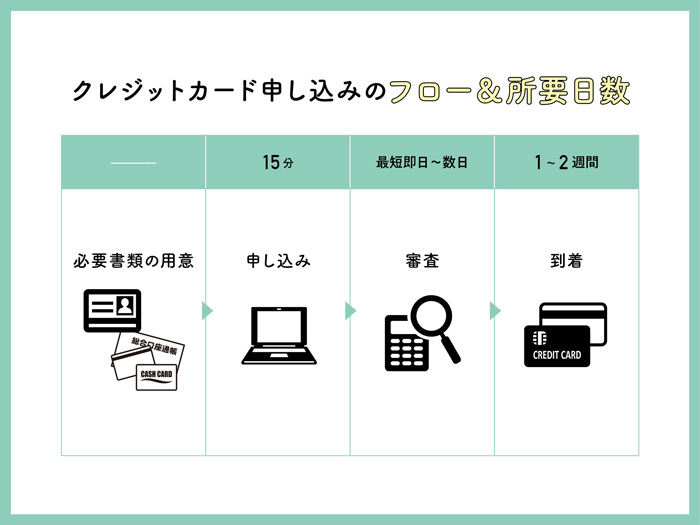

クレジットカードの作り方は?申し込みから発行までの流れを解説

次は、申し込みに必要な本人確認や、いざカードが発行されて実際に使えるまでの期間など、カード発行に際して知っておきたい基礎知識を菊地さんからわかりやすく教えてもらいました。

登録時、本人確認に必要な書類は?

2020年、犯収法の改正により本人確認が厳格化され、必要な書類が増えました。必要な書類は運転免許証やマイナンバーカードなどの現住所が記載されている書類を2点、あるいは、運転免許証やマイナンバーカードなどの現住所が記載された書類が1点と、公共料金の領収書などの現住所が記載された書類が1点必要になります。

審査では年収や過去のクレジットヒストリーを重要視される

審査では年収や過去の支払い状況などをチェックされる

過去の申し込み状況や審査内容、毎月の支払い状況などはすべて「信用情報」としてCIC(クレジットインフォメーションセンター)で管理され、新たなクレジットカードの申し込みの際にカード会社に情報が開示されます。過去に支払いを長期間滞納していたり、複数のカード会社で入会と解約を短期間で繰り返しているような経歴が残っていたりすると、審査落ちする可能性があるので注意しましょう。

カードが届くまでの時間は最短即日から約1~2週間が目安

審査に通れば遅くても1~2週間でカードが手元に届く

審査から簡易書留で到着するまでに早ければ1週間、遅くても2週間くらいかかっていたクレジットカードですが、最近は即日からネットショップなどで使えるものが増えています。例えば、Amazon Prime Mastercardは、審査に通ったら即カード番号が発行され、すぐに買い物ができます。セゾンカードのように、アプリ上にカードを発行して最短20分でApple Payを使えるようになるカードもあります。カード自体を早く受け取りたい人は、最短30分でカードを発行できるエポスカードなど、百貨店のカウンターを利用するといいでしょう。

▼即日発行のクレジットカードについて、もっと詳しく知りたい方はこちら

何歳から発行可能?

基本は18歳からで、法改正により親権者の同意がなくても発行できるようになりました。一般的に18歳未満では家族カードも発行できない場合が多いです。ただし、JALカードなど、海外留学で必要な場合などに問い合わせができるカード会社もあり、審査に通れば18歳未満でも家族カードを所有できます。

なお、「何歳まで」の制約はなく、むしろシニア向けのクレジットカードが増えています。例えばイオンカードは55歳を過ぎると「G.Gマーク付きカード」に切り替わり、毎月15日のG.G感謝デーでクレジット決済またはWAON決済をすると会計が5%オフになるのでお得です。年金生活者は規約に「安定した収入がある人」と書かれていると不安になるかもしれませんが、アルバイトやパートよりむしろ年金の方が安定した収入と見なされ、審査が通るケースが多いようです。

クレジットカード初心者が知っておきたい基礎知識

「クレジットカードを作ってみたいけど、仕組みや使い方がよくわからない」など初めてクレジットカードを作る人は不安も多いものです。ここからは、クレジットカードを選ぶ前や実際に作る前に知っておきたい基礎知識について、初心者にもわかりやすく解説します。

クレカの仕組み・メリットを理解しよう

まずはクレジットカードの仕組みとメリットについて解説します。クレジットカードを使うのが不安、クレジットカードを持つか迷っているという方にもわかりやすく解説します。

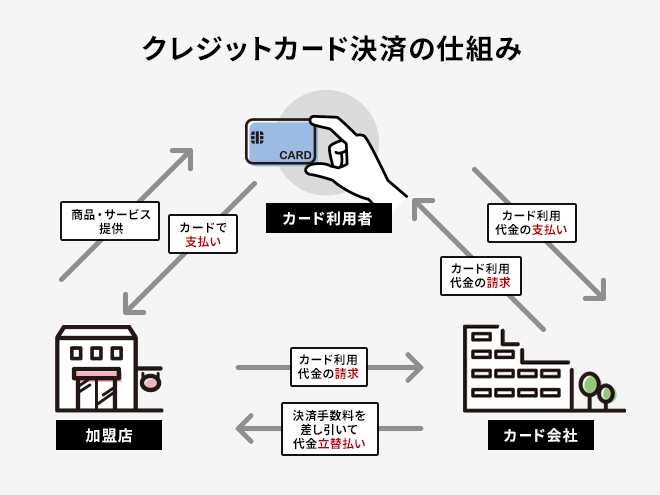

クレジットカードの仕組みとは?

クレジットカードはユーザー、加盟店、カード会社の三者間のやり取りによって成り立っています。ユーザーはクレジットカードを使う人、加盟店はクレジットカードが使えるお店、カード会社はクレジットカードを発行している会社のことを指します。

クレジットカードの仕組みについて一連の流れとともに見ていきましょう。 まず、ユーザーは街中の加盟店やインターネット上の加盟店でクレジットカードを使って、商品・サービス代金の支払いをします。この際にユーザーは直接加盟店にお金を支払っているわけではありません。

加盟店はクレジットカードによってユーザーが購入したものの代金をカード会社に請求し、カード会社から決済手数料を引いた金額を受け取ります。その後カード会社はカード利用代金をユーザーに請求し、ユーザーがカード利用代金を支払うことで代金を回収するというのが一連の流れです。

車を運転する際に高速道路や有料道路で利用するETCカードも同じ仕組みで、ユーザーは高速道路などを運営するNEXCO中日本などに直接お金を支払うわけではなく、NEXCO中日本とカード会社の間で決済手数料や代金のやり取りが行われます。

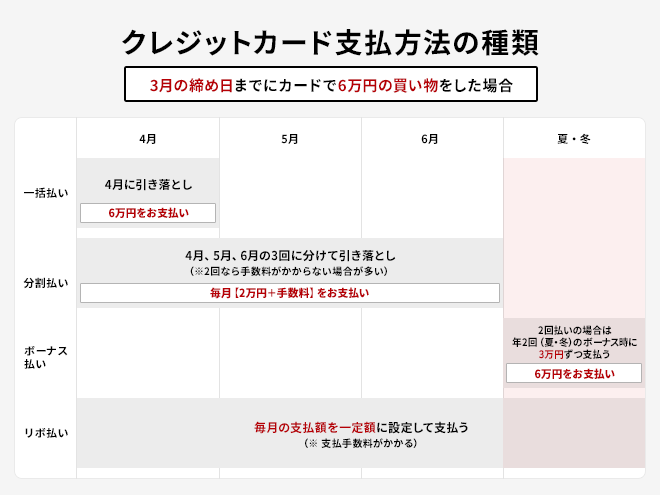

クレジットカードの支払い方法は?

クレジットカードにはさまざまな支払い方法があります。一括払い、分割払い、リボ払い、ボーナス払いがおもな支払い方法です。

3月の締め日までにクレジットカードで6万円支払った際の、各支払い方法による違いを見ていきましょう。

一括払いの場合は、4月の引き落とし日に6万円全額を一括で支払うことになります。利用した分を翌月に一括で支払うので非常にわかりやすい支払い方法です。

次に分割払いで支払う場合を考えてみましょう。例えば3回の分割払いの場合は、4月、5月、6月それぞれの引き落とし日に、2万円に分割手数料を加えた金額を支払います。分割払いでは3回以上の場合に手数料がかかるのが一般的で、利用代金に手数料を加えた金額が支払う総額になります。

リボ払いはユーザーが設定した金額を毎月支払うのが一般的です。例えば、毎月の支払額を1万円に設定した場合は、合計6万円の代金を1万円ずつ6回に分けて支払うことになります。利用代金に関わらず、毎月決まった金額を支払うのがリボ払いの特徴です。リボ払いの場合は毎月手数料がかかり、実際に支払うのは利用代金に手数料を足した金額になります。

また、ボーナス払いは夏・冬などボーナスが支給されるタイミングでまとめて代金を支払う方法です。ボーナス払いの場合は一括払い同様に手数料がかかりません。

一括で代金を払えない場合に分割払いやリボ払いは非常に便利ですが、手数料がかかることは覚えておきましょう。代金を払い終えるまでの期間が長くなるほど手数料がかかり、結果的に支払う総額も多くなるので使い方には注意が必要です。

クレジットカード利用のメリットって何?

クレジットカードの利用には以下のように、いくつもメリットがあります。

- 現金がなくても支払いができる

- 海外でも支払いが可能

- さまざまな支払い方法が選べる

- ポイント還元などの特典や付帯サービスがある

まず何といっても現金がなくても使えるという点です。クレジットカードがあれば、現金がなくても支払いができ、現金の持ち合わせがないときにATMで急いでお金を下ろすといった手間もありません。

さらに国内だけでなく、海外でもクレジットカードによって支払いが可能です。両替の手間がなくなるだけでなく、海外ではクレジットカードを所有していることが信用となり、ホテルやレンタカーの利用がスムーズになるなどのメリットもあります。

支払い方法を選べるのもメリットでしょう。今月は金銭的に厳しいので分割払いやボーナス払いで支払うといったことや高額な買い物をリボ払いで少しずつ払うなど、金銭事情に合わせた支払い方法が選べます。

さらに、ポイント還元や特典などもメリットの一つです。クレジットカードを利用すると利用した代金の一部がポイントとして還元される場合が多くなっています。例えば、1.0%還元の条件で1万円利用した場合であれば、100ポイントが還元されます。貯めたポイントはカード代金の支払いに使えたり、ギフトカードや各種ポイントに交換できます。

また、クレジットカードにはカードごとに特典や付帯サービスがあり、各種優待サービスを利用することができます。例えば、特典で空港ラウンジを無料で使えたり、海外旅行保険が付帯サービスとして付いてくるなど、クレジットカードを持つことでさまざまな特典や付帯サービスが使えるのもメリットの一つです。

最近であれば、暗証番号の入力をせずにスマホをかざすだけで支払いができるタッチ決済が増えていて、非接触で決済できることもメリットといえます。

クレジットカードでよく使われる用語を解説

クレジットカードを検討している際にはさまざまな用語に出会うことでしょう。用語の意味を理解していないと、正しく比較検討することが難しくなります。ここからはクレジットカードでよく使われる用語について解説します。

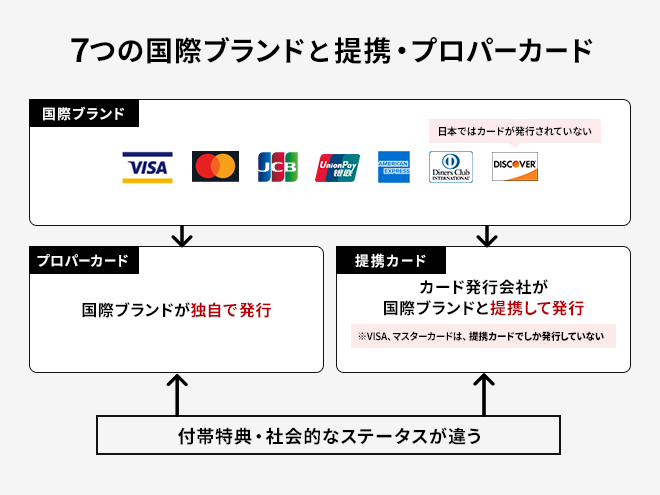

国際ブランドとは?

国際ブランドとは、世界中の国や地域で利用できるクレジットカードブランドのことです。国際ブランドが付いているカードを持っていれば、世界中の加盟店でカードを利用することができます。代表的な国際ブランドとして、以下の7つのブランドがあります。

- VISA(ビザ)

- Mastercard(マスターカード)

- 銀聯(ぎんれん)

- American Express(アメリカン・エキスプレス)

- JCB(ジェーシービー)

- Diners Club(ダイナースクラブ)

- DISCOVER(ディスカバー)

多くのクレジットカードには国際ブランドが付いていますが、国際ブランドが直接発行しているプロパーカードと国際ブランドと提携して発行している提携カードに分かれます。ちなみにVISAとMastercardはプロパーカードを発行しておらず、すべて提携カードです。

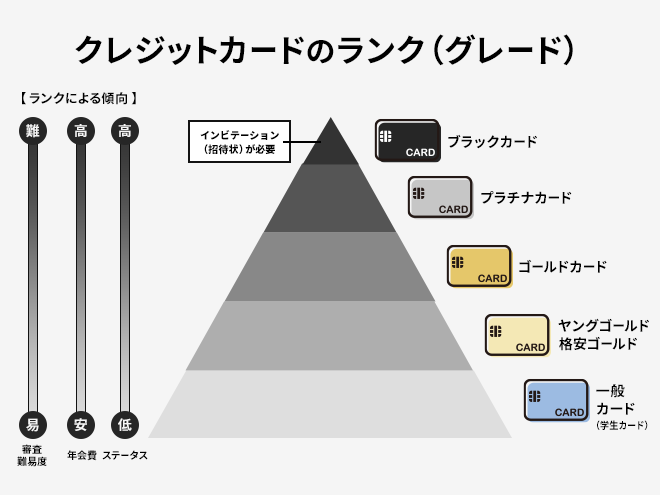

グレード・ランクとは?

グレード・ランクとは、その言葉のとおりクレジットカードのグレードやランクのことを指します。グレード・ランクは下から、一般カード、ヤングゴールド・格安ゴールド、ゴールドカード、プラチナカード、ブラックカードの5つに分かれます。

学生でも持てる学生カードは一般カードの一種です。最上級のグレード・ランクであるブラックカードに申し込むためには、カード会社からのインビテーション(招待)が必要になります。

例えば、菊地さんが「ハイグレードカード編」で挙げていた「JCBザ・クラス」(写真)はJCBオリジナルシリーズのクレジットカードの最高峰にあたるブラックカードです。 高いステータス性をもっていますが、入会にはインビテーションが必要です。

一方、JCBオリジナルシリーズで一般カードにあたるのが、「JCBカードS」や、39歳以下・Web入会限定の「JCB CARD W」です。

「JCB CARD W」は申し込みの年齢制限があるものの、「JCBカードS」に比べて常にポイントが2倍になる人気クレジットカードです。

グレード・ランクが上がるほど、ステータスが上がりますが、それに伴って年会費や審査難度も高くなります。

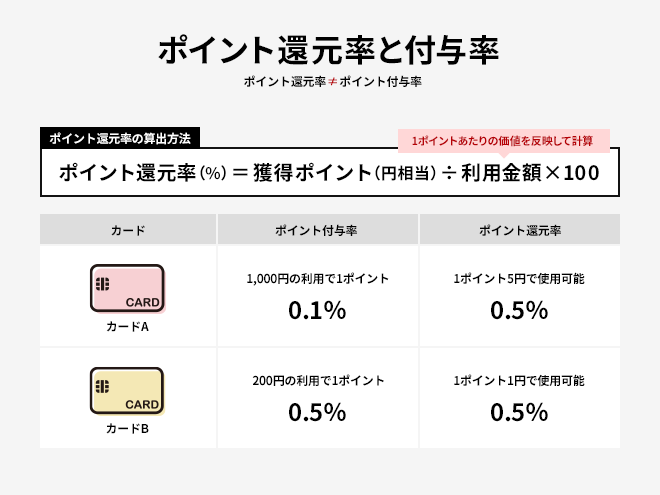

還元率とは?

還元率とは、クレジットカード利用代金に対していくら返ってくるかという割合です。還元は現金ではなく、ポイントとして返ってくるのが一般的です。ここで注意したいのがポイント還元率とポイント付与率はイコールではないということです。

100円の利用で1ポイント付くカードがあった場合、このカードのポイント付与率は1.0%です。このポイントが1ポイント1円として使用できる場合もあれば、1ポイント0.5円でしか使えない場合もあります。

1ポイントが1円で使える場合はポイント付与率・還元率ともに1.0%ですが、1ポイントが0.5円の場合、ポイント付与率1.0%、ポイント還元率は0.5%となります。

ポイント還元率とポイント付与率の違いは事前にしっかり確認しておきましょう。

付帯特典とは?

付帯特典とは、メリットの部分でも紹介したようにクレジットカードに付いてくる特典や各種優待サービスのことです。カード会社やカードのランクによって付帯特典は異なります。

例えば、百貨店や商業施設が発行しているカードではその施設の商品を通常より安く購入できたり、ポイントが通常よりも多く返ってくるといった特典があるなど、カードによって特徴があるので、カードを選ぶ際の判断基準の一つになるでしょう。

国内旅行傷害保険や海外旅行傷害保険が付帯しているカードもあります。一般カードでは補償額が「最高2000万」などと書かれていますが、これが適用されるのは傷害死亡や後遺障害が残った場合です。実際に多いのは携行品損害や疾病治療費用で、それらの補償は一般カードでは100〜150万程度、ゴールドカードで200万程度と低めになっています。

三井住友カード プラチナの場合

出典:カード付帯保険サービス|三井住友カード プラチナ (smbc-card.com)

また、旅行傷害保険は、「自動付帯」と「利用付帯」の2つに分かれます。自動付帯は、カードを所有していれば自動で保険が適用されます。利用付帯は旅行代金を対象のカードで支払うなどの指定の条件を満たせば保険の適用対象になります。ご自身のカードがどちらに該当するのか把握しておかないと補償を受けられなくなってしまう可能性があるので注意しましょう。

クレジットカードを作るときに気をつけたいこと

初めてクレジットカードを作る場合はわからないことが多く、失敗してしまったり、損をしてしまったりすることもあります。クレジットカードを作るときに気をつけたいことについて解説します。

複数枚のカードを持つのはNG?

複数枚のカードを持つことはNGではありません。用途によって使い分けるなど複数枚持つメリットも多くあります。しかし、申し込みの際には注意が必要です。1~2ヶ月など短期間に複数のクレジットカードに申し込む行為は多重申し込みといわれています。多重申し込みをすると、審査に通りにくくなるので注意が必要です。

また、複数枚カードを持つことで何にいくら使ったかという支払いの管理が難しくなったり、紛失や盗難などに気づきにくいという点もあります。

このように複数枚持つこと自体はNGではありませんが、複数枚持つことを検討している場合は申し込みのタイミングやカードの管理に気をつけるようにしましょう。

専業主婦(主夫)でもカードは作れる?

専業主婦(主夫)でもクレジットカードを作ることはできます。専業主婦(主夫)の場合、「扶養者がいること」「扶養者の収入が十分」という条件を満たせばカードを作ることができます。

クレジットカードを持ちたい場合、自身のカードを作るのではなく、家族カードを持つというのも一つの手です。家族カードはカード契約者である本会員の家族が使っているものと同じ種類のカードを複数枚発行して使います。すでにカードを保有している本会員が審査対象となるので、専業主婦(主夫)でもカードを持てる可能性が高くなります。

また、学生でもカードを作ることは可能です。学生向けのカードであれば問題なく作れるでしょう。

カードを作るのにおすすめのタイミングは?

新生活シーズンの4〜5月と、12〜1月の年末年始シーズンは、お得な入会キャンペーンが増える傾向があるので狙い目です。例えば、楽天カードは入会で常時5000ポイントを受け取れますが、キャンペーン時は8000ポイントにアップします。クレジットカードの中には、数万円のキャッシュバックが付くものもあるので、入会キャンペーンのタイミングで作るのがお得です。

楽天カードの場合、常にさまざまなキャンペーンが行われている

出典:キャンペーン一覧|楽天カード (rakuten-card.co.jp)

海外旅行におすすめのクレジットカードと選び方

「海外旅行にクレジットカードは欠かせない」と言っても過言ではありません。海外旅行用に新しくクレジットカードを発行したいと考えている方も多いのではないでしょうか。海外旅行にクレジットカードを持っていくおもなメリットは以下のとおりです。

- 多額の現金を持ち歩かなくていい

- 海外ATMを利用して現地通貨を入手できる

- 空港ラウンジの無料利用など付帯サービスを受けられる

- 海外旅行傷害保険が付帯していれば万が一の時も安心

- ホテル利用の際にデポジットとして使える

海外旅行に携帯するクレジットカードを選ぶ場合は、以下の点に注意しましょう。

ICチップ搭載のカードやナンバーレスのカードを選ぶ

ICチップが搭載されたカードは偽造が難しいため、クレジットカードの情報を読み取るスキミングなどの被害を防ぐことができます。ただ今のクレジットカードはICチップ対応が義務化されていることもあり、「スキミング」ではなく「番号盗用」による不正利用が増えています。ナンバーが表面に明記されていないナンバーレスのカードであれば、番号盗用対策になります。

「三井住友カード Tile」はナンバーレスカードかつ落とし物トラッカー機能を搭載している

ナンバーレスのカードは、カード番号を専用のアプリから確認できます。ただし、SMS認証ができないスマホ端末ではアプリが使えないケースがあります。ナンバーレスのカードを選ぶ際は、自分のスマホでSMS認証ができるかどうかを確認しておくといいでしょう。

国際ブランドはVISAかMastercardを選ぶ

国際ブランドによっては、現地で支払いができない場合があります。海外でクレジットカードを使う場合は、加盟店数の多いVISAかMastercardを選びましょう。

海外旅行傷害保険が自動付帯している

海外旅行中にケガや病気で治療をすると、高額な費用がかかってしまうことがあります。

海外旅行傷害保険が付帯しているクレジットカードがあれば必要な補償の多くをカバーすることができます。ただし、旅行傷害保険には自動付帯と利用付帯があり、利用付帯の場合は条件を満たさないと保険が適用されないので注意しましょう。

海外キャッシング機能が付いている

海外で現地通貨を用意する場合、事前に日本で両替するよりも海外ATMでキャッシングした方が手数料やレートがお得な場合があります。キャッシングを利用したい場合は海外キャッシング機能があるか確認しておきましょう。

空港ラウンジの無料利用特典があると便利

クレジットカードの中には、空港ラウンジ無料利用や、現地でトラブルがあったときに日本語でサポートを受けられるなどの優待サービスが付帯しているものもあります。海外旅行で使える優待サービスの内容を確認しておきましょう。

海外旅行用に初めてクレジットカードを作るなら

エポスカード

| 基本情報 | |

| 年会費 | 無料 |

| ポイント還元率 | 0.5% |

| 付帯サービス | 海外旅行傷害保険・ETCカード |

| 電子マネー | ー |

| 国際ブランド |  |

| 申込条件 | 満18歳以上 |

| 発行日数 | 最短即日 |

おすすめポイント

- ・年会費が永年無料

- ・マルイ店頭での受け取りで、最短即日発行が可能

- ・海外旅行傷害保険が利用付帯

- ・利用実績を積めばゴールドカードが年会費無料で持てる

現在実施中のお得なキャンペーン

- 新規入会で2000円相当のクーポンまたはポイントプレゼント

エポスカードは年会費無料で、ポイント還元率0.5%のクレジットカードです。傷害治療費用の補償が最大200万円、疾病治療費用の補償が最大270万円の海外旅行傷害保険が付帯しています。

国際ブランドはVISAのため海外でも利用できる場所が多く、さらに海外キャッシングも可能なため海外旅行での利用に適しています。また、最短即日発行に対応していて、海外旅行までに急いでクレジットカードを作りたい方にとってはうれしいポイントです。

おすすめクレジットカードを一覧で比較

以下に、今回選出されたクレジットカードをまとめているので、ぜひカード選びに役立ててください。

おすすめクレジットカード一覧

| カード名 | 券面 | カード種類 | 公式サイト | 年会費 | 還元率 | ポイントの種類 | 申込条件 | ETCカード | 旅行傷害保険 | 特徴 |

|---|---|---|---|---|---|---|---|---|---|---|

| 楽天カード |  |

メインカード | 公式サイト

|

無料 | 1.0% | 楽天ポイント | 満18歳以上(高校生を除く) | 年会費:550円 | 海外:最高2000万円(利用付帯) 国内:- |

楽天グループのサービス利用で最大還元率16.5% |

| リクルートカード |  |

公式サイト

|

無料 | 1.2% | リクルートポイント | 満18歳以上(高校生を除く) | 年会費:無料 ※1 | 海外:2000万円(利用付帯) 国内:1000万円(利用付帯) |

公共料金の支払いで1.2%還元 | |

| 三井住友カード(NL) |

|

公式サイト

|

無料 | 0.5〜7.0% ※2 |

Vポイント | 満18歳以上(高校生を除く) | 年会費:550円(初年度無料) ※4 | 海外:最高2000万円(利用付帯) 国内:- |

対象のコンビニ・飲食店でのスマホのタッチ決済で最大7.0%ポイント還元※2 | |

| ビックカメラSuicaカード |  |

高還元カード | 公式サイト

|

通常524円 (初年度無料) ※4 |

1.0% | ビックポイント、JRE POINT | 満18歳以上(高校生を除く) | 年会費:524円 | 海外:最高5000万円(利用付帯) 国内:最高1000万円(利用付帯) |

Suicaオートチャージで1.5%還元 |

| au PAYカード |  |

公式サイト

|

無料 | 1.0% | Pontaポイント | 満18歳以上(高校生を除く) | 年会費:無料(発行手数料1100円) ※5 | 海外:最高2000万円(利用付帯) 国内:- |

電子マネーの利用でポイントが効率的に貯まる | |

| JCB CARD W |  |

公式サイト

|

無料 | 1.0〜10.5% ※6 |

J-POINT | 18歳以上39歳以下 | 年会費:無料(発行手数料0円) | 海外:最高2000万円(利用付帯) 国内:- |

通常のJCBカードの2倍ポイントが貯まる | |

| PayPayカード |  |

公式サイト

|

永年無料 | 1.0〜最大1.5% ※7 |

PayPayポイント | ・国内在住の満18歳以上の方 ・本人または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDを保有している方 ※8 |

年会費:550円(5枚まで発行可能) | 海外:- 国内:- |

対象サービス利用で最大5.0%還元 | |

| エポスゴールドカード |  |

ゴールドカード | 公式サイト

|

5000円 | 0.5% | エポスポイント | 満18歳以上(学生を除く) | 年会費:無料 ※9 | 海外:最高5000万円(利用付帯) 国内:- |

利用金額に応じて最大1万円のボーナスポイント付与 |

| dカード GOLD |  |

公式サイト

|

1万1000円 | 1.0〜10% | dポイント | 満18歳以上(高校生を除く) | 年会費:無料 | 海外:最高1億円(自動付帯) ※10 国内:最高5000万円(利用付帯) ※11 |

dカード加盟店での利用で還元率がアップ | |

| 三井住友カード ゴールド(NL) |  |

公式サイト

|

5500円 | 0.5〜7.0% ※2 |

Vポイント | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 年会費:550円(初年度無料) ※4 | 海外:最高2000万円(利用付帯) 国内:最高2000万円(利用付帯) |

年間100万円以上の利用で1万ポイント付与 | |

| 三井住友カード プラチナプリファード |  |

ハイグレードカード | 公式サイト

|

3万3000円 | 1.0〜10% ※2 |

Vポイント | 満20歳以上(本人に安定した継続的な収入のある人) | 年会費:550円(初年度無料) ※4 | 海外:最高5000万円(利用付帯) 国内:最高5000万円(利用付帯) |

特約店で利用額100円ごとに1〜9%のポイント加算 |

| JCBザ・クラス |  |

公式サイト

|

5万5000円 | 0.5% | J-POINT | 招待制 | 年会費:無料 ※8 | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) |

年一回、2万円程度のカタログギフトを贈呈 | |

| セゾンプラチナ・アメリカン・エキスプレス®・カード |  |

公式サイト

|

3万3000円 | 0.75% | 永久不滅ポイント | 安定した収入があり、社会的信用を有する連絡可能な方(学生・未成年を除く) | 年会費:無料(発行手数料0円) | 海外:最高1億円(利用付帯) 国内:最高5000万円(自動付帯) |

質の高いコンシェルジュサービスが付帯 | |

| ラグジュアリーカード(チタン) |  |

公式サイト

|

5万5000円 | 1.0% | REWARDS | 満20歳以上(学生を除く) | 年会費:無料(発行手数料1100円) | 海外:最高1億2000万円(自動付帯) 国内:最高1億円(利用付帯) |

世界1300以上の空港ラウンジが無料で利用可能 | |

| JCBプラチナ |  |

旅行者向けカード | 公式サイト

|

2万7500円 | 0.5〜10% ※6 |

J-POINT | 満20歳以上(学生を除く) | 年会費:無料 | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) |

旅行やショッピングの保険・補償内容が充実 |

| Marriot Bonvoy® アメリカン・エキスプレス®・カード |  |

公式サイト

|

3万4100円 | 0.5〜5.0% | Marriott Bonvoyポイント® | 満20歳以上 | 年会費:無料(発行手数料935円) | 海外:最高3000万円(利用付帯) 国内:最高2000万円(利用付帯) |

利用条件達成で継続時に無料宿泊特典をプレゼント | |

| ANAカード(一般カード) |  |

公式サイト

|

2200円 (初年度無料) |

0.5% | ANAマイル | 満18歳以上 | 年会費:550円 ※4 | 海外:最高1000万円(自動付帯) 国内:最高1000万円(自動付帯) |

ANAマイルが貯まる特典が充実 |

※ 価格はすべて税込

※1 MastercardとVISAは発行手数料1100円

※2

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外

・店頭での利用対象店舗とモバイルオーダーの対象店舗は異なる。詳しくは三井住友カードのサービス詳細ページを参照

・商業施設内にある店舗などでは、一部ポイント付与の対象外となる場合がある

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Payでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

プラチナプリファードの場合、プリファードストア(特約店)利用で通常還元率+1.0~9.0%

※3 2025/10/1~2026/1/6

※4 年一回以上の利用で翌年度無料

※5 発行から1年以内にETCカードを利用すると、初回通行料の請求額から発行手数料相当額が差し引かれる

※6 還元率は交換商品により異なる

※7 PayPayアプリに登録し、当月の利用条件達成で翌月の還元率が最大1.5%にアップ

※8 申し込みにはスマートフォンが必要

※9 発行手数料0円、1枚まで発行可能

※10 最大1億円は海外旅行費用をdカード GOLDで支払った場合。利用なしの場合は最高5000万円

※11 国内旅行費用をdカード GOLDで事前に支払った場合に限り補償対象

まとめ

今回は、クレジットカードを110枚以上所有しているポイント利用の達人・菊地崇仁さんに、おすすめのカードをシーン別・グレード別・属性別に紹介してもらいました。

せっかくクレジットカードを作るなら、人気のランキングだけを頼りにするのではなく、自分にぴったりのカードを選んでキャッシュレスライフを「お得に・便利に」満喫しましょう。

株式会社ポイ探

代表取締役

菊地崇仁さん

「使えるポイント」であるかを判断するには、「ふだん一番支払いをしているところはどこか」「どこでポイントを使いたいか」を考えるとよいでしょう。楽天市場をよく利用する人であれば楽天ポイントが貯まるカードを、TSUTAYAやコンビニのファミリーマートをよく利用する人であればVポイントが貯まるカードを選ぶ、という具合です。