ITEMS

学生向けクレジットカードのおすすめ14選!【1分で選べる診断チャート付き】大学生でも作れるカードを徹底比較

本記事は、提携する企業のプロモーション情報が含まれます。掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容などはyour SELECT.が独自に記載しています。(詳しくはAbout Usへ)

18歳以上であれば学生でもクレジットカードを作ることが可能です(高校生を除く)。ただ、いざクレジットカードを作りたいと思っても、いろんな種類のカードがあり、年会費やポイント還元率、付帯している特典なども異なるので、どれを選んだらいいのかわからないという学生も多いのではないでしょうか。

この記事では、40枚以上のクレジットカードを使って年間40万円以上のポイントを貯めている芸能界屈指のポイ活芸人である井上ポイントさんに、学生がクレジットカードを選ぶ際のポイントや学生におすすめのクレジットカードについてお聞きしました。

また、もっと簡単に自分に合ったクレジットカードを見つけたい場合は、以下に「1分で見つかる! 学生向けおすすめクレジットカード診断チャート」を用意しているので、ぜひ活用してみてください。

診断チャートで紹介した学生向けクレジットカード

| カード名 | 三井住友カード(NL)  |

JCB CARD W |

楽天カード  |

PayPayカード  |

イオンカード  |

リクルートカード  |

JALカードnavi (学生専用)  |

エポスカード  |

学生専用 ライフカード  |

ANA学生カード  |

|---|---|---|---|---|---|---|---|---|---|---|

| 特徴 | 対象の店舗でポイント還元率アップ ※1 | Amazon.co.jpでポイント4倍 ※2 | 楽天市場でポイント3~10倍 | PayPayとの紐づけで便利 | イオングループ店舗でポイント2倍 | 基本還元率が1.2%と高い | 特典航空券に基本マイルの50%で交換できる | 海外旅行傷害保険が最高3000万円と高額 | 海外旅行傷害保険が自動付帯 | 海外・国内旅行傷害保険が自動付帯 |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 在学期間中は無料 | 無料 | 無料 | 在学期間中は無料 |

| ETCカード年会費 | 550円 ※3 | 無料 | 550円 | 550円 | 無料 | 無料 ※4 | 無料 ※5 | 無料 | 1100円 ※3 | 1100円 ※3 |

| 還元率 | 0.5〜7.0% ※1 | 1.0~10.5% ※6 | 1.0% | 1.0% | 0.5% | 1.2% | 1.0% | 0.5% | 0.5% | 0.5% |

| 旅行傷害保険 | ・海外:最高2000万円(利用付帯) | ・海外:最高2000万円(利用付帯) | ・海外:最高2000万円(利用付帯) | なし | なし | ・海外:最高2000万円(利用付帯) ・国内:最高1000万円(利用付帯) |

・海外:最高1000万円(利用付帯) ・国内:最高1000万円(利用付帯) |

・海外:最高3000万円(利用付帯) | ・海外:最高2000万円(自動付帯) | ・海外:最高1000万円(自動付帯) ・国内航空:最高1000万円(自動付帯) |

| 公式サイト | 公式サイト |

公式サイト |

公式サイト |

公式サイト |

公式サイト |

公式サイト |

公式サイト |

公式サイト |

公式サイト |

公式サイト |

※すべて税込

※1

・カード現物のタッチ決済、iD、カードの差し込み、カード現物のタッチ決済、磁気取引は対象外

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象

・iD、カードの差し込み、磁気取引は対象外。カード現物のタッチ決済の還元率は異なる

・商業施設内にある店舗などでは、一部ポイント付与の対象とならない

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿して支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを参照

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Walletでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標

※3 初年度無料、年1回以上の利用で翌年度無料

※4 MastercardとVISAは発行手数料1100円(税込)

※5 発行手数料1100円(税込)

※6 還元率は交換商品により異なる

目次

ポイ活芸人が解説!学生がクレジットカードを選ぶ前に知っておきたい3つのこと

民法改正により2022年4月1日から成人年齢が18歳に引き下げられたことで、現在は高校生を除く18歳以上の人であれば、学生でもクレジットカードを作ることが可能です。一般社団法人 日本クレジット協会が大学生375名に実施した調査(※)によると、大学生全体のクレジットカード所持率は61.1%という結果が出ており、多くの学生がクレジットカードを活用しています。

※一般社団法人 日本クレジット協会 「大学生に対するクレジットカードに関するアンケート」(令和2年)

しかし、初めてクレジットカードを作ろうと考えている学生の中には、どのような点に注意して選べばいいのかわからないという方もいるでしょう。そこで、これまで数多くのクレジットカードを利用してきた井上さんに、大学生や専門学生がクレジットカードを選ぶ前に知っておきたいポイントについてお聞きしました。

学生がクレジットカードを選ぶ際のポイント

- 収入のない学生の間は年会費無料のカードがおすすめ

- 利用目的や用途によって選ぶべきカードは変わる

- 国際ブランドによって、利用できる国や地域、サービスなどに違いがある

1. 収入のない学生の間は年会費無料のカードがおすすめ

クレジットカードには年会費がかかるものと無料のものがあります。安定した収入のない学生のうちは、年会費無料のクレジットカードを選ぶとよいでしょう。年会費無料のカードなら、「発行したけど使わなかった」という場合でも、費用がかかりません。

年会費無料でもポイントを効率よく貯められるクレジットカードは多数ありますし、実際に私は年会費無料カードしかもっていません。

ただ、セゾンパール・アメリカン・エキスプレス®・カード(年会費1100円/税込)のように、「入会初年度は年会費無料」「1年間に1円でも利用すれば翌年度も無料」という条件付きで実質年会費無料になるカードもあります。実質年会費無料のクレジットカードは、付帯特典などのサービスが充実しているので要チェックです。

クレジットカードによって年会費の有無や金額が異なる。学生には年会費が無料のカードがおすすめ

2. 利用目的や用途によって選ぶべきカードは変わる

クレジットカードごとにさまざまな特徴や魅力があり、どれがいいのか迷ってしまうかと思います。だからこそ、クレジットカードを何に使うのか、どんな使い方をしたいのかを考えて、自分にとってよりメリットがあるもはどれか比較していくことが大切です。

「ネットショッピングの決済で使いたい」というのが利用目的なら、自分はどのECサイトを利用することが多いかを考え、そのサイトで使いやすいカードを選びましょう。

例えば、Amazonの利用が多い人はAmazon MastercardやJCB CARD W、dカードあたりを選ぶといいでしょう。これらのカードは、Amazonでカードを使った際のポイント還元率が高く、また貯めたポイントをAmazonでの支払いに使えるというメリットがあります。

▼Amazon利用でポイントが貯まりやすいカードについて、詳しく知りたい方はこちら

「海外旅行に持参したい」なら、マイルが貯まったり、海外旅行傷害保険が付帯していたり、海外利用でキャッシュバック特典のあるカードがおすすめです。

「学生だけの特典を堪能したい」なら、JALカードnaviや学生専用ライフカードなどの学生専用カードを発行すると、在学期間中はお得な生活を満喫できるでしょう。

3. 国際ブランドによって利用できる国や地域、サービスなどに違いがある

学生がクレジットカードを選ぶ際に見落としがちなのが国際ブランドです。VisaやMastercardなどの名称を聞いたことがあるかと思います。他にもJCB、American Express、Diners Clubなどが国際ブランドに該当します。

クレジットカードの国際ブランドとは

- 世界中に独自の決済ネットワークを保有しているクレジットカードのブランドのこと

- 5大国際ブランドはVisa、Mastercard、JCB、American Express、Diners Club

クレジットカードごとに提携している国際ブランドが異なります。国際ブランドによって、利用できる国や地域に若干の差があります。サービスにも違いがあるので、「どの国際ブランドを選択できるか」ということも確認しながらクレジットカードを選んでいくとよいでしょう。

なお、2枚目以降の場合は、すでにもっているカードの国際ブランドとは別のものを選べば利用できる店舗が増えて便利です。

【利用目的別に比較】学生向けおすすめのクレジットカード14選

ここからは井上さんとyour SELECT.編集部で厳選した大学生や専門学生におすすめのクレジットカードを特徴や利用目的別にご紹介していきます。

学生向けおすすめのクレジットカード一覧

| カード名 | 目的 | 特徴 | 公式サイト | 年会費 | 還元率 | 旅行傷害保険 |

|---|---|---|---|---|---|---|

三井住友カード(NL) |

ポイントをたくさん貯めたい | 対象店舗でポイント還元率アップ(※1) |

公式サイト

|

無料 | 0.5〜7.0%(※1) | 海外:最高2000万円(利用付帯) |

JREカード |

モバイルSuica定期券の購入で5%還元 |

公式サイト

|

初年度無料 通常524円(税込) |

0.5% | ・国内:最高1000万(利用付帯) ・海外:最高500万円(利用付帯) |

|

三菱UFJカード |

対象のコンビニ・スーパーなどの利用でポイントアップ(※2) |

公式サイト

|

永年無料 | 0.5%〜(※2) | ・海外:最高2000万円(利用付帯) | |

JCB CARD W |

ネットショッピングに使いたい | Amazon.co.jp(※3)でポイント4倍 |

公式サイト

|

無料 | 1.0%~10.5%(※4) | 海外:最高2000万円(利用付帯) |

dカード |

Amazonでポイントの二重取りができる |

公式サイト

|

無料 | 1.0% | ・海外:最高2000万円(利用付帯) ・国内:最高1000万円(利用付帯) |

|

楽天カード |

楽天市場でポイント3~10倍 |

公式サイト

|

無料 | 1.0% | 海外:最高2000万円(利用付帯) | |

PayPayカード |

日々のお買い物に使いたい | PayPayとの紐づけで便利 |

公式サイト

|

無料 | 1.0% | なし |

セゾンパール・アメリカン・エキスプレス®・カード |

QUICPay™(クイックペイ)で2.0%相当ポイント還元 |

公式サイト

|

無料 | 0.5% | なし | |

イオンカード |

イオングループ店舗でポイント2倍 |

公式サイト

|

初年度無料 通常1100円(税込) |

0.5% | なし | |

リクルートカード |

基本還元率が1.2%と高い |

公式サイト

|

無料 | 1.2% | ・海外:最高2000万円(利用付帯) ・国内:最高1000万円(利用付帯) |

|

JALカードnavi(学生専用) |

旅行や留学で使いたい | 特典航空券に基本マイルの50%で交換できる |

公式サイト

|

在学期間中は無料 | 1.0% | ・海外:最高1000万円(利用付帯) ・国内:最高1000万円(利用付帯) |

エポスカード |

海外旅行傷害保険が最高3000万円と高額 |

公式サイト

|

無料 | 0.5% | ・海外:最高3000万円(利用付帯) | |

学生専用ライフカード |

海外旅行傷害保険が自動付帯 |

公式サイト

|

無料 | 0.5% | ・海外:最高2000万円(自動付帯) ・国内:最高1000万円(自動付帯) |

|

ANA学生カード |

海外・国内旅行傷害保険が自動付帯 |

公式サイト

|

在学期間中は無料 | 0.5% | ・海外:最高1000万円(自動付帯) ・国内航空:最高1000万円(自動付帯) |

※ 価格は全て税込

※1

・カード現物のタッチ決済、iD、カードの差し込み、カード現物のタッチ決済、磁気取引は対象外

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象

・iD、カードの差し込み、磁気取引は対象外。カード現物のタッチ決済の還元率は異なる

・商業施設内にある店舗などでは、一部ポイント付与の対象とならない

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿して支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを参照

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Walletでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※2

・コンビニやスーパーなどの対象店舗での利用でグローバルポイントの還元率がアップ。ただし、アメリカン・エキスプレス®のカードの場合、一部優遇対象外の店舗がある

・還元率は、1ポイント5円相当の商品に交換した場合のレート。1ポイントの交換比率は交換商品によって異なる(キャッシュバックへの交換の場合、1ポイントは4円になる)

・ポイント還元率アップには各種条件・留意事項がある。詳しくは遷移先を参照

※3 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標

※4 還元率は交換商品により異なる

ポイントをたくさん貯めたい

まずは、学生のみなさんに人気のお店でポイントが高還元率になる4枚のクレジットカードからご紹介します。

たとえ使う額が少額でも自分がよく利用するお店が特約店になっているクレジットカードを持っていれば、日々の利用でたくさんのポイントを貯めることができます。

対象店舗でポイント還元率アップ(※1) 三井住友カード(NL)

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5〜7.0%(※1) |

| ETCカード年会費 | 550円(初年度無料)(※2) |

| 電子マネー | Apple Pay、Google Pay iD(専用)、PiTaPa、WAON、Samsung Wallet |

| 旅行傷害保険 | ・海外:最高2000万円(利用付帯) |

| 国際ブランド |

|

| 発行スピード | 即時発行:最短10秒(審査)(※3) 通常発行:3営業日 |

| 申し込み条件 | 満18歳以上(高校生は除く) |

高還元率になるサービス

- ・対象のコンビニや飲食店などで、スマホのタッチ決済またはモバイルオーダーで7.0%ポイント還元(※1)

- ・25歳以下の限定サービス「リワードアップ U25」(PayPayで最大1.0%還元/対象のサブスクの利用で最大10%還元/対象の携帯料金の支払いが最大2.0%還元)(※4)

- ・全国大学生活協同組合連合会に加入する大学生協店舗でポイント2倍

専門家のおすすめポイント

対象のコンビニやファミレスなどで、スマホのタッチ決済またはモバイルオーダーで支払いをすると7.0%還元されるのは大きいですよね。私の子どももマクドナルドとサイゼリヤが好きなのでこのカードで決済するようにしています。25歳以下の方は、Hulu・U-NEXT・LINE MUSICなどのサブスクで10%還元されるのもとても魅力的です。

浅井企画所属/お笑い芸人

井上ポイントさん

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大2万5600円相当プレゼント

- ※期間:2026年1月7日(水)~2026年3月1日(日)まで

※ 価格はすべて税込

※1

・カード現物のタッチ決済、iD、カードの差し込み、カード現物のタッチ決済、磁気取引は対象外

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象

・iD、カードの差し込み、磁気取引は対象外。カード現物のタッチ決済の還元率は異なる

・商業施設内にある店舗などでは、一部ポイント付与の対象とならない

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿して支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを参照

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Walletでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※2 年1回以上の利用で翌年度無料

※3 即時発行ができない場合がある

※4 特典付与には条件・上限がある。詳細は三井住友カードのホームページを確認

メリット

- 対象のコンビニや大学生協など、学生に身近な店舗でポイント高還元率

- 完全ナンバーレスカードなのでセキュリティ面で安心感がある

デメリット

- 基本還元率は0.5%と低め

- 国内旅行傷害保険の付帯がない

三井住友カード(NL)は対象のコンビニや飲食店などで、スマホのタッチ決済またはモバイルオーダーで支払うと7.0%ポイント還元(※1)を受けられる学生に人気のクレジットカードです。

大学生協(全国大学生活協同組合連合会加盟大学に限る)でもポイント2倍! 教科書の購入など、学生生活のあらゆるシーンでお得感を感じることができるでしょう。貯まったポイントは、1ポイント=1円相当として、世界中のVisa加盟店で使えます。

無料で付帯する海外旅行傷害保険(利用付帯)を「スマホ安心プラン(スマホの破損・故障など)」や「持ち物安心プラン(携行品損害保険)」などに変更できるサービスもあります。もっていると便利かつ安心な1枚です。

スマホのタッチ決済またはモバイルオーダーで最大7.0%還元(※1)の対象店舗

- セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(※5)、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

- ※5 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

ワンランク上のクレジットカードを持ってみたい学生は三井住友カード ゴールド(NL)がおすすめ

年間100万円以上の決済が見込めるなら、三井住友カード ゴールド(NL)の発行を検討してもよいでしょう。100万円以上の決済があれば、翌年から永年無料(※6)で利用できます。さらに、毎年1万ポイントのプレゼントがあります(年間100万円の利用があるたびに毎年進呈される)。

空港ラウンジサービスや国内・海外旅行傷害保険(利用付帯)、お買物安心保険など、充実した特典・保険がありながら、ポイント優待も豊富なゴールドカードです。

ただし、満18歳以上(高校生を除く)であれば学生でも申し込みできますが、一般カードに比べて審査難度は高くなります。クレジットカードを初めて発行する場合は審査通過は難しいでしょう。一般カードの利用で信用情報を積み上げる必要があります。

また、入会条件には「ご本人に安定継続収入のある方」という明記があります。アルバイトなどで継続的に収入がある学生が対象です。

高還元率になるサービス

- 対象のコンビニや飲食店などで、スマホのタッチ決済またはモバイルオーダーで7.0%還元(※7)

- 【継続特典】毎年、年間100万円以上の利用で1万ポイント還元

- 全国大学生活協同組合連合会に加入する大学生協店舗でポイント2倍

基本情報

| 年会費 | 年間100万円の利用で翌年以降の年会費永年無料(通常5500円)(※6) |

|---|---|

| ポイント還元率 | 0.5〜7.0%(※7) |

| ETCカード年会費 | 550円(初年度無料)(※8) |

| 電子マネー | Apple Pay、Google Pay iD(専用)、PiTaPa、WAON、Samsung Wallet |

| 旅行傷害保険 | ・国内:最高2000万円(利用付帯) ・海外:最高2000万円(利用付帯) |

| 国際ブランド | |

| 発行スピード | 即時発行:最短10秒(審査)(※9) 通常発行:3営業日 |

| 申し込み条件 | 満18歳以上で本人に安定継続収入のある方(高校生は除く) |

※ 価格はすべて税込

※6

・年間100万円の利用で翌年以降の年会費永年無料

・年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを確認

※7

・カード現物のタッチ決済、iD、カードの差し込み、カード現物のタッチ決済、磁気取引は対象外

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象

・iD、カードの差し込み、磁気取引は対象外。カード現物のタッチ決済の還元率は異なる

・商業施設内にある店舗などでは、一部ポイント付与の対象とならない

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿して支払いが必要な場合がある。その場合の支払い分は、タッチ決済分のポイント還元の対象外。また、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合がある

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを参照

・通常のポイントを含んだ還元率

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

・Google Pay™ とSamsung Walletでは、Mastercard®タッチ決済は利用できず、ポイント還元は受けられない

※8 年1回以上の利用で翌年度無料

※9 即時発行ができない場合がある

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大2万7600円相当プレゼント

- ※期間:2026年1月7日(水)~2026年3月1日(日)

モバイルSuica定期券の購入で5%還元 JREカード

| 基本情報 | |

| 年会費 | 524円(初年度無料) |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 524円 |

| 電子マネー | Apple Pay、Google Pay |

| 旅行傷害保険 | ・国内:最高1000万円(利用付帯) ・海外:最高500万円(利用付帯) |

| 国際ブランド | |

| 発行スピード | 1週間程度 |

| 申し込み条件 | 満18歳以上(高校生は除く) |

高還元率になるサービス

- ・モバイルSuica定期券の購入で5%還元

- ・駅ビル・ルミネ・ニュウマンでの買い物が最大3.5%還元

- ・モバイルSuicaチャージで1.5%還元

- ・えきねっとの新幹線eチケットで、チケットレス乗車をすると5%還元

※ 価格はすべて税込

メリット

- Suicaへのオートチャージ機能があり便利

- JR東日本の鉄道・店舗利用で豊富な優待がある

デメリット

- 本カード・ETCカードともに年会費がかかる

- 海外旅行傷害保険の最高額が低い

現在実施中のお得なキャンペーン

- JCBブランドへの新規入会&ご利用&モバイルSuica定期券ご購入&JRE BANK口座設定で最大1万2000ポイントプレゼント

- ※期間:2026年2月1日(日)~2026年4月30日(木)まで

電車通学をしている学生におすすめなのがJRE CARDです。モバイルSuica定期券の購入で合計5%が還元されます。524円の年会費(初年度は無料)がかかりますが、年間1万1000円以上の定期券購入があれば、それだけで年会費以上のポイントを獲得できます。

駅ビルにある「JRE CARD優待店」の買い物で最大3.5%還元、モバイルSuicaへのチャージも1.5%還元なので、学校やアルバイト先への行き帰りなどで利用が多ければ、たくさんのポイントを貯めることができるでしょう。

モバイルSuicaへのオートチャージ設定ができることもJR系のカードならではのメリットです。モバイルSuicaの残額が少なくなると、自動的に入金(チャージ)されるので、「残高不足で改札を通れなかった…」なんて心配もなくなります!

対象のコンビニ・スーパーなどの利用でポイントアップ(※1) 三菱UFJカード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜(※1) |

| ETCカード年会費 | 年会費:無料 新規発行手数料:1100円(税込) |

| 電子マネー | QUICPay、Apple Pay(Mastercard®とVisaのみ)(※2) |

| 旅行傷害保険 | ・海外:最高2000万円(利用付帯) |

| 国際ブランド | |

| 発行スピード | 最短翌営業日(※Mastercard®とVisaのみ) |

| 申し込み条件 | 18歳以上で本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

高還元率になるサービス

- ・コンビニやスーパーなどの対象店舗の利用でポイントがアップ(※1)

- ・月間のショッピング利用金額に応じてポイント加算がある「グローバルPLUS」

※1

・コンビニやスーパーなどの対象店舗での利用でグローバルポイントがアップ。ただし、アメリカン・エキスプレス®のカードの場合、一部優遇対象外の店舗がある

・還元率は、1ポイント5円相当の商品に交換した場合のレート。1ポイントの交換比率は交換商品によって異なる(キャッシュバックへの交換の場合、1ポイントは4円になる)

・ポイント還元率アップには各種条件・留意事項がある。詳しくは遷移先を参照

※2 Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標

メリット

- 4つの国際ブランドから選べる

- 年間限度額100万円のショッピング保険が付帯

デメリット

- 基本ポイント還元率が0.5%と低め

- キャッシュバック(カード請求金額に充当)還元率は0.4%

三菱UFJカードは、コンビニやスーパーなどでポイント還元率がアップする特典があります。

対象店舗は幅広く、コンビニや回転寿司チェーン、宅配ピザ店に加え、多くのスーパーも加盟しています。そのため、一人暮らしの学生にとっては食費の節約に役立つカードといえるでしょう。

ポイントアップ対象店舗

- セブン‐イレブン、くら寿司、スシロー、ピザハットオンライン、松屋、松のや、マイカリー食堂、オーケー、オオゼキ、三和・フードワン、スーパー魚長、東武ストア、ドミー、肉のハナマサ、ジャパンミート、ヤマナカなど

- ※American Express®の利用では対象外となる店舗がある

対象店舗での利用は、7.0%のポイント還元。さらに、関連サービスを組み合わせることで還元率を高めることができ、条件を積み重ねるほど効率的にポイントを貯められます。

ネットショッピングでお得に利用したい

ネットショッピングの際はやはりクレジットカード決済が便利です。

コンビニ払いや代引きとは違って、クレジットカード決済ならネットショップの決済画面でスピーディーに支払いが完結します。また決済手数料がかからないため、他の支払い手段よりもお得に買い物を楽しむことができます。

自分のよく利用するサイトが特約店になっているクレジットカードを選ぶようにするといいでしょう。

Amazon.co.jp(※1)で2%以上のポイント還元 JCB CARD W

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~10.5%(※2) |

| ETCカード年会費 | 無料(発行手数料0円) |

| 電子マネー | Apple Pay、Google Pay、QUICPay |

| 旅行傷害保険 | ・海外旅行傷害保険:最高2000万円(利用付帯) |

| 国際ブランド |

|

| 発行スピード | ナンバーレス:最短5分(審査)(※3) 番号あり:約1週間 |

| 申し込み条件 | 18歳以上39歳以下 本人(配偶者も可)に安定継続収入があることか、18歳以上39歳以下で学生である(高校生は除く) ※一部、申込不可な学校あり |

ネットショッピングにおすすめな理由

- ・Amazon.co.jpでポイント4倍

- ・Amazon.co.jpで貯まったポイントをそのまま1ポイント=0.7円で使える

専門家のおすすめポイント

JCB CARD Wは39歳までしか作れないので私は38歳のときに慌てて作りました。学生のうちに作っておけば、その後も使い続けることができますよ。

Amazon.co.jpで還元率が2%、スターバックス(※4)で還元率が10.5%にアップします。他にもコンビニや家電量販店など、特約店が多い高還元率カードです。

浅井企画所属/お笑い芸人

井上ポイントさん

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大2万5000円相当プレゼント

- ※期間:2026年1月13日(火)~2026年3月31日(火)

メリット

- 常時、一般的なJCBカードのポイント2倍

- 有名テーマパークのオフィシャルスポンサーならではのうれしい特典が豊富

デメリット

- 国際ブランドはJCBのみ

JCB CARD Wは基本的なポイント還元の高さが魅力のクレジットカードです。

常時ほかのJCBシリーズの2倍のポイントが還元され、パートナー店では最大21倍のポイントが付与されます。たとえば、Amazon.co.jpやセブン-イレブン(※5)ではポイント4倍です。ポイントの交換レートも高く、貯まったポイントは1ポイント=0.7円分として、Amazon.co.jpでの買い物で使えます。

また、ガソリンスタンドのapollostationでポイントが2倍になるので、車を運転する学生にもおすすめです。ETCカードも年会費無料でクレジットカードと同時発行できます。

おもなパートナー店

- Amazon.co.jp(4倍)、セブン‐イレブン(4倍)※5、スターバックス(21倍)※4、メルカリ(3倍)、ビックカメラ(3倍)、コジマ(3倍)、apollostation(3倍)、丸善・ジュンク堂書店(3倍)など

有名テーマパークのオフィシャルスポンサーならではのうれしい特典が豊富なのも魅力。カード会員向けに、パークチケットなどの賞品が当たるキャンペーンが開催されていることも多いです。

※ 価格はすべて税込

※1 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標

※2 還元率は交換商品により異なる

※3 モバ即の入会条件は以下2点

【1】 9:00~20:00に申し込み(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法の詳細はホームページを要確認

※4 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象。店舗での利用分・入金分はポイント倍付の対象外

※5 セブン‐イレブンでは、一部対象とならない店舗がある。法人会員の方は対象外

女性にはJCB CARD W plus Lがおすすめ

女性におすすめなのが、JCB CARD W plus Lです。

基本的な還元率やキャッシュバックはJCB CARD Wと同等なのに加え、サロンや化粧品の優待をはじめ、女性にうれしい特典が豊富に用意されています。

また女性向けの保険サポートが充実していて、もしものときに備えることが可能です。保険料は月290円からとお手頃料金なので、学生でも利用しやすいでしょう。

女性向けの特典が満載

- 華やかな3種類のデザインから選べる

- 女性にうれしいプレゼントや協賛企画あり

- 女性特有の疾患に関する保険に加入できる

基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0〜10.5%(※1) |

| ETCカード年会費 | 無料(発行手数料0円) |

| 電子マネー | Apple Pay、Google Pay、QUICPay |

| 旅行傷害保険 | ・海外旅行傷害保険:最高2000万円(利用付帯) |

| 国際ブランド |

|

| 発行スピード | ナンバーレス:最短5分(※2) 番号あり:約1週間 |

| 申し込み条件 | 高校生を除く18歳以上39歳以下 |

※ 価格はすべて税込

※1 還元率は交換商品により異なる

※2 モバ即の入会条件は以下2点

【1】 9:00~20:00に申し込み(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法の詳細はホームページを要確認

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大2万5000円相当プレゼント

- ※期間:2026年1月13日(火)~2026年3月31日(火)

Amazonでポイント二重取り dカード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 550円 |

| 電子マネー | Apple Pay、iD |

| 旅行傷害保険 | ・海外:最高2000万円 ※29歳以下のdカード会員のみ(利用付帯) ・国内:最高1000万円 ※29歳以下のdカード会員のみ(利用付帯) |

| 国際ブランド | |

| 発行スピード | 最短5分(審査) カード発送:1~3週間程度 |

| 申し込み条件 | 満18歳以上(高校生除く) 個人名義 本人名義の口座を支払口座として設定する 会社が規定する条件を満たす |

ネットショッピングにおすすめな理由

- ・Amazonでdポイントが高還元率で貯まる+使える

- ・ポイントモール経由で楽天市場やYahoo!ショッピングなどでもお得にポイントが貯まる

専門家のおすすめポイント

docomo・ahamoなどのドコモ系のサービスを使っている学生におすすめです。例えば、対象のケータイ料金をdカードで支払うと毎月187円引きになります。

マツモトキヨシや家電のノジマなどのdカード特約店で買い物をするとポイント加算がありますし、d払いができる店舗も今は266万店舗もあるので、使える店舗が多いのがよいですね。

浅井企画所属/お笑い芸人

井上ポイントさん

※ 価格はすべて税込

メリット

- 基本還元率1.0%

- 29歳以下限定で国内・海外旅行傷害保険が付帯

デメリット

- d払いのチャージでポイント還元がない

- ドコモ・irumo・ahamoユーザーだけが利用できるメリットが多い

dカードはポイントモールの利用と特約店で、効率良くポイントを貯められるクレジットカードです。

ポイントモールでは楽天市場やYahoo!ショッピングなどの大手サイトでもポイント加算がありますし、特約店では4.0~5.0%のポイント高還元サービスもあります。

また、Amazonアカウントと連携するとAmazonの買い物5000円(税込)以上で1.0%分のdポイントが貯まります。Amazonポイントとは別でポイントが付与されるので、ポイントの二重取りです。

新登場!22歳以下は実質無料で持てるdカード GOLD Uもおすすめ

2025年2月に株式会社NTTドコモから、22歳以下なら実質無料で持てる若者ファーストのGOLDカード「dカード GOLD U」がリリースされました。

発行時に年会費3300円(税込)がかかりますが、以下のいずれかの条件を満たすと翌年の年会費請求時に前年の年会費分が差し引かれるため、「実質無料」で利用できます。

「年会費実質無料」になる条件

- 契約者が満22歳以下

- 年間の利用金額が30万円以上

(一部の利用で対象外あり)

- 入会月の前月末時点にドコモ MAX、ドコモ ポイ活MAX、ドコモ ポイ活20、eximo、eximoポイ活、ahamoのいずれかの契約がある(初年度分のみ減算)(※)

※ 利用携帯電話番号として登録している電話料金を、dカード/dカード GOLD U/dカード GOLD/dカード PLATINUMで支払う設定にしていることが条件。本条件は2年目の年会費確定時点のみ適用。詳細は公式サイトを参照

ゴールドカードらしい特典や補償がしっかりと備わっているのが魅力。特にドコモユーザー(ahamoやeximoユーザーを含む)の学生にメリットが大きいカードです。

dカード GOLD Uの特典・サービス

- 空港ラウンジサービス(国内の主要空港、ハワイのダニエル・K・イノウエ国際空港)

- 国内・海外旅行保険が付帯(※1)

- ドコモ利用料金の支払いで1000円(税抜)ごとに5.0%ポイント還元(※2)

- ドコモでんき Green利用料金の支払いで最大10%ポイント還元(※3)

- ドコモのケータイ補償が最大10万円分(※4)

- ahamoのボーナスパケット+5GB/月(※5)

NTTドコモはdカード GOLD Uを「学生のファーストカード」として推奨しています。申込条件には収入に関する記載もないことから、アルバイトをしていない学生、初めてクレジットカードを発行する学生にもおすすめできます。

※1 国内旅行保険と海外旅行保険はどちらも利用付帯

※2

・ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光の利用料金が対象

・端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外

・ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外

・家族カードは本特典の対象外

※3

・ドコモ MAX・ドコモ ポイ活 MAX・ドコモポイ活 20・ドコモ mini・ahamoなど

・燃料調整費、再⽣可能エネルギー発電促進賦課⾦は対象外

・ドコモでんき提供エリア:全国 ただし沖縄県、島しょ部の一部を除く

※4 購入から3年以内に、偶然の事故により紛失・盗難または修理不能(水濡れ・全損など)となってしまい、新たに同一機種・同一カラーの携帯電話端末をドコモショップなどでdカードで購入した場合

※5 ahamo利用料金の支払い方法をdカードに設定する必要あり

基本情報

| 年会費 | 3300円 ※以下のいずれかの条件を満たすと実質無料 ・満22歳以下 ・年間30万円以上のショッピング利用 ・eximo/ahamo/ポイ活契約者(※初年度のみ) |

|---|---|

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 無料 |

| 電子マネー | Apple Pay |

| 旅行傷害保険 | ・海外:最高2000万円(利用付帯)(※6) ・国内:最高1000万円(利用付帯)(※7) |

| 国際ブランド | |

| 発行スピード | 最短5分(審査)(※8) カード発送:1~3週間程度 |

| 申し込み条件 | 入会時点で満18歳以上(高校生除く)29歳以下であること ※高校生の場合、卒業年度の3月31日までは申込不可 |

※ 価格はすべて税込

※6 海外旅行費用をdカード GOLD Uで支払った場合の保険金額

※7 国内旅行費用をdカード GOLD Uで事前に支払った場合に限り補償対象

※8 申し込みから入会審査完了までが最短5分になる条件は以下のとおり。ただし、条件を満たしていても申し込み状況によっては審査に数日かかる場合がある

・9時~19時50分に申し込みが完了している

・引き落とし口座の設定手続きが申し込み時に完了している

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大7000ポイントのプレゼント

- ※ 付与されるのはポイントはdポイント(期間・用途限定)。

ポイントが貯まりやすく学生にも不動の人気 楽天カード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%(100円につき1ポイント) |

| ETCカード年会費 | 550円 ※楽天Point Clubの会員ランクがダイヤモンド・プラチナは無料 |

| 電子マネー | 楽天Edy |

| 旅行傷害保険 | 海外:最高2000万円(利用付帯) |

| 国際ブランド |  |

| 発行スピード | 1週間~10日 |

| 申し込み条件 | 18歳以上(高校生は除く) |

ネットショッピングにおすすめな理由

- ・楽天市場でポイントが3~10倍

専門家のおすすめポイント

楽天市場や楽天モバイルを利用している、いわゆる「楽天経済圏」で生活している学生におすすめです。

入会するタイミングでキャッシュバックの額が変わるので、還元額が多いキャンペーンのときに発行するとよいですよ。新規入会で5000ポイント以上が還元されるキャンペーンが随時開催されています。

浅井企画所属/お笑い芸人

井上ポイントさん

現在実施中のお得なキャンペーン

- 新規入会&3回利用で5000ポイントプレゼント

※ 価格はすべて税込

メリット

- 基本還元率1.0%

- 楽天ペイと紐づけてチャージ払いをすればポイント還元率1.5%

デメリット

- 光熱費などの公共料金の還元率は0.2%に下がる

- ETCカードの年会費が550円(税込)かかる

楽天カードは基本ポイント還元率も1.0%と高めですが、楽天ペイの引き落とし先に設定してチャージ払いをすれば、いつでもポイント還元率が1.5%になる高還元率カードです。

楽天市場では3~10倍にポイント還元率がアップ。楽天はお得なポイントアップキャンペーンを数多く開催しているので、それらをうまく活用すればポイントがザクザク貯まっていくでしょう。

楽天カード アカデミーなら、楽天学割が自動付帯

楽天カード アカデミーは、学生向けの付帯サービス「楽天学割」を利用できるクレジットカードです。先にご紹介した楽天カードの会員も学生であれば申請により利用できますが、こちらはクレジットカードの発行と同時に楽天学割が自動適用されます。

サービス内容は次のとおり。ポイントサービスが豊富な楽天カードからさらに、学生の今だけの優待を味わうことがでます。

楽天学割のサービスの一例

- 楽天ブックス利用で還元率最大4倍

- 楽天ブックスの本などをダウンロードで還元率最大4倍

- 楽天トラベルの高速バス予約の支払いで還元率最大3倍

基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 550円 |

| 電子マネー | 楽天Edy |

| 旅行傷害保険 | ・海外:最高5000万円(利用付帯) ・国内:最高5000万円(利用付帯) |

| 国際ブランド |  |

| 発行スピード | 記載なし |

| 申し込み条件 | 18歳以上28歳以下の学生 (高校・大学・短期大学・大学院・専門学校) |

※ 価格はすべて税込

現在実施中のお得なキャンペーン

- 新規入会&3回利用で5000ポイントプレゼント

食品や日用品など日々の買い物に使いたい

「クレジットカードを初めて発行する」「日々の買い物に使いやすいカードが欲しい」…そんな学生には、基本ポイント還元率が高く、スマホ決済サービスでも使いやすいクレジットカードがおすすめです。

PayPayとの連携でチャージ不要 PayPay カード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| ETCカード年会費 | 550円 |

| 電子マネー | Apple Pay、QUICPay、QUICPay+ |

| 旅行傷害保険 | なし |

| 国際ブランド | |

| 発行スピード | 1週間(申込は最短5分) |

| 申し込み条件 | 日本国内在住で満18歳以上(高校生除く) 本人(配偶者も可)に安定した継続収入がある 本人認証が可能な携帯電話をもっている |

ふだん使いにおすすめの理由

- ・PayPayと紐づけ可能な唯一のクレジットカード

- ・PayPayとの連携でチャージ不要でキャッシュレス決済ができる

- ・基本ポイント還元率1.0%

専門家のおすすめポイント

PayPayをふだんから使っている方には

①PayPayカードを登録するとPayPay残高へチャージ不要で利用できる

②PayPayクレジットで支払えば最大1.5%のポイントがたまる

の2つの理由からPayPayカードがおすすめです。

また、PayPayのアプリ内で紙やオンラインでの請求書払いが可能です。

家にいたまま24時間公共料金や税金の支払いができるので、一人暮らしの学生に便利だと思いますよ。

浅井企画所属/お笑い芸人

井上ポイントさん

※ 価格はすべて税込

メリット

- Yahoo!ショッピング・LOHACOの利用で最大5.0%還元

- ナンバーレスカードでセキュリティ面も安心

デメリット

- 1.5%還元の条件が学生にはハードル高め

- ポイントの使い道がキャッシュバックかPayPay払いに限られる

PayPay カードは、スマホ決済サービスのPayPayと唯一連携できるクレジットカードです。支払いや送金などでPayPayをよく利用する学生なら、銀行口座と連携するよりも多くのポイントを獲得できます。

基本還元率は1.0%。Yahoo!ショッピングやLOHACOの利用では、最大5%還元です。

PayPayアプリ内では、クレジットカードの利用明細を簡単に確認できます。空き時間に決済履歴を振り返ることで、使いすぎの防止にも役立つでしょう。また、アプリ内で「クレジットつみたて」ができ、0.7%のポイント還元があります。NISAやポイント運用に関心のある学生にもおすすめです。

QUICPayの利用で2.0%相当ポイント還元 セゾンパール・アメリカン・エキスプレス®・カード

| 基本情報 | |

| 年会費 | 1100円 初年度無料、年1回以上のカード利用で翌年度年会費無料 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 電子マネー | Apple Pay、Google Pay iD、QUICPay |

| 旅行傷害保険 | なし |

| 国際ブランド |

|

| 発行スピード | デジタルカード:最短5分発行 通常カード:最短3営業日 |

| 申し込み条件 | 18歳以上で連絡可能な方 |

ふだん使いにおすすめの理由

- ・QUICPayで2.0%相当ポイント還元

- ・セゾンカードとアメックスカードの両方の優待サービスを利用できる

現在実施中のお得なキャンペーン

- 新規入会&カード利用でAmazonギフトカードを最大8000円分プレゼント

※ 価格はすべて税込

メリット

- セゾン会員なら最短5分でアプリ上にカードを発行できる

- 初年度の年会費無料。年間に1円以上の利用で翌年度の年会費も無料

デメリット

- 基本還元率が0.5%と低め

- 旅行傷害保険がない

セゾンパール・アメリカン・エキスプレス®・カードは、カードタイプを選べるクレジットカードです。

デジタルカードと通常のプラスチックカードから選択でき、デジタルカードであれば申し込みから最短5分でアプリ上にカードが発行されます。申し込みからカード発行までをスマホ一つで終えることができるので、ネットショッピングなどですぐに使いたい人におすすめです。

そして、QUICPayの利用で店舗を選ばず2.0%相当のポイント還元を受けられるのがこのカードの人気の理由です(※年間合計30万円(税込)に達する引落月までが対象)。セゾンカード・アメックスカード両方の優待サービスもあり、ふだん使いに便利な1枚です。

毎月20日と30日はイオンで5%OFF イオンカード

| 基本情報 | |

| 年会費 | 無料 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 無料 |

| 電子マネー | WAON |

| 旅行傷害保険 | なし |

| 国際ブランド | カードによって異なる |

| 発行スピード | 即時発行:最短5分 通常発行:約2週間 |

| 申し込み条件 | 18歳以上(高校生は卒業年度1月1日以降なら申し込み可能) |

ふだん使いにおすすめの理由

- ・イオングループの対象店舗でいつでもポイント2倍

- ・毎月10日はイオングループ対象店舗でポイント5倍

- ・毎月20日・30日はイオングループ対象店舗の買い物が5%OFF

専門家のおすすめポイント

イオンカード(ミニオンズ・デザイン)をもっていると、イオンシネマを優待価格の1000円で利用できます。イオンでよく映画をみる学生にはおすすめですね。

僕の家の近くにもイオンとピーコックがあって、20日と30日が5%OFFになるのでとても助かっています。

そしてイオンカードで貯まるWAON POINTはポイ活勢の間で人気なんです。ドラックストアのウエルシアでお得に買い物ができるウエル活で毎月20日にポイントの価値が1.5倍になるお客様感謝デーは必見です。

浅井企画所属/お笑い芸人

井上ポイントさん

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大5000ポイントプレゼント

※ 価格はすべて税込

メリット

- 申込み後最短5分でアプリ上にカードを発行できる

- イオングループ対象店舗でポイントやサービスが豊富

デメリット

- ネットショッピングなど、イオン系列以外の利用ではあまりお得感がない

- 基本ポイント還元率が0.5%と低め

イオンカードはイオングループの店舗でのポイントアップが魅力のクレジットカードです。

対象店舗ではいつでも2倍のポイント還元が受けられ、毎月10日はポイントが5倍にアップします。

毎月20日と30日はクレカ決済での買いものが5%OFF。食料品だけでなくイオンで販売している家電や日用品、衣類なども対象です。イオンをよく利用する学生なら、持っておいて損はないでしょう。

イオンカードの優待店

- イオングループ対象店舗

- LikeSweetsBOX

- カラオケルーム歌広場

- KIRA SHARE

- Hulu(フールー)

- PIZZA-LA など

基本ポイント還元率1.2% リクルートカード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2% |

| ETCカード年会費 | 無料 ※ MastercardとVISAは発行手数料1100円 |

| 電子マネー | Apple Pay、Google Pay、nanaco、楽天Edy モバイルSuica、QUICPay、SMART ICOCA |

| 旅行傷害保険 | ・海外:最高2000万円(利用付帯) ・国内:最高1000万円(利用付帯) |

| 国際ブランド | |

| 発行スピード | 最短5分 |

| 申し込み条件 | 以下のいずれかに該当すること ・18歳以上であり、本人または配偶者に安定した収入があること ・18歳以上の学生(高校生は除く) |

ふだん使いにおすすめの理由

- ・基本還元率が1.2%と高い

- ・携帯料金や公共料金の支払いでもポイント還元率が低下しない

- ・Hot Pepper Beautyで最大3.2%還元

専門家のおすすめポイント

僕がメインカードで使っているクレカです。年会費無料で1.2%還元はなかなかないです。

このカードを使うと、リクルートポイントが貯まりますが、これはPontaポイントと等価交換なので、ローソンで使うことをおすすめします。貯まったPontaポイントはローソンのお試し引換券で使うとさらにお得です。

ちなみに、ローソンは16時以降に行った方がよいと知っていますか?

ローソンでPontaカードを提示すると、普通は200円の決済で1ポイントが貯まりますが、16時から23時59分までは200円の決済で2ポイントが貯まります。

浅井企画所属/お笑い芸人

井上ポイントさん

現在実施中のお得なキャンペーン

- 新規入会&ご利用で最大6000円相当のポイントプレゼント!

※ 価格はすべて税込

メリット

- 基本還元率が紹介カード最高値

- Hot Pepper Beautyやホットペッパーグルメなどでポイント優待がある

デメリット

- リクルート系のサービス以外の優待店がない

- 貯まったポイントの使い道が限定的

リクルートカードは基本還元率が1.2%と、紹介カードの中で一番の高還元率カードです。公共料金の支払いも含め、どの店舗やサービスで利用しても高還元率なので、メインカードとして普段使いにおすすめです。

「Hot Pepper Beauty」で最大3.2%還元、「ホットペッパーグルメ」ならネット予約と来店で予約人数×50ポイントをもらえます。旅行予約の「じゃらんnet」でも2%還元です。学生生活のさまざまなシーンでお得に楽しむための相棒として重宝しそうです。

優待店

- Hot Pepper Beauty

- じゃらんnet

- ホットペッパーグルメ

- じゃらんゴルフ

- ゼクシィ内祝い

- スタディサプリ ENGLISH など

旅行や留学で便利に使いたい

海外旅行や留学に行く際はクレジットカードが必須です。現金を持ち歩くことへの不安を解消できます。

また、海外旅行傷害保険が付帯しているカードを選ぶことで、クレジットカード会社が保険を負担してくれます。旅行や留学で便利に使える4枚のカードをご紹介します。

卒業や検定合格時にボーナスマイル有り! JALカードnavi(学生専用)

| 基本情報 | |

| 年会費 | 在学期間中は年会費無料 |

| マイル還元率 | 1.0% |

| ETCカード年会費 | 無料(発行手数料1100円) |

| 電子マネー | Apple Pay、QUICPay |

| 旅行傷害保険 | ・海外:最高1000万円(利用付帯) ・国内:最高1000万円(利用付帯) |

| 国際ブランド | |

| 発行スピード | 約2~3週間 |

| 申し込み条件 | 18歳以上30歳未満の学生 日本に生活基盤があり、日本国内での支払いが可能である ※大学院、大学、短大、専門学校、高専4・5年生が該当 ※高校生を除く |

旅行や留学におすすめの理由

- ・国内・海外の旅行傷害保険が付帯

- ・JAL国内線特典航空券に基本マイルの一律50%で交換できる

- ・JAL国際線特典航空券に通常より少ないマイル数で交換できる

専門家のおすすめポイント

これは僕も学生のときに欲しかったカードです。学生なら基本マイル数の半分のマイルで特典航空券に交換可能なので、使わない手はないです。

一般カードだと、年会費がかかってでもマイルを貯めたい人がいるくらいなのに、このカードは年会費無料でマイルを貯められます。

最近は、「どこかにマイル」といって、往復7000マイルで、那覇・鹿児島発の南の島や、東京・大阪・福岡・札幌から選択した場所にいけるキャンペーンが常時開催されているんです。もし学生に戻れるのなら、貯めたマイルで言ったことのない場所に行って、学生のときにしか感じられない思い出をもっと作りたいですね。戻りたい(笑)

浅井企画所属/お笑い芸人

井上ポイントさん

※ 価格はすべて税込

メリット

- 学生専用特典が豊富

- フライトだけでなく、ショッピングでもJALマイル還元率が高い

デメリット

- 旅行傷害保険は利用付帯

- 発行に2〜3週間の時間がかかる

JALカードnavi(学生専用)は航空会社のJALが運営する学生向けクレジットカードです。

飛行機の搭乗でボーナスマイルがあったり、特約店でマイルが2倍付与されます。さらには、入会特典として2000マイルのプレゼントや在学期間中はマイルが無期限で使えるなどの限定特典もあるため、通常カードよりもお得にマイルを活用できます。

また、貯まったJALマイルで交換できる「国内線特典航空券」を必要なマイル数の50%で入手できるので、旅行好きの学生に高評価を得ています。空港店舗や免税店にて5%のOFFも受けられるため、お土産が安く買えるのもうれしいポイントです。

JALカードnaviのボーナスマイル

- ツアープレミアム:区間マイルが100%たまる

- 入会搭乗ボーナス:1000マイル

- 毎年初回搭乗ボーナス1000マイル

- 搭乗ごとのボーナスフライトマイル:10%プラス

- 語学検定ボーナスマイル:500マイル

- 祝卒業!JALカードご継続ボーナス:2000マイル

海外旅行傷害保険が高額補償!かわいいデザインカードがほしい女性におすすめ エポスカード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 永年無料 |

| 電子マネー | Apple Pay、Google Pay、QUICPay、QUICPay+ 楽天Edy、Suica、d払い、楽天ペイ、EPOS Pay |

| 旅行傷害保険 | ・海外(利用付帯) 傷害死亡・後遺傷害:最高3000万円 傷害治療費用:200万円/1回の事故 疾病治療費用:270万円/1疾病 |

| 国際ブランド |

|

| 発行スピード | 最短当日 |

| 申し込み条件 | 満18歳以上(高校生は除く) 日本国内に居住している |

旅行や留学におすすめの理由

- ・海外旅行傷害保険が最高3000万円と高額

- ・旅行保険は盗難や旅行先での病気に加え、キャンセル料も補償される

専門家のおすすめポイント

マルイをよく利用する学生は年会費無料なので発行して損はないと思います。

人気のちいかわデザインのカードやアニメデザインのカードなど、種類が豊富なのでデザインを選ぶのも楽しめますよ。

浅井企画所属/お笑い芸人

井上ポイントさん

現在実施中のお得なキャンペーン

- 新規入会で2000円相当のクーポンまたはポイントプレゼント

メリット

- アニメなどのデザインカードが豊富

- マルイのイベント「マルコとマルオの7日間で」で10%OFF

デメリット

- 選べる国際ブランドはVISAのみ

- 基本ポイント還元率が0.5%と低め

エポスカードはカードに付帯する保険商品が特徴的なクレジットカードです。

保険は選択制となっていて、旅行保険やショッピング保険などから任意で選べます。1日だけの「1Day保険」もあるので、レジャーや日帰り旅行で1日のみ保険をかけることもできます。

海外旅行傷害保険は最高3000万円の高額補償が受けられるのに加えキャンセル補償もあるので、急な病気や予定が変わった時にも安心です。

マルイで年4回開催されるイベント、「マルコとマルオの7日間」で10%OFFになるのもエポスカードだけの特典です。

海外旅行傷害保険が自動付帯 学生専用ライフカード

| 基本情報 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 1100円※1 |

| 電子マネー | Apple Pay、Google Pay |

| 旅行傷害保険 | ・海外:最高2000万円(在学期間中のみ自動付帯) |

| 国際ブランド | |

| 発行スピード | 最短2営業日 |

| 申し込み条件 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の人 進学予定で満18歳以上の高校生の方(卒業年の1月以降であれば申し込み可能) |

旅行や留学におすすめの理由

- ・海外旅行傷害保険が自動付帯

- ・海外で利用すると4%キャッシュバックあり

- ・LIFE DESKサービスで海外でのサポートを受けられる

専門家のおすすめポイント

学生専用ライフカードを申し込むと、海外のショッピングで4%がキャッシュバックされるのは大きいです。

また、海外旅行傷害保険が自動付帯されるので、旅行保険に入らなくてよいというメリットがあります。

年会費無料のクレジットカードの中で、旅行保険が自動付帯のカードはなかなかないので、長期旅行や留学をする学生のみなさんも安心できる1枚です。

浅井企画所属/お笑い芸人

井上ポイントさん

現在実施中のお得なキャンペーン

- 新規入会&2つのプログラム達成で最大1万5000円をキャッシュバック

メリット

- 学生のうちに発行すれば、卒業後も年会費無料で利用できる

- ポイントプログラムが多彩

デメリット

- 国内旅行傷害保険がない

- 基本ポイント還元率が0.5%と低め

学生専用ライフカードは、海外旅行傷害保険が自動付帯するクレジットカードです。航空チケット代やツアー代金をライフカードで払わなかった場合でも、万が一の補償があるという安心感で人気です。

日本語サポートデスクを利用できるので、言葉がわからない海外でも安心して旅行を楽しめるでしょう。

基本ポイント還元率は0.5%ですが、入会初年度はポイントが1.5倍、誕生月は毎年ポイント3倍です。他にも利用額によって還元率が増すステージ制のポイントプログラムなどがあります。

海外・国内旅行傷害保険が自動付帯 ANA学生カード

| 基本情報 | |

| 年会費 | 在学期間中は年会費無料 |

| ポイント還元率 | 0.5% |

| ETCカード年会費 | 550円(初年度無料)※年1回以上利用で翌年度無料 |

| 電子マネー | Apple Pay、Google Pay |

| 旅行傷害保険 | ・海外:最高1000万円(自動付帯) ・国内航空:最高1000万円(自動付帯) |

| 国際ブランド | |

| 発行スピード | 2〜3週間 |

| 申し込み条件 | 18歳以上の学生(大学・短大・専門学校・工業高専4、5年生・大学院生)で日本国内での支払いが可能な方 |

旅行や留学におすすめの理由

- ・海外・国内旅行傷害保険が自動付帯

- ・25歳以下が利用可能な割引運賃「スマート U25」を利用できる

- ・マイル積算率が通常カードの2倍

※ 価格はすべて税込

※1 初年度無料

メリット

- 継続のたびに、毎年1000マイルのプレゼントがある

- ANAマイルが貯まりやすい

デメリット

- 卒業後は継続利用できない

- 基本還元率が0.5%と低め

海外旅行、国内旅行の両方で自動付帯の保険のあるクレジットカードを探しているなら、ANA学生カードがおすすめです。国内での航空機搭乗中のトラブルや事故の場合も補償されます。

ANAマイルが貯まりやすく、セブン-イレブン・スターバックス・マツモトキヨシなどの「ANAカードマイルプラス加盟店」でポイント優遇があります。

また、25歳以下限定で購入できる国内線のおトクな運賃「スマートU25」の支払いで、マイルが2倍貯まります。カードの継続毎に1000マイルの付与があるなど、学生ならではのお得がいっぱいです。

ANAカードマイルプラス加盟店

- セブン-イレブン、スターバックス、マツモトキヨシ、ココカラファイン、ヤマダ電機、ベスト電機、apollostation など

学生でもクレジットカードの審査に通過できる?押さえておきたい注意点

高校生を除く18歳以上の学生であればクレジットカードを作ることができます。ただし、申し込めば必ずカードを発行できるというわけではなく、各クレジットカード会社の審査に通過しなくてはいけません。

初めてクレジットカードを作る学生に向けて、ファイナンシャルプランナーの飯村久美さんに押さえておくべき審査の注意点について解説していただきました。

飯村久美さん

金融機関退職後、自らの経験から、お金の正しい知識を身につけることが「生活を守る手段」であり、「やりたいこと」や「夢」につながると痛感。その経験を伝え、個人の夢がかなうマネープランをサポートすることを目的として、2006年FP事務所を開業。これまでの家計相談は1100世帯を超え、テレビやラジオ出演、セミナー講師など幅広く活動中。近著は『年収300万円でもラクラク越えられる「貯蓄1000万円の壁」』(KADOKAWA)。

年収を多めに記載して虚偽の申告をしない

クレジットカードの申し込み条件に、「継続して安定した収入があること」と記載されていることがあります。審査に通過したいからといって、年収を実際より多めに申告してはいけません。アルバイトをしている方であれば、平均の月収×12ヶ月分の金額を記載しましょう。親からの仕送りや奨学金は収入に含まれないので注意してください。

学生の中には、アルバイトなどしておらず、収入がまったくないという方も多いでしょう。無収入の学生の場合、審査では「世帯年収」がチェックされます。親に安定した収入があれば返済能力に問題がないと判断され、審査に通過できます。また、利用限度額が30万円以下のクレジットカードは、支払可能見込額の調査が免除されるため、収入のない学生でも審査に通りやすくなります。

携帯電話の料金や家賃の滞納は審査落ちの原因になる

自身や親に安定した収入があっても、携帯電話の料金や家賃を滞納したことがあると、審査に落ちてしまう原因になります。携帯料金や家賃を滞納すると、個人の信用情報に履歴が残ってしまいます。信用情報はカード会社や金融機関に共有されるため、審査に通過するのが難しくなってしまうのです。信用情報が回復するまでには何年もかかり、将来的には住宅ローンやマイカーローンを契約する際に影響することもあるので、注意しましょう。

携帯料金や家賃を滞納したことがあると、クレジットカードの審査に落ちてしまうので要注意

その他、短期間に複数のクレジットカードを申し込む「多重申し込み」も避けましょう。多重申し込みをすると、お金に困っているのではないかと疑問視されたり、入会特典を得るだけの目的で申し込んでいる印象をもたれたりして、特典審査落ちのリスクが高まります。

18歳以上の学生でも申し込めない場合がある

2022年4月の民法改正で成人年齢が引き下げられたことで、18歳以上の人であれば学生でも親権者の同意なくクレジットカードが作れるようになりました。ただし、18歳以上でも、高校生や浪人をしている予備校生、学校教育法に基づいた許可を得ていない無認可校の学生だと、クレジットカードを作ることができません。

飯村久美さん

クレジットカードの中には、18歳や19歳の学生の場合だと親権者の同意が必要としているものもあります。申し込みの条件を事前にしっかり確認しておきましょう。

18歳未満の学生はプリペイドカードやデビットカードを検討する

クレジットカードを作ることができない18歳未満の学生は、デビットカードやプリペイドカードを検討してみましょう。クレジットカードとは違い、どちらも審査なしで発行できます。

デビットカードは支払いで利用すると、即時に自身の口座から代金が引き落とされます。口座残高以上の支払いはできず、利用限度額を設定することも可能なので、使いすぎを防止できるのもメリットです。一般的に15歳以上であれば申し込みが可能で、高校生でも作ることができます。ただし、中学生は対象外となる場合や、申し込みには親権者の同意が必要な場合などがあります。

プリペイドカードは、事前にお金をチャージしておき、その金額内で支払いに利用できます。年齢制限はなく、誰でも使用することが可能です。プリペイドカードは、「使い切り型」と「チャージ型」に分けられます。使い切り型は、あらかじめ決められた金額を使い切るとその後は利用できないタイプで、図書カードやQUOカードなどが該当します。チャージ型は都度お金をチャージして支払いに利用でき、Suicaなどの交通系ICカードや、nanaco、WAONなど特定の加盟店で使える流通系カードなどが該当します。

プリペイドカードは年齢制限がないため、18歳未満の学生でも使用できる

学生向けのクレジットカードの作り方

学生がクレジットカードを作る際は、申込条件や必要書類、記載事項など気をつけなくてはいけないポイントがいくつかあります。

希望するクレジットカードをスムーズに発行できるように、申し込みからカードを受け取るまでの流れと注意点を解説します。

1. 学生でも申し込みできるか確認する

まずは、希望するクレジットカードが学生でも申し込みができるか、公式サイトなどで確認しましょう。カードによっては、「20歳以上であること」「本人に安定した収入があること」などと申込条件が定められており、18〜19歳の学生は申し込めない場合があります。

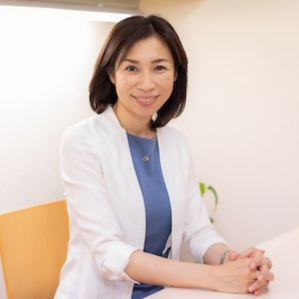

2. 必要書類と銀行口座を用意する

クレジットカードの申し込みでは、「本人確認書類」と「銀行口座」が必要です。申し込む前に用意しておきましょう。

本人確認書類(氏名・生年月日・現住所が確認できる書類)として認められるものは以下のとおりです。ほとんどのクレジットカードの申し込みでは、下記の中から2種類の書類を撮影してアップロードまたはコピーして郵送することになります。学生証は本人確認書類に含まれないので覚えておきましょう。

本人確認書類として認められるもの

- 運転免許証

- 個人番号(マイナンバー)カード

- パスポート

- 住民票または印鑑登録証明書(個人名義のみ)

- 在留カード

またクレジットカードを作るには、利用料金の引き落とす口座の登録が必須です。事前に申込者名義の口座を事前に開設し、申し込みの際は口座情報がわかるものを手元に用意しておきましょう。

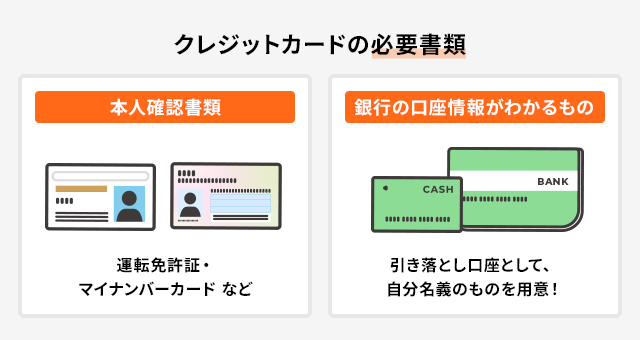

3. 申し込みフォームに必要事項を入力する

クレジットカードは、Web、店頭、郵送での申し込みが可能です。おすすめなのはWeb申し込みです。24時間対応で、スピーディーに手続きが行えます。

Web申し込みの場合は、専用の申し込みフォームから必要事項を記入します。おもな必要項目には、住所、氏名、生年月日、電話番号、職業、年収、口座などがあります。

職業は「学生」を選択し、学校名や卒業予定年月などを記載します。年収は、自分で働いて得ている収入を申告します。親からの仕送りや奨学金は年収には含まれないので注意してください。アルバイトをしている方は平均月収×12ヶ月分の金額を記載しましょう。アルバイトなどをしておらず収入がない学生は0円と記載しておけばOKです。無収入の学生は親の信用情報で審査が行われるので、本人の収入が0円でも審査に通ります。世帯年収を申告する必要がある場合は、親権者の年収を記載しておきましょう。

出典:「三井住友カード(NL)」の申し込みフォーム 収入のない学生は、「年収」の欄は0万円と記入する

4. 審査結果を待つ

必要事項の記入が完了したら、運転免許証やマイナンバーカードなどの本人確認書類の写真を撮ってアップロードし、審査結果を待ちます。審査は数分で完了するものもあれば、1〜2週間程度かかるものもあります。

審査結果はメールや書類で通知されます。特にメールは見落としてしまいがちなので、注意してください。2週間程度経過しても連絡がない場合は、クレジットカード会社に問い合わせて、審査の状況を確認しましょう。

5. カードを受け取る

審査に通過すると1週間程度で、申し込みの際に登録した自宅の住所に郵送されます。場合によっては配達員に身分証明書の提示が必要なこともあるので、事前に公式サイトなどで受け取りの手順を確認しておきましょう。店頭申し込みの場合は、申し込んだ当日中にクレジットカードを発行してもらえる即日発行のものもあります。

飯村久美さん

最近は審査通過後にカード番号だけ発行される「即時発行」タイプのカードも人気があります。ネットショップはカード番号の入力で買い物ができるため、実物のカードが届く前にネット決済ができるのが大きなメリットです。

▼即時発行のクレジットカードについて、もっと詳しく知りたい方はこちら

学生がクレジットカードを作る4つのメリット

学生がクレジットカードを作ることには、さまざまなメリットがあります。飯村さんに詳しく解説していただきました。

1. 現金がなくても決済ができる

学生だけに限りませんがクレジットカードを作るメリットとしてまず挙げられるのが、現金がなくても決済ができることです。

都心部の店舗や商業施設では、ほとんどのお店がクレジットカード決済に対応しています。また、個人店でもカード決済に対応しているところが増えており、現金を持たずにクレジットカードで買い物できる場面が多くなっています。

ネットショッピングでもクレジットカードがあれば口座振込などよりも手間なく簡単に決済できるので、大きなメリットといえます。ECサイトなどでネットショッピングをする機会が多い人は、クレジットカードは必須アイテムといえるでしょう。

飯村久美さん

クレジットカードを使っているスマートフォンに連携させて、スマホ決済ができるのも魅力です。スマホ決済に対応した店舗での買い物なら、現金だけではなくクレジットカードさえも持ち運ばなくてすみます。

2. 学生向けの特典が受けられる

学生を対象にした特典が受けられるのは学生ならではのメリットです。

クレジットカードには学生専用のものもあり、一般カードよりも学生向けの特典が充実していてお得に利用できます。

学生専用カードは、学校を卒業後も一般カードとして継続して使えるため、学生のうちから学生特典が充実しているカードを選ぶのもおすすめです。

学生特典が充実している、おもなクレジットカードには以下のものがあります。

| カード名 | おもな特典内容 |

|---|---|

| 三井住友カード(NL) | 対象の携帯電話料金の支払いが最大2.0%還元など(※) |

| JALカードnavi(学生専用) | 入会特典で最大4000マイルプレゼント |

| 楽天カード アカデミー | 楽天市場での送料無料クーポンプレゼント |

※ 特典付与には条件・上限がある。詳細は三井住友カードのホームページを確認

3. 卒業旅行や留学時に備えて旅行保険に入れる

クレジットカードに付帯している旅行保険に入れるというメリットもあります。

国内や海外旅行をするときに、旅行保険に入っていると安心です。多くのクレジットカードは、さまざまな補償をしてくれる旅行保険が付いています。卒業旅行や留学時の備えとしてクレジットカードを作ることも検討してよいでしょう。

注意したいのが、クレジットカードを利用しないと旅行保険が適用されない「利用付帯」のカードと、カードを利用しなくても保険が適用される「自動付帯」のカードがあることです。また、国内旅行傷害保険は利用付帯、海外旅行傷害保険は自動付帯など、国内旅行と海外旅行で適用条件が異なるケースもあります。さらに、国内旅行は対象ではなく、海外旅行傷害保険しか付帯していないケースなどもあるのでよく確認するようにしましょう。

4. クレジットヒストリー(クレヒス)を積み上げられる

早くからクレジットヒストリーを積み上げられることも学生のうちにクレジットカードを作るメリットといえるでしょう。

クレジットヒストリーは、クレジットカードやローンの利用履歴に関する情報のことで、「クレヒス」と略して使われることもあります。

クレジットカードの利用履歴に、支払いの延滞がない状態が続くと、利用者の信用情報はポジティブにはたらきます。

飯村久美さん

今後、新たなクレジットカードを作ったり、さまざまなローンを申し込んだりする際の審査に好影響を与える可能性があるため、早い段階から良好なクレジットヒストリーを作るとよいでしょう。

学生がクレジットカードを作る際の注意点

クレジットカードがあるととても便利ですが、しっかり管理しないと思わぬトラブルに巻き込まれてしまう可能性もあります。学生がクレジットカードを作る際に注意すべきポイントについて、飯村さんにお聞きしました。

1. 必要以上に使いすぎないようにする

現金と違ってクレジットカードは手元にお金がなくても簡単に買い物ができてしまうので、必要以上にお金を使ってしまわないように注意が必要です。

一方でクレジットカードには、お金の管理がしやすいという側面もあります。現金払いだと、例えばコンビニで飲み物を買ったとして、それを毎回把握して家計簿に記載するのは大変ですよね。クレジットカードの場合は利用履歴が必ず残ります。Webやアプリなどでいつでも利用明細を確認できますので、細かな出費も含めた自分の消費傾向を知ることができます。

また、クレジットカードは利用限度額を自分で低めに設定できますし、「使いすぎアラーム」などのサービスが利用できるものもあります。使いすぎが心配な人は、そういったクレジットカードのサービスをうまく利用して、支払いを管理するとよいでしょう。

2. スキミングや不正利用などのトラブルに巻き込まれないようにする

スキミングや不正利用などにより、購入していない商品やサービスの支払いを請求されてしまうケースがあります。対策として、2段階認証や利用通知メールなどのセキュリティサービスを利用するとよいでしょう。

- 2段階認証

- カード払いの際に、通常のID・パスワードの他に、1回限りで送られてくるパスワード(ワンタイムパスワード)などを利用する安全性の高い認証方法。本人認証サービス(3Dセキュア)とも呼ばれる

- 利用通知メール

- カード利用のたびに、利用通知をリアルタイムで受け取れるサービス

基本的なことですが、自分の誕生日や電話番号など、他の人に推測されやすい暗証番号にするのは避けましょう。暗証番号を定期的に変えることもおすすめです。

万が一不正利用にあったとしても、カード会社に連絡をした日から60日前までの利用であれば全額補償されます。身に覚えのない請求があったら、すぐにカード会社に連絡をしましょう。

3. 分割払いやリボ払いに注意する

クレジットカードのおもな支払い方法には、一括払い、分割払い、リボ払い、ボーナス払いがあります。特に注意が必要なのが、分割払いとリボ払いです。

分割払いは数回に分けて代金を支払う方法です。1回あたりの支払い金額は安く抑えられますが、3回以上に分割する場合だと手数料が発生し、分割回数が多くなるほど手数料として払う金額が大きくなります。分割払いの手数料率は12〜15%程度です。

5万円の商品を分割払いで購入した場合をシミュレーションしてみました。手数料率は12%で計算しています。同じ5万円の商品を購入した場合でも、分割回数が多いほど手数料も増えることがわかります。

手数料率12%の分割払いのシミュレーション

| 支払い回数 | 回 | 6回 | 10回 | 12回 |

|---|---|---|---|---|

| 支払い元金 | 5万円 | 5万円 | 5万円 | 5万円 |

| 手数料 | 1005円 | 1765円 | 2790円 | 3310円 |

| 支払い総額 | 5万1005円 | 5万1765円 | 5万2790円 | 5万3310円 |

参考:一般社団法人日本クレジットカード協会「手数料計算のシミュレーション」

リボ払いは、利用金額や件数に関係なく、事前に設定した一定額を毎月支払う方法です。リボ払いは毎月の支払いを安く抑えることができますが、一般的な手数料率が15〜18%程度と分割払いより高めに設定されていることが多く、支払いが長期化しやすくて手数料の負担も大きくなりがちです。無計画に利用すると、利用残高がどんどん膨れ上がっていき、いつまでたっても支払いが完了しないという事態に陥ってしまうリスクがあります。

1回払いで買い物をしたのに、意図せずリボ払いになっていたということもあるので注意しましょう。よくあるのが、クレジットカードの申し込み時にリボ払いの設定をしてしまっていたというケースです。この場合、設定を解除するまでは、カードを利用するとすべてリボ払いになってしまいます。また、クレジットカードにはリボ払い専用のものもあるので、公式サイトなどでよく確認してから申し込むようにしてください。

リボ払いが原因で自己破産する場合もあるため、リボ払いはできるだけ避けるようにしましょう。

学生がクレジットカードを作る際によくある質問

最後に、学生の皆さんがクレジットカードを発行する際によくある疑問に編集部がお答えします。

Q.クレジットカードで支払いが可能なのはなぜ?

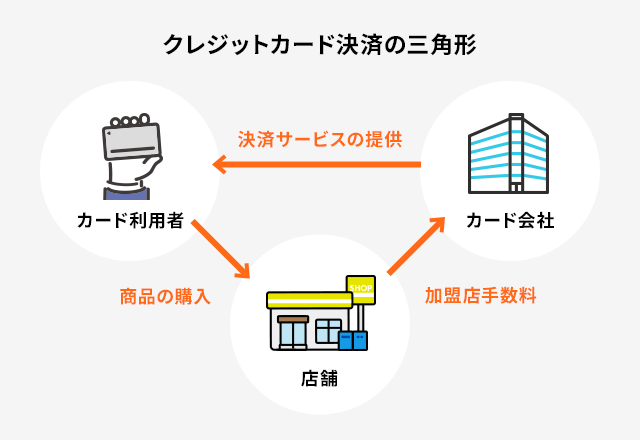

A. クレジットカードは、所有者の信用によって、買い物のときに現金がなくても決済することができます。

クレジットカード会社は信用をもとに、利用者の代わりに店舗(加盟店)に代金を支払います。カード会社は皆さんが利用した店舗に決済手数料をもらっていて、それが収入源になっています。店舗側は手数料の負担がありますが、キャッシュレスシステムを導入することによって多くの人にお店を使ってもらうことができます。その分売り上げを見込めるというわけです。

このように、カード会社・店舗・利用者という三角関係が成り立っているので、私たちは便利な決済サービスを利用できるのです。

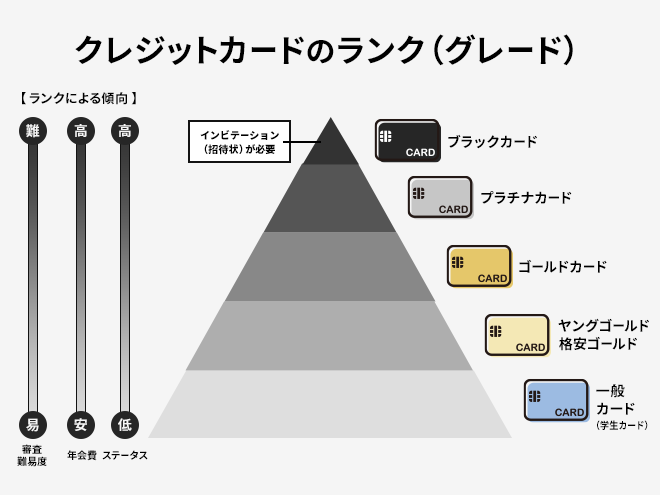

Q.学生でもゴールドカードやプラチナカードは作れる?

A. ゴールドカードやプラチナカードの中には、学生でも作ることができるものもありますが、一般カードと比べて審査に通過するのが難しくなります。

クレジットカードは、ゴールドカード、プラチナカードとランクが上がると年会費が高くなり、サービスが充実していきます。一方で、「20歳以上」「本人に安定した収入がある」など、審査条件が厳しくなり、学生だと通過するのが難しいといわれています。中には、学生は不可としているものもあります。

Q.学生がクレジットカードを利用する場合の限度額の相場は?

A. 学生がクレジットカードを発行した場合の初期限度額は、どのカードでも10万円が基本です。良好な利用実績を積むと30万円までは上げることができるでしょう。例えば、「楽天カード アカデミー」の利用可能枠が最高30万円に設定されています。

また、旅行や学費などの支払いの際は一時的な利用限度額の増枠申請ができます。電話やカード会社のマイページなどで申し込めるので、必要な場合は利用しましょう。

Q.学生専用カードはいつまで利用できる?

A. 学生専用で提供されるクレジットカードは、学生期間中のみ利用できるのが基本です。一般的に学生専用カードは、卒業すると一般カードに切り替わります。

一方で学生専用ライフカードのような一部のカードについては、卒業後もそのまま利用が可能です。ただし、卒業後には一部の特典が利用できなくなる場合があります。他のクレジットカードに切り替える方がお得に利用できる場合も多いので、ライフスタイルの変化にあわせて検討しましょう。

Q.家族カードと自分名義のカード、どちらを作るべき?

A. 家族カードは契約者本人と同等のサービスを受けられるケースが多く、年会費も本会員よりも安い傾向にあるので学生にもおすすめです。ただ利用明細は本会員と共有されるため、何にいくら使ったかを家族に知られたくない場合は、自分名義のカードを検討しましょう。

また早くから自分のクレジットヒストリー(クレヒス)を築きたい場合も、自分名義のカードを作成するとよいでしょう。利用期間が長いほど信用性が高まり、利用額の上限アップをはじめとする優遇を受けられる可能性があります。

Q.メインカードとサブカードでは選ぶべきものは変わる?

A. 普段の買い物や各種の支払いで使用するメインカードは、どこの店舗やサイトで利用してもポイントが貯まりやすいように基本還元率が高いものを選ぶとよいでしょう。還元率が1.0%以上のものがおすすめです。

特定の利用シーンで使用するサブカードは、自分が利用しているスマホ決済サービスに紐付けてポイントの二重取りができるものや、よく利用する店舗が特約店になっているものを選ぶとより効率的にポイントを貯められます。

| メインカード (普段使いするクレカ) |

サブカード (2〜3枚目のクレカ) |

|---|---|

| 幅広い店舗で利用するので、基本ポイント還元率が1.0%以上のもの |

・PayPayや楽天ペイなど、利用しているスマホ決済サービスと相性の良いもの ・よく利用する店舗が特約店になっているもの |

Q.高校生はクレジットカードを作れる?

A. 原則として高校を卒業してからでないとクレジットカードを発行できません。クレジットカードは18歳以上から申し込み可能ですが、ほとんどのカードに「高校生は除く」という条件があります。

高校生はクレジットカードではなく、デビットカードやプリペイドカードを使ってキャッシュレス決済をするとよいでしょう。

まとめ

学生がクレジットカードを選ぶときは、自分の生活スタイルや目的に合ったものを選ぶことが大切です。

日常生活で自分がポイントを貯めやすいカードを選ぶと節約につながりますし、旅行で使いたいなら旅行保険が付帯しているものやマイルが貯まるものを選ぶと便利です。なんでもいいやと投げ出してしまわず、しっかり吟味してクレジットカードを選んでみてください。

浅井企画所属

お笑い芸人

井上ポイントさん

クレジットカードの中には「特約店」と呼ばれる優待店舗で利用するとポイントが2倍、3倍と通常より高い割合で貯まっていくものもあります。Amazonで2.0%還元、セブン-イレブンで7.0%還元など、学生の皆さんがよく利用するような店舗も各クレジットカードの特約店になっているので確認してみましょう。