ITEMS

【税理士が語る】法人税クレジットカード払いの誤解&損しない支払い方法を解説

「法人税をクレジットカードで支払うのは可能? 損しない?」

「クレカで納付するとポイントが貯まるって本当?」

2017年1月から、法人税をクレジットカードで支払えるようになりました。オンラインで行えるため、金融機関や税務署に行く必要がなくて便利ですが、「手数料がかかるので損をするのでは?」という声もあります。実際のところはどうなのでしょうか?

今回は税理士の山口真導さんと、クレジットカードの達人・菊地崇仁さんのお2人に、法人税をクレジットカードで支払うメリットやデメリット、おすすめのクレジットカードなどを聞きました。

公認会計士・税理士

山口真導さん

株式会社アカウンタックス 代表取締役。株式会社起業ナビ 代表取締役。2004年、株式会社アカウンタックスを設立。中堅・中小ベンチャー企業から上場企業まで幅広い顧客に対して経理アウトソーシング事業を提供。同事業を通じて経営者目線で財務・会計・税務の問題解決ができるCFOの育成・輩出を目指している。

目次

法人税のクレジットカード払いでよくある3つの誤解

税理士の山口真導さんによると、法人税のクレジットカード払いには、いくつか誤解されている部分があるそう。中でも、よくある3つの誤解を教えてもらいました。

法人税のクレジットカード払いでよくある3つの誤解

- 法人税のクレカ払いは手数料がかかるから損をする?

- クレジットカード納付は1000万円までしかできない?

- ポイントが貯まっても使い道がないのでは?

1. 法人税のクレカ払いは手数料がかかるから損をする?

法人税をクレジットカードで支払うと、納付額に応じて0.83%程度の決済手数料がかかります。一見損をするようですが、クレジットカードによっては納付額に応じたポイントが還元されます。還元率1%なら、1ポイントあたり約0.17円のプラスになります。

※1ポイント=1円の場合

ちなみに手数料がかかる理由は、国税庁のWebサイトで以下のように説明されています。

- 出典:クレジットカード納付のQ&A - 国税庁

- クレジットカード納付は、国税庁長官が指定した民間の納付受託者が、利用者から納付の委託を受けて、立替払いにより国に納付する仕組みとなっています。

このため、納付受託者が国へ納付した後、利用者から代金が支払われるまでの間、一定のタイムラグが生じることとなり、納付受託者は貸倒リスクを負う一方、利用者は納付繰り延べなどの利益を得ることとなります。

決済手数料は、このような納付受託者のリスクや利用者自身が享受する利益に対して納付受託者が決定しているものであることから、利用者自身がご負担していただく必要があります。

なお、決済手数料は、国の収入になるものではありません。

「クレジットカード納付は0.83%程度の決済手数料がかかりますが、納付額に応じたポイントも還元されます」と山口さん

2. クレジットカード納付は1000万円までしかできない?

クレジットカード納税はシステムの関係上、1回あたりの利用可能額が1000万円未満となっています。しかし分割して支払うことができ、例えば2500万円なら3回に分けて、その日のうちにWeb上で決済可能。支払い手続きは、慣れれば1回10分ほどで行えます。

3. ポイントが貯まっても使い道がないのでは?

クレジットカード納付で還元されたポイントは会社の経費削減や福利厚生など、さまざまなことに使えます。おすすめの使い道は以下のとおりです。

- マイルに交換して出張旅費に充てる

- ギフトカードに交換して備品を購入する

- ワインに交換して福利厚生で社員に贈る

マイル還元率が1%だとすると、1000万円納付すると10万マイルが貯まり、そのマイルを使って東京・大阪間を8往復できます。(ANAマイル・JALマイル、普通席の場合)

法人税の支払いで損をしないクレジットカードの選び方

山口さんに教えてもらった3つの誤解を踏まえたうえで、法人税の支払いで損をしないクレジットカードの選び方をクレジットカードの達人・菊地崇仁さんに聞きました。

▼クレジットカードの達人が厳選したおすすめ法人カードを知りたい方はこちらもチェック!

株式会社ポイ探 代表取締役

菊地 崇仁さん

1998年に法政大学工学部を卒業後、同年日本電信電話株式会社(現NTT東日本)に入社。2006年、ポイント交換案内サービス・ポイ探の開発に携わり、11年3月代表取締役に就任。130枚超のクレジットカードを保有し、約150万円の年会費を支払っている。

信用できる情報を提供するため、保有するすべてのカードを必ず月に1度は利用し、お得な使い方を日々研究しているクレジットカードの達人。「60秒で学べるNews」(テレビ東京)などメディアにも多数出演。著書に『できるAmazonスタート→活用 完全ガイド』(インプレス)など。

法人税のクレカ払いで損しないための4つのポイント

1. 手数料率よりもポイント還元率が高いか

法人税の支払いには、ポイント還元率1%以上のクレジットカードを選びましょう。手数料率(0.83%程度)よりもポイント還元が多くなることで、事実上「減税」できる場合があります。クレジットカード納付の決済手数料とポイント還元率の関係は以下のとおりです。

クレジットカード納付の決済手数料とポイント還元率

| 納付額 | 決済手数料 | 還元率1% | 還元率1.5% |

|---|---|---|---|

| 10万円 | 836円 | 1008円 (+172円) |

1513円 (+677円) |

| 100万円 | 8360円 | 1万84円 (+1724円) |

1万5125円 (+6765円) |

| 1000万円 | 8万3600円 | 10万836円 (+1万7236円) |

15万1254円 (+6万7654円) |

| 1億円 | 83万6000円 | 100万8360円 (+17万2360円) |

151万2540円 (+67万6540円) |

※別途クレジットカードの年会費がかかる場合があります

「法人税の支払いには、ポイント還元率1%以上のクレジットカードを選びましょう」と菊地さん

2.ポイントの価値が高いか

クレジットカードのポイント還元で大事なのは、1ポイントの換算価値です。「Amazonギフト券に交換する場合は1ポイント=1円」「JCBギフトカードに交換する場合は1ポイント=0.92円」「マイルに変換すると1ポイント=0.6マイル」など、ポイントを何に交換するかによって換算価値が変わってくるので事前に確認しておきましょう。

株式会社ポイ探 代表取締役

菊地崇仁さん

例えば「ワインと交換する際の交換レートは1ポイント=3.3円」(ラグジュアリーカード ゴールドカードの場合)など、カードによってはさらに得をする場合もあります。ポイント付与率よりも金額に換算して考えた方がよいでしょう。

3.納付額の目安に合った限度額か

納付額がクレジットカードの限度額を超える場合は、1度に全額を支払うことができません。例えば納付額が2500万円で限度額が500万円だった場合、5回(5ヶ月)に分けて納付するか、他のカードを使って足りない分を納付するか、カード会社に連絡して一時的に限度額を上げてもらうことになります。

株式会社ポイ探 代表取締役

菊地崇仁さん

「ラグジュアリーカード」など、カードによっては「事前入金」を行うことで一時的に利用枠を拡大できるので、納付時に活用しましょう。

4.法人名義の銀行口座から利用額を引き落とせるか

クレジットカードで納付する際は、法人名義の銀行口座から利用額を引き落とせるカードを選びましょう。年会費を経費で支払うことができ、より特典豊富なカードを選べます。

また法人口座から支払うので、「立て替え」をしなくてよいのもポイント。例えば、個人名義のカードで税金を払うのは「立て替えている」ことになり、法人から個人への立替金の精算手続きが必要になります。法人のアカウントであればカード一枚ですべて済ませられます。

まとめると、法人税をクレジットカードで支払う場合は、以下の条件を満たすカードを選びましょう。

- ポイント還元率1%以上

- 納付時もポイント還元率が落ちない

- 事前入金で利用枠を拡大できる

- 法人名義の銀行口座から利用額を引き落とせる

法人税の支払いにおすすめのクレジットカード

続いて、菊地さんに法人税の支払いにおすすめのクレジットカードを教えてもらいました。

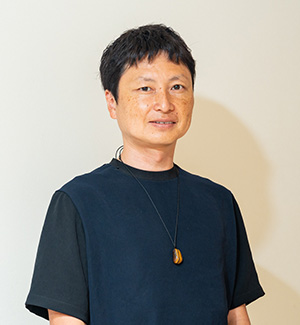

納付でもポイント還元率1~1.5%|ラグジュアリーカード

出典:ラグジュアリーカード

| 種類 | チタン |

ブラック |

ゴールド |

|---|---|---|---|

| ポイント還元率(キャッシュバック) | 通常決済:1% 納付:1% |

通常決済:1.25% 納付:1.25% |

通常決済:1.5% 納付:1.5% |

| ポイント還元率(商品交換・最大) | 2.2% | 2.75% | 3.3% |

| 年会費(税込) | 5万5000円 | 11万円 | 22万円 |

| カードの材質 | ブラッシュド加工金属製カード | マットな質感の金属製カード | 24金コーティング金属製カード |

| ホテル優待(1滞在あたり) | 5.5万円相当 | 5.5万円相当 | 5.5万円相当 |

| コンシェルジュ | 24時間365日対応 | 24時間365日対応(メール対応可) | 24時間365日対応(メール対応可) |

| グルメ特典 | あり | あり(限定イベントあり) | あり(限定イベントあり) |

| 事前入金可能額 | 9999万円 | 9999万円 | 9999万円 |

| 国際ブランド | Mastercard | Mastercard | Mastercard |

| 国内旅行保険 | 最高1億円 | 最高1億円 | 最高1億円 |

| 外旅行保険 | 最高1億2000万円 | 最高1億2000万円 | 最高1億2000万円 |

| ショッピング保険 | 年間300万円まで | 年間300万円まで | 年間300万円まで |

| 公式サイト |

公式サイト

|

公式サイト

|

公式サイト

|

※招待制のブラックダイヤモンドカードもあります

法人税の支払いでもっとも推薦したいクレジットカードは、以下の理由から「ラグジュアリーカード」になります。

- ポイント還元率1~1.5%

- 納付時もポイント還元率が落ちない

- 1ポイント=1円のキャッシュバック

- 事前入金で利用枠を9999万円まで拡大できる

- 法人名義の銀行口座から利用額を引き落とせる

「チタン」「ブラック」「ゴールド」「ブラックダイヤモンド」の4種類に分かれており、カードのクラスが上がるほどポイント還元率も高くなります。

ポイント還元率1~1.5%、納付時も還元率が落ちない

「ラグジュアリーカード」のポイント還元率は、「チタン(1%)」「ブラック(1.25%)」「ゴールド(1.5%)」の順に上がっていき、法人税や消費税、源泉所得税などの国税はもちろん、住民税や自動車税、固定資産税など地方税の支払いでも還元率が落ちません。

実際に納付額がどれくらいになると得をするかは、年会費も含めたうえで考える必要があります。ラグジュアリーカードの年会費を加味した決済手数料とポイント還元の関係は以下のとおりです。

ラグジュアリーカードの年会費を加味した決済手数料とポイント還元率

| 種類 | 納付額 | 決済手数料 | 年会費(税込) | ポイント還元 | 収支 |

|---|---|---|---|---|---|

| チタンカード (還元率1%) |

1000万円 | 8万3600円 | 5万5000円 | 10万836円 | △3万7764円 |

| 3000万円 | 25万800円 | 30万2508円 | △3292円 | ||

| 5000万円 | 41万8000円 | 50万4180円 | 3万1180円 | ||

| 1億円 | 83万6000円 | 100万8360円 | 11万7360円 | ||

| ブラックカード (還元率1.25%) |

1000万円 | 8万3600円 | 11万円 | 12万6045円 | △6万7555円 |

| 3000万円 | 25万800円 | 37万8135円 | 1万7335円 | ||

| 5000万円 | 41万8000円 | 63万225円 | 10万2225円 | ||

| 1億円 | 83万6000円 | 126万450円 | 31万4450円 | ||

| ゴールドカード (還元率1.5%) |

1000万円 | 8万3600円 | 22万円 | 15万1254円 | △15万2346円 |

| 3000万円 | 25万800円 | 45万3762円 | △1万7038円 | ||

| 5000万円 | 41万8000円 | 75万6270円 | 11万8270円 | ||

| 1億円 | 83万6000円 | 151万2540円 | 45万6540円 |

※1ヶ月に納付できる金額は、事前入金サービスを利用した9999万円までになります

納税額3000万円がひとつの目安になり、カードのクラスが上がり納付額が高額になるほど、得をすることになります。年会費を経費で支払えるのであれば、納付額に関係なく、ゴールドカード(=なるべく高還元なカード)を選ぶとよいでしょう。

「カードのクラスが上がり納付額が高額になるほど、得をします」と菊地さん

1ポイントの価値が最大3.3円とお得

「ラグジュアリーカード」は、1ポイント=1~1.5円としてキャッシュバック(現金還元)が可能。また、主要なギフトカードやマイルに交換でき、ワインと交換する際は1ポイント=2.2~3.3円で換算できます。

ラグジュアリーカードのポイント獲得レート

| 交換先 | ポイント獲得レート |

|---|---|

| フィラディスワイン | ゴールド:3.3円 ブラック:2.75円 チタン:2.2円 |

| キャッシュバック | ゴールド:1.5円 ブラック:1.25円 チタン:1円 |

| dポイント スターバックスカード ANA SKY コイン App Store & iTunes コード Google Play ギフトコード PeX Amazonギフト券 nanacoギフト EdyギフトID |

ゴールド:1.5円 ブラック:1.25円 チタン:1円 |

| マイル(JAL、ANA、ハワイアン航空、ユナイテッド航空) | ゴールド:0.9マイル ブラック:0.75マイル チタン:0.6マイル |

※招待制のブラックダイアモンドカードもあります

特にマイルを無制限に交換できるのは大きなメリット。他のカードの多くは「年間4万ポイントまで交換可能」など上限が決まっていることが多く、「ラグジュアリーカード」はこの点でも優位性があります。

事前入金サービスを利用して9999万円まで支払える

ラグジュアリーカードの限度額は、収入やカードの利用実績に合わせて50~300万円に設定されることが多いですが、事前入金サービスを利用することで、一時的に利用枠を1ヶ月あたり9999万円まで拡大できます。納付時に利用するとスムーズに支払うことができます。

自社の商品やサービスをラグジュアリーカード会員に無料で紹介できる

ラグジュアリーカードには「LCオーナーズコミュニティ」という、ラグジュアリーカード会員間のビジネス機会を循環・醸成するサービスがあります。

出典:https://myluxurycard.co.jp/lcoc/

法人決済用ゴールドカードに契約していると、この「LCオーナーズコミュニティ」で自社の商品やサービスを会員に向けて無料で紹介でき、商品サービスの認知や売り上げ向上、新規顧客獲得など、ビジネスを広げる機会を得られます。

秘書のように利用できる、24時間対応のコンシェルジュ

「ラグジュアリーカード」のコンシェルジュは、電話をかけるとダイレクトにつながり、レストラン選びや予約、出張⽤のホテル探し・予約、タクシーや⾶⾏機の⼿配など、こちらの要望にていねいに対応してくれます。

他のカードは、電話をかけると「国内の場合は1を押してください」など、音声案内を通してからコンシェルジュにつながる場合もあり、細かい部分ですが時間を無駄にすることなく便利に使えます。

存在感のある縦型の金属製カード

出典:ラグジュアリーカード

一般的なクレジットカードはプラスチック製ですが、ラグジュアリーカードは金属製です。プラスチック製のカードが5g程度なのに対し、ラグジュアリーカードは22g。存在感と高級感が伝わるつくりで、他の金属カードと比べても金属の質が良く、手に取った感じがまったく異なります。

一方で、金属カードしか選べず、券売機など機械に吸い込まれるタイプの端末で使えないのがデメリットです。端末に差し込むタイプであれば問題なく使えます。

圧倒的な特典とステータスを持つ純金製カード ラグジュアリーカード・ゴールド

| 基本情報 | |

| 年会費(税込) | 22万円 |

| ポイント還元率 | 1.5% |

| 追加カード年会費 | 5万5000円 |

| ETCカード年会費 | 無料 |

| 申し込み条件 | 法人代表者または個人事業主 |

| 国際ブランド | |

| 連携の会計ソフト | - |

| 利用限度額 | ~9999万円 |

| 旅行保険 | 国内:最高1億円 海外:最高1億2000万円(本人) 最高1000万円(家族) |

| 最短発行 | 5営業日 |

| 電子マネー | QUICPay |

カードのおすすめポイント

- ・還元率が業界最高水準の1.5%

- ・24時間365日、国内国外で利用可能なコンシェルジュサービス付き

- ・事前入金で最大9999万円まで決済可能

その他のおすすめクレジットカード

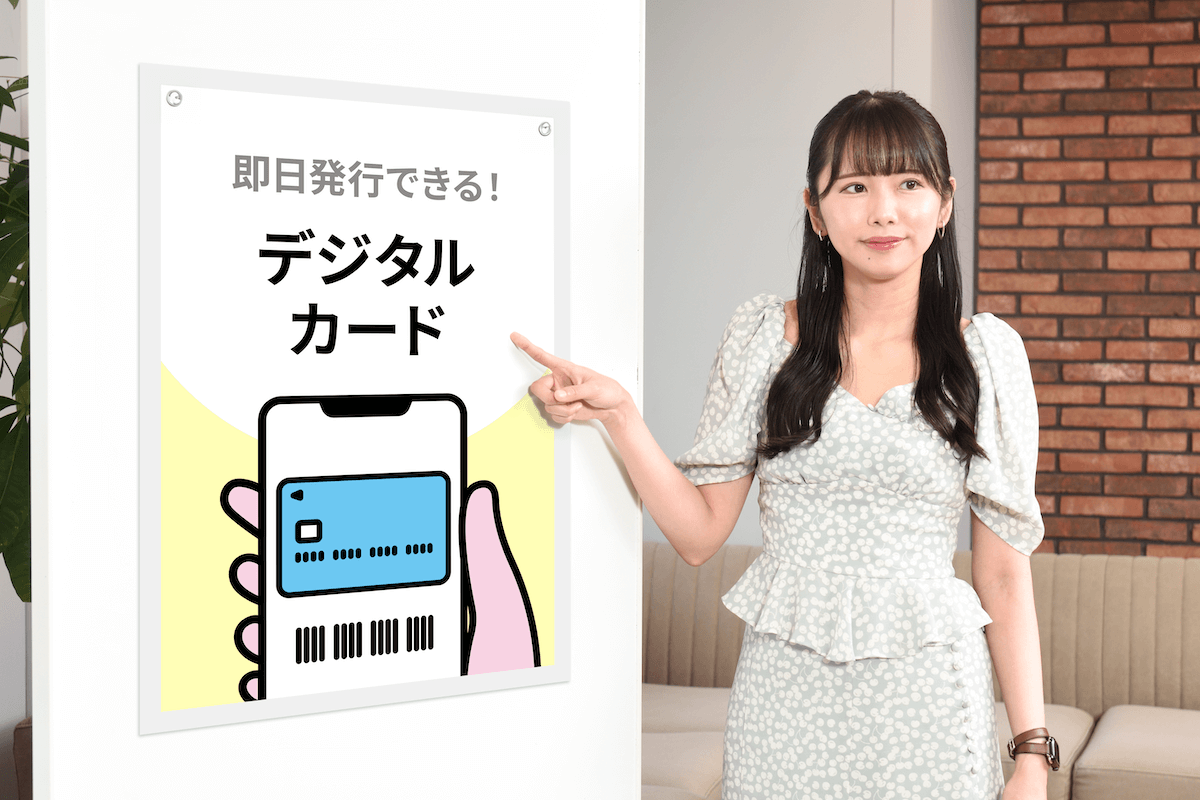

法人税の支払いは他に「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」や「NTTファイナンスBizカード」がおすすめです。

株式会社ポイ探 代表取締役

菊地崇仁さん

「ポイント還元率が1%程度あればよく、ビジネス特典も必要なく、できるだけ年会費を抑えたい」という場合は、この2枚がおすすめです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

出典:セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

| マイル還元率 | 通常決済:最大1.125% 納付:最大1.125% |

|---|---|

| 年会費(税込) | 3万3000円 |

| 国際ブランド | American Express |

| 国内旅行保険 | 最高5000万円 |

| 海外旅行保険 | 最高1億円 |

| ショッピング保険 | 年間300万円まで |

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」はSAISON MILE CLUBに登録すると、マイルの還元率が1.125%と高く、納付でも還元率が落ちません。カードを利用するごとにマイルと永久不滅ポイントが貯まり、JALのマイル(※1)やAmazonギフト券(※2)などさまざまなポイントに交換できます。事前の利用限度額調整なども行え、納付に利用することが可能です。

※1 JALのマイルの年間交換上限15万マイルまで

※2 永久不滅ポイントからAmazonギフト券交換で実質還元率0.5%

クレジットカードで法人税を支払うメリット・デメリット

税理士の山口真導さんに、法人税をクレジットカード払いするメリット・デメリットをまとめてもらいました。

クレジットカードで法人税を支払うメリット

クレジットカードで法人税を支払うメリットはおもに以下の3つです。

クレジットカードで法人税を支払うメリット

- ポイントを貯められる

- 通常のクレジットカード決済と同様、納付でもポイントを貯めることができます。ただし、クレジットカードによっては納付で使うとポイント還元率が落ちるケースがあるので、事前に確認しておきましょう。

- 手間がかからない

- 納税時期は金融機関の窓口が混雑し、法人税を納付するためだけに1日をつぶしてしまうこともあります。クレジットカード納付は24時間365日、オンラインでいつでも、すぐに納付が可能。待ち時間がなく、時間を無駄にしません。

- カード払いにすることで猶予期間ができる

- クレジットカードで法人税を納付した場合、「納付手続きを行った当日に納付された」と見なされるものの、実際の引き落としは約2ヶ月後になります。手元に現金がなくても納付でき、キャッシュフローを調整しながら法人税を納められます。

クレジットカード納付は、金融機関に行くことなく、オンラインで決済が可能

クレジットカードで法人税を支払うデメリット

クレジットカードで法人税を支払うデメリットはおもに以下の3つです。

クレジットカードで法人税を支払うデメリット

- 手数料がかかる

- 法人税をクレジットカードで支払うと、納付額に応じて0.83%程度の決済手数料がかかります。

- 納税証明書の発行に時間がかかる

- 納付してから納税証明書が発行されるまでに約3週間かかります。納税証明書がすぐに必要なときは避けた方がよいでしょう。

- 納付額が1000万円を超える場合は複数回支払う手間がある

- 分割して支払うことができ、例えば2500万円なら3回に分けて、その日のうちにWeb上で決済可能。振り込み手続きは、慣れれば1回10分ほどで行えます。

法人税をクレジットカード払いする際の手順

続いてクレジットで払う場合の手順についても、税理士の山口真導さんに聞きました。

出典:e-Tax

クレジットカード納付は「国税クレジットカードお支払サイト」か「e-Tax」で行えます。顧問税理士が電子申告に対応しているとラクですよ。ご自身で行う場合は、以下の流れを参考にしてください。

1. 納付書を準備し、「国税クレジットカードお支払サイト」にアクセスする

国税の申告書や税務署から送付された納付書を手元に用意し、「国税クレジットカードお支払サイト」か「e-Tax」にアクセス。「領収証書は発行されない」「納付税額に応じて決済手数料がかかる」などの注意事項を確認しましょう。

2. 利用者情報を入力する

「上記の注意事項を確認しました」をクリックし、氏名漢字、氏名カナ、郵便番号、住所、電話番号、整理番号、納付先税務署などの利用者情報を入力します。

3. 納付内容を入力する

納付税目の中から「法人税」を選択し、課税期間や合計金額を入力します。

4. クレジットカード情報を入力する

納付に使用するクレジットカード情報を入力。納付手続き完了メールを受け取り、手続きを終えます。納付額が1000万円を超える場合は、分割して支払いましょう。

納付に際しては、以下の注意点を確認しておきましょう。

- 使用できるブランドは「VISA」「Mastercard」「JCB」「American Express」「Diners Club」「TS CUBIC CARD」の6つ

- 納付手続きを行った後で手続きの取り消しはできない

- 納付に不備があった場合、本税は還付されるが、決済手数料は還付されない

- 手続き完了後に「納付済」になった国税については、納税の猶予などを受けることはできない

法人税のクレジットカード払いに関するQ&A

最後に、山口さんに法人税のクレジットカード払いに関する疑問に答えてもらいました。

Q.クレジットカード発行時、審査に落ちることはある?

A. 審査に落ちる可能性はあります

法人の審査は一般的に経営者の年収で判断されることが多く、経営者の年収次第では審査に落ちる可能性があります。

ただ、クレジットカード会社の法人営業の担当者を通して申し込んだ場合は落ちにくいといわれています。またその際に、会社の決算書などを見せて決済枠を増やすことも不可能なことではありません。

Q.他にクレジットカードで支払える税金は?

A. 法人税、消費税、源泉所得税などを支払えます

「国税クレジットカードお支払サイト」で支払える国税は29税目。法人税の他、消費税や源泉所得税なども支払えます。消費税と源泉所得税は「節税できない税金」といわれており、クレジットカードで支払うことでポイントを貯められるのは大きいですね。

「国税クレジットカードお支払サイト」で支払える国税

| 申告所得税及復興特別所得税 | 消費税及地方消費税 | 法人税 |

| 法人税(連結納税) | 地方法人税 | 地方法人税(連結納税) |

| 相続税 | 贈与税 | 源泉所得税及復興特別所得税(告知分) |

| 源泉所得税(告知分) | 申告所得税 | 復興特別法人税 |

| 復興特別法人税(連結納税) | 消費税 | 酒税 |

| たばこ税 | たばこ税及たばこ特別税 | 石油税 |

| 石油石炭税 | 電源開発促進税 | 揮発油税及地方道路税 |

| 揮発油税及地方揮発油税 | 石油ガス税 | 航空機燃料税 |

| 登録免許税(告知分) | 自動車重量税(告知分) | 印紙税 |

| 国際観光旅客税 | 国際観光旅客税(告知分) |

また東京都と愛知県は「クレジットカードお支払サイト」から地方税の納付が可能です。

- 都税クレジットカードお支払サイト

- 自動車税種別割、固定資産税・都市計画税(23区内のみ)、固定資産税(償却資産・23区内のみ)、不動産取得税、個人事業税、鉱区税、法人都民税、法人事業税、特別法人事業税、事業所税、宿泊税、軽油引取税、ゴルフ場利用税、都たばこ税、自動車税環境性能割、地方法人特別税などの税目に対応

- 愛知県県税 クレジットカードお支払サイト

- 自動車税種別割、個人事業税、不動産取得税など愛知県が取り扱うすべての税目に対応

まとめ

クレジットカードで法人税を支払うメリットは「ポイントを貯められる」「手間がかからない」「カード払いにすることで猶予期間ができる」の3つ。一方で「手数料がかかる」「納税証明書の発行に時間がかかる」「納付額が1000万円を超える場合は複数回支払う手間がある」などのデメリットもあります。

重要なのは手数料とポイント還元率です。決済手数料0.83%程度よりも還元率が高いカードの中から、年会費や特典なども考慮したうえで、総合的に選びましょう。

おすすめのカードは、ポイント還元率が1~1.5%と高く、納付時も還元率が落ちない「ラグジュアリーカード」です。事前入金サービスで利用枠を1ヶ月あたり9999万円まで拡大できるので高額納付でも使いやすく、1ポイント1〜1.5円のキャッシュバックもあり魅力的です。

| 種類 | チタン |

ブラック |

ゴールド |

|---|---|---|---|

| ポイント還元率(キャッシュバック) | 通常決済:1% 納付:1% |

通常決済:1.25% 納付:1.25% |

通常決済:1.5% 納付:1.5% |

| ポイント還元率(商品交換・最大) | 2.2% | 2.75% | 3.3% |

| 年会費(税込) | 5万5000円 | 11万円 | 22万円 |

| カードの材質 | ブラッシュド加工金属製カード | マットな質感の金属製カード | 24金コーティング金属製カード |

| ホテル優待(1滞在あたり) | 5.5万円相当 | 5.5万円相当 | 5.5万円相当 |

| コンシェルジュ | 24時間365日対応 | 24時間365日対応(メール対応可) | 24時間365日対応(メール対応可) |

| グルメ特典 | あり | あり(限定イベントあり) | あり(限定イベントあり) |

| 事前入金可能額 | 9999万円 | 9999万円 | 9999万円 |

| 国際ブランド | Mastercard | Mastercard | Mastercard |

| 国内旅行保険 | 最高1億円 | 最高1億円 | 最高1億円 |

| 外旅行保険 | 最高1億2000万円 | 最高1億2000万円 | 最高1億2000万円 |

| ショッピング保険 | 年間300万円まで | 年間300万円まで | 年間300万円まで |

| 公式サイト |

公式サイト

|

公式サイト

|

公式サイト

|

株式会社ポイ探 代表取締役

菊地崇仁さん

気をつけたいのは、「税金の支払いに関しては、ポイント還元率が下がるケースがある」ことです。普通の支払いは還元率1%でも、税金の支払いになると0.5%や0.2%に下がる場合があります。法人税は支払う額が高いので、納付でもポイント還元率が下がらないカードを選びましょう。