ITEMS

法人カード123枚からおすすめの14枚を厳選!クレカの達人が最強ビジネスカードの選び方を解説

本記事は、提携する企業のプロモーション情報が含まれます。掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容などはyour SELECT.が独自に記載しています。(詳しくはAbout Usへ)

法人カードを導入したいと考えていても、種類が多すぎて「どれを選べばいいのかわからない」と悩む経営者や個人事業主の方は多いでしょう。特に、個人事業主や創業間もないスタートアップの場合、「そもそも審査に通るのか」という不安を抱きやすいのが実情です。

この記事では、株式会社ポイ探の代表取締役であり、クレジットカードとポイントの専門家・菊地崇仁さんに厳選していただいた、個人事業主や中小企業におすすめの法人カードをニーズ別にご紹介します。あわせて、法人カード選びのポイントや審査時の注意点についても解説しますので、ぜひ参考にしてください。

今すぐ厳選した14枚を知りたい方はこちら

株式会社ポイ探 代表取締役

菊地 崇仁さん

1998年に法政大学工学部を卒業後、同年日本電信電話株式会社(現NTT東日本)に入社。2006年、ポイント交換案内サービス・ポイ探の開発に携わり、11年3月代表取締役に就任。130枚超のクレジットカードを保有し、約150万円の年会費を支払っている。

信用できる情報を提供するため、保有するすべてのカードを必ず月に1度は利用し、お得な使い方を日々研究しているクレジットカードの達人。「60秒で学べるNews」(テレビ東京)などメディアにも多数出演。著書に『できるAmazonスタート→活用 完全ガイド』(インプレス)など。

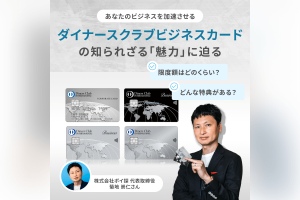

▼ダイナースクラブカードを実際に使っている菊地さんにメリットを伺った記事はこちら

\ 注目のカード /

PR

お得なWキャンペーン実施中

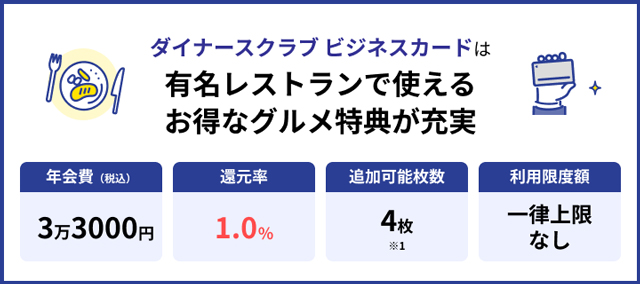

ダイナースクラブ ビジネスカード

特典1:初年度年会費無料

特典2:最大20,000ポイント付与

「ダイナースクラブ ビジネスカード」は、一律の利用枠がなく、大きな取引にも柔軟に対応可能。会食や出張をはじめ、ビジネスに役立つ特典が充実した頼れる一枚です。

Wキャンペーンは、2026年6月30日までの新規お申し込みが対象です。

| キャンペーン期間 | 2026年1月5日(月)〜6月30日(火) |

|---|---|

| キャンペーン対象者 | キャンペーン期間中に本ページからお申し込みいただき、期限までにご入会の基本会員 |

| ポイント還元率 | 1.0% |

| 申込対象 | 当社所定の基準を満たす方で法人、団体等の代表者・役員または個人事業主 |

| 追加カード | 4枚まで年会費無料で発行可(3、4枚目は1枚あたり年間5500円(税込)のカード維持手数料が発生) |

目次

法人カード・ビジネスカードの選び方を中小企業や個人事業主向けに解説

クレジットカードを130枚以上所有しているクレカの達人・菊地崇仁さんは、株式会社ポイ探の代表取締役でもあり、これまでに10枚以上の法人カードを利用してきた経験があります。

そんな菊地さんをもってしても「複雑で選ぶのが難しい」と語るのが法人カード。一口に法人カードといっても、個人事業主やスタートアップでも発行できるものから、大企業向けのものまで種類はさまざま。年会費や審査基準、付帯特典などもカードごとに大きく異なります。

中小企業や個人事業主が失敗しないための法人カード・ビジネスカードの選び方を、ポイントごとに整理して解説します

法人カード選びの3つのポイント

- 法人カードは大きく分けて2種類ある! 個人事業主や中小企業には「ビジネスカード」がおすすめ

- 審査対象が「個人」のカードも多い! 審査の仕組みを考慮して選ぶ

- 年会費は経費で落とせる! ビジネスに役立つ付帯特典に注目する

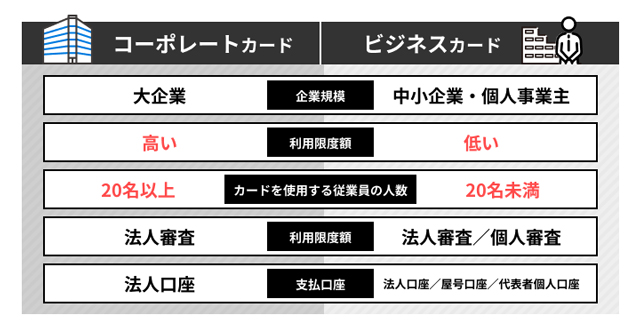

法人カードは大きく分けて2種類ある! 個人事業主や中小企業には「ビジネスカード」がおすすめ

――中小企業や個人事業主は、どういった種類の法人カードを選べばいいのでしょうか?

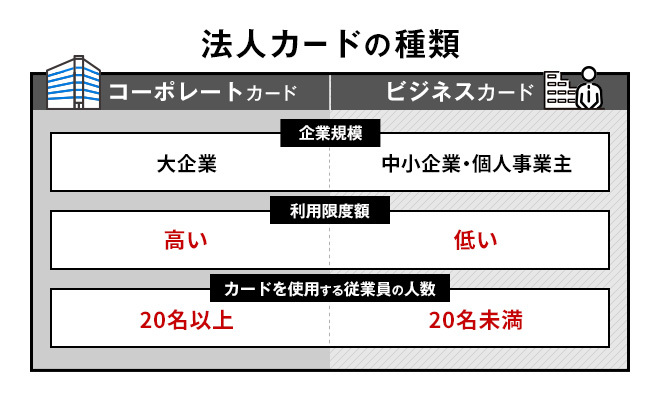

法人カードは大きく分けて「コーポレートカード」と「ビジネスカード」の2種類があります。個人事業主や中小企業に適しているのがビジネスカードです。両者のおもな違いは以下のとおりです。

コーポレートカードは、大企業や中堅企業向けのカードで、利用人数が多いことを想定してつくられています。追加カードを20枚以上発行できるものが多く、利用限度額も高めに設定されているため、高額な支払いにも対応可能です。

ビジネスカードは、個人事業主や小規模事業者でも申し込みやすいのが特徴です。コーポレートカードと比べると、利用限度額は低めで、追加カードの発行枚数も限定される傾向がありますが、審査では法人ではなく代表者個人の与信を重視するケースが多く見られます。また、引き落とし口座として、屋号付き口座や個人口座を設定できる場合が多いのも魅力です。

近年では、中小企業や個人事業主を対象としたビジネスカードが増えており、「JCB Biz ONE」(2024年)や「イオンビジネスカード」(2025年)、「UC法人カード Biz」(2025年)といったカードが相次いで登場しています。

「UC法人カード Biz」のように個人事業主も申し込めるビジネスカードであっても、カード名に「ビジネスカード」と明記されていないケースは少なくありません。法人カードを選ぶ際は、公式サイトなどで申し込み条件や利用対象を事前に確認するようにしましょう。

審査対象が「個人」のカードも多い! 審査の仕組みを考慮して選ぶ

――個人事業主やスタートアップは、法人カードの審査に通りにくいのでしょうか?

法人カードを検討している個人事業主や創業間もない企業の中には、「審査に通るか不安」と感じている方もいるでしょう。しかし、事業規模が小さいからといって、必ずしも不利になるわけではありません。

大前提として、コーポレートカードとビジネスカードでは審査の仕組みが異なります。

コーポレートカードは法人そのものが審査対象となり、登記簿謄本や決算書の提出が必要なケースが一般的です。

一方、ビジネスカードは代表者個人を審査対象とするものが多く、個人口座での引き落としに対応しているカードもあります。登記簿謄本や決算書が不要な場合も多く、スタートアップや小規模事業者でも申し込みやすいのが特徴です。「登記簿謄本や決算書が不要」とされるのは、法人ではなく代表者個人の与信を重視しているためです(登記情報はカード会社側で確認できる)。

法人カードは種類によって申し込みや審査の条件が異なるため、事業規模や利用目的に合ったものを選ぶことが重要です。

年会費は経費で落とせる! ビジネスに役立つ付帯特典に注目して選ぶ

――法人カードは、どのような特典やサービスが付帯しているものを選ぶのがよいのでしょうか?

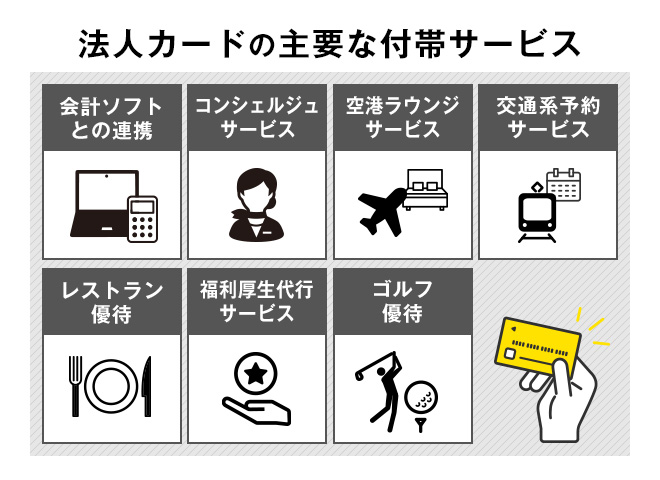

法人カードの大きな魅力のひとつが、ビジネスに役立つさまざまな特典が付帯している点です。ただし、特典内容はカードごとに異なるため、自社に合ったものを選ぶようにしましょう。

例えば、取引先との会食が多いなら、レストラン優待が便利です。出張が多い場合は、国内外の空港ラウンジを利用できるプライオリティ・パスの付帯特典や、ホテル優待サービスが役立ちます。

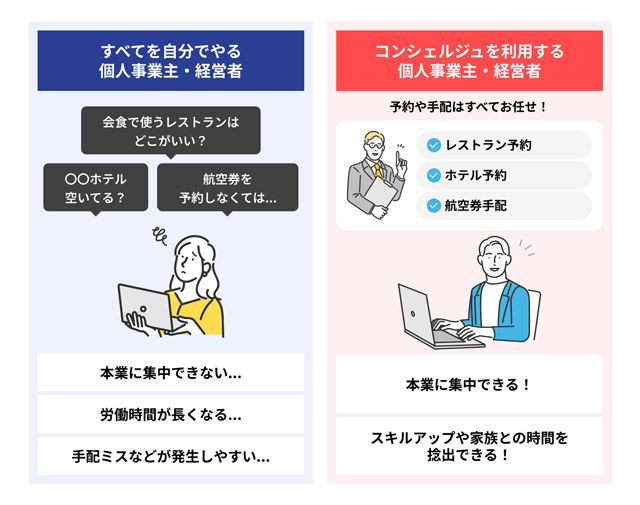

プラチナクラスのカードでは、24時間365日対応のコンシェルジュやセクレタリーサービスが利用できるものもあります。ホテルやレストランの予約などを代行してもらえるため、日常的な手配業務の負担を大幅に軽減できます。本業に集中できるだけではなく、浮いた時間をスキルアップや家族との時間に充てられるのも大きなメリットです。

さらに、一部の法人カードには、会員限定のビジネス・コミュニティやビジネス・マッチングサービスが用意されています。経営者や個人事業主との交流イベントや商談の機会を通じて、人脈づくりや新たな案件獲得につながることもあります。

ビジネスチャンスを広げるサービスが利用できる法人カード(一例)

| カード名 | サービス | 内容 |

|---|---|---|

| アメックスビジネスカード | 「ビジネス・マッチング」 |

|

| ラグジュアリーカード | 「ソーシャルアワー」 |

|

| 「LC Circle」 |

|

|

| ダイナースカード | 「ビジネスラウンジ特別優待サービス」(※) |

|

※ 2025年5月16日〜2026年3月31日の期間限定サービス

特典やサービスが充実しているカードは年会費も高くなりがちですが、法人カードの年会費は経費として計上できます。単純なコストだけで判断するのではなく、自社の業務効率やビジネス拡大にどれだけメリットがあるかを基準にカードを選びましょう。

法人カード123枚を徹底比較! 【ニーズ別】個人事業主・中小企業におすすめの法人カード

クレジットカードの専門家である菊地さんとともに厳選した、おすすめの法人カード・ビジネスカードを14枚ご紹介します。個人事業主やフリーランス、中小企業が法人カードに求めるおもな6つのニーズごとに適したカードを厳選しています。

【ニーズ別】おすすめカードをチェック

詳しいカード選定の流れは以下のとおりです。

厳選法人カード・ビジネスカード14選一覧

| カード名 | 発行ニーズ | 券面 | 公式サイト | 特徴 | 年会費 | 還元率 | 申し込み条件 | 申し込み書類 | 発行スピード | 利用限度額 | 追加カード | ETCカード | 連携できる会計ソフト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| JCB Biz ONE 一般 | 個人事業主や設立まもない企業でもカードを発行したい |  |

詳細を見る |

年会費無料でポイント還元率1.0%と高水準 | 永年無料 | 1.0%(※1) | 法人代表者・個人事業主 | 代表者の本人確認書類 | 最短5分でカード番号発行(※2) | 公式サイトを参照 | 発行不可 | 年会費:無料 発行可能枚数:1枚 |

freee会計 マネーフォワード 弥生会計 ソリマチ会計 |

| 三井住友カード ビジネスオーナーズ |  |

詳細を見る |

追加カード・ETCカードを複数枚発行できる | 永年無料 | 0.5〜1.5%(※3) | 満18歳以上の法人代表者・個人事業主 | 代表者の本人確認書類(決算書・登記簿謄本不要) | 1週間程度 | ~500万円(※4) | 年会費:無料 発行可能枚数:18枚 |

年会費:550円(※5) 発行可能枚数:カード1枚ごとに1枚発行可能 |

freee会計 マネーフォワード 弥生会計 |

|

| アメリカン・エキスプレス®・ビジネス・ゴールド・カード | ポイント・マイルを効率よく貯めたい |  |

詳細を見る |

1.0%還元で、ポイントもマイルも効率よく貯められる | 4万9500円(税込) | 1.0% | 法人代表者・個人事業主 | 本人確認書類 | 1~3週間程度 | 一律上限なし | 年会費 ・付帯特典あり1万3200円(税込) ・付帯特典なし:無料(※6) 発行可能枚数:99枚(※7) |

年会費:無料 発行可能枚数:20枚 |

freee会計 弥生会計 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |  |

詳細を見る |

JALのマイル還元率が最大1.125% | 初年度無料 通常3万3000円(税込) |

0.5〜1.0% | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有する連絡可能な方(学生、未成年を除く) | 代表の本人確認書類 | 最短3営業日 | 一律上限なし | 3300円(税込) | 年会費:無料 発行可能枚数:5枚 |

freee会計 | |

| ANA JCB法人カード |  |

詳細を見る |

ボーナスマイルやフライトマイルも貯まる | 初年度無料 通常2475円(税込) |

1.0%(※8) | 法人または個人事業主 | 法人:法人と代表者の本人確認書類 個人事業主:代表者の本人確認書類 |

公式サイトを参照 | ~100万円 | 年会費:825円(初年度無料) 発行可能枚数:無制限 |

年会費:無料 | freee会計 弥生会計 ソリマチ会計 |

|

| 法人ラグジュアリーカード・ゴールド |  |

詳細を見る |

ポイント還元率1.5%のハイステータスカード | 22万円(税込) | 1.5% | 法人代表者または個人事業主 | 本人確認書類 | 最短5営業日 | 一律上限なし | 5万5000円(税込) | 年会費:無料 | 弥生会計 マネーフォワード |

|

| freee Mastercardワイド | 追加カードやETCカードが複数枚欲しい |  |

詳細を見る |

追加カード・ETCカードを最大999枚発行可能 | 永年無料 | なし | 法人代表者・個人事業主(※9) | 登記事項証明書、代表者の本人確認資料(※14) | 約2週間 | 30~1000万円 | 年会費:無料 発行可能枚数:999枚 |

年会費:無料 発行可能枚数:999枚 |

freee会計 |

| バクラクビジネスカード |  |

詳細を見る |

AIを活用し、明細の照合や仕訳業務を効率化 | 無料 | 1.0%(※10) | 法人の代表者 | 代表者もしくは取引担当者の本人確認書類 | 最短5営業日 (バーチャルカードは即時発行) |

公式サイトを参照 | 年会費:無料(※11) 枚数:無制限 |

— | freee会計 マネーフォワード 弥生会計 |

|

| UPSIDERカード | 高額な決済に対応できるカードが欲しい |  |

詳細を見る |

限度額最大10億円。創業まもない企業も発行可能 | 永年無料 | 1.0~1.5%(※12) | 法人の代表者 | 公式サイトを参照 | 後払いプラン:最短数営業日 保証金プラン:最短1営業日(※13) |

最大10億円 | 年会費:無料 発行可能枚数:無制限 |

発行不可 | freee会計 マネーフォワード |

| マネーフォワード ビジネスカード |  |

詳細を見る |

決算書不要で個人事業主でも発行できる | 無料(※14) | 1.0% | 法人の代表者または個人事業主 | 本人確認書類 | 2週間程度 | 公式サイトを参照 | 年会費:無料 枚数:無制限 |

— | マネーフォワード | |

| ダイナースクラブ ビジネスカード | 会食や接待で活用できるカードが欲しい |  |

詳細を見る |

会食・接待に使える人気レストランのダイニング特典が充実 | 3万3000円(税込) | 1.0% | 当社所定の基準を満たす方で法人、団体等の代表者・役員または個人事業主 | 本人確認書類 | 通常2~3週間 | 一律上限なし | 年会費:無料(3,4枚目は5500円) 発行可能枚数:4枚 |

年会費:無料 発行可能枚数:5枚 |

freee会計 |

| JCBプラチナ法人カード |  |

詳細を見る |

お店選びや予約はコンシェルジュにお任せできる | 3万3000円(税込) | 0.5% | 法人または個人事業主 | 本人確認書類 | 2〜3週間程度 | 150万円〜 | 年会費:6600円 発行可能枚数:複数枚 |

年会費:無料 | 弥生弥生 freee会計 ソリマチ会計 |

|

| 法人ラグジュアリーカード・ブラック | ホテルや空港ラウンジを快適に利用したい |  |

詳細を見る |

国内外一流ホテルの優待プログラムが付帯 | 11万円(税込) | 1.25% | 20歳以上の法人の代表者または個人事業主 | 本人確認書類 | 最短5営業日 | 一律上限なし | 年会費:2万7500円(税込) 発行可能枚数:4枚 |

年会費:無料 | マネーフォワード 弥生会計 |

| アメリカン・エキスプレス®・ビジネス・プラチナ・カード |  |

詳細を見る |

海外の人気ホテル優待や高級空港ラウンジが利用可能 | 16万5000円(税込) | 1.0% | 20歳以上の法人の代表者または個人事業主 | 本人確認書類 | 2~3週間程度 | 一律上限なし | 年会費: ・付帯特典あり:4枚まで無料(※15) ・付帯特典なし:無料 発行可能枚数:99枚 |

年会費:無料 発行可能枚数:20枚 |

freee会計 弥生会計 |

※1 優待店での利用で最大10.5%還元

※2 モバイル即時入会(モバ即)で申し込んだ場合(モバ即の入会には、顔写真付き本人確認書類による本人確認が必要で9:00AM~8:00PMに申し込み可能。受付時間を過ぎた場合は、翌日受付扱い。モバ即での入会後、カード到着前の利用方法について、詳しくはHPを参照)

※3 対象の三井住友カードを2枚持ちした場合、ポイント還元率は最大1.5%。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※4 所定の審査あり

※5 初年度無料。前年度に一度でもETC利用の請求があった方は年会費が無料

※6 無料の追加カードは判定期間内に利用がない場合、管理手数料3300 円(税込)が発生

※7 付帯特典ありの追加カードのみ、1枚までメタル製のカードを発行可能

※8 マイル還元率

※9 個人事業主の場合、本人確認資料のみ

※10 キャッシュバック率。決済金額の総額からキャッシュバック分を差し引いた金額が請求される

※11 リアルカードは1枚あたり発行手数料1540円(税込)が発生

※12 Google広告、Yahoo!広告の、一定の決済額以上の利用で最大1.5%還元

※13 「保証金プラン」は事前に入金した金額が利用可能額となるため、銀行口座の連携や審査が不要

※14 1年間利用がなかった場合は、翌年に年会費が1100円(税込)発生

※15 5枚目以降は年会費1万3200円(税込)

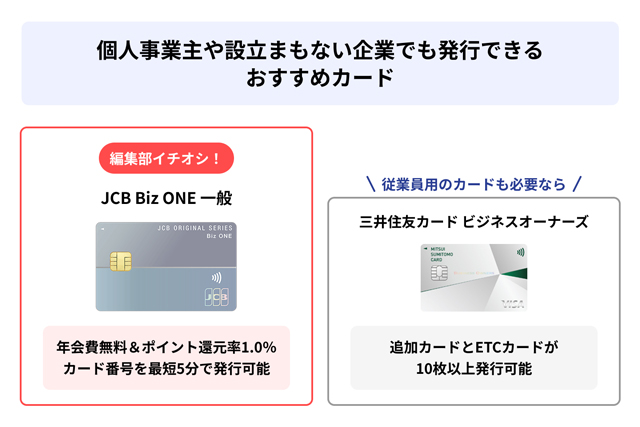

個人事業主や設立まもない企業でもカードを発行したい

個人事業主やフリーランス、設立まもない企業の場合、「売上がまだ安定していない」「事業規模が小さい」といった理由から、法人カードの申し込みに不安を感じる方もいるでしょう。

ここでは、決算書や登記謄本の提出が不要で、個人名義の口座を引き落とし口座に設定できるなど、創業初期や独立直後でも導入しやすいカードを紹介します。年会費無料で維持費がかからず、ポイントアップ特典も充実しており、持っていて損のないカードを厳選しました。

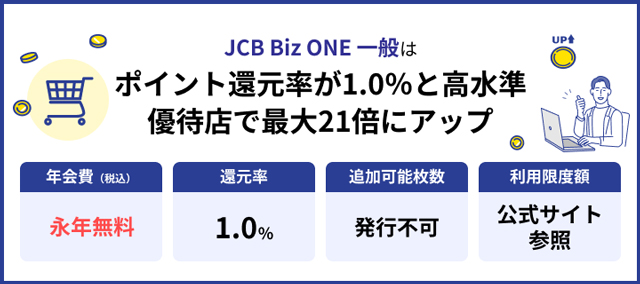

維持費ゼロで作れる高還元カード JCB Biz ONE 一般

メリット

- ・ポイントを効率的に貯めて、備品などの購入に充てることで経費の削減ができる

- ・申し込み後、最短5分でカード番号を発行可能。急ぎの支払いにも対応しやすい

デメリット

- ・追加カードを発行できないため、従業員にも持たせたい場合には向かない

- ・国際ブランドはJCBのみ。海外での利用が多い場合は注意が必要

専門家のおすすめポイント

「JCB Biz ONE 一般」は、ポイント優待店であるAmazon.co.jp(※1)でポイントが通常の3倍貯まります。Apple PayやGoogle Pay、QUICPayに設定し、スマホでかんたんに支払いができるため、こまごまとした備品などを購入するときにも便利です。

クレジットカードの達人

菊地 崇仁さん

現在実施中のお得なキャンペーン

- 新規入会・利用で最大1万5000J-POINTプレゼント

- ※期間:2025年10月1日(水)〜2026年3月31日(火)まで

※還元率は交換商品により異なる - 条件(Cashmapのアカウント作成と口座開設)達成で2000円分のJCBギフトカードプレゼント

- ※期間:2025年10月1日(水)~2026年3月31日(火)まで

「JCB Biz ONE 一般」は、永年無料の個人事業主・フリーランス向け法人カードです。

ポイント還元率の高さが魅力で、通常のJCB法人カードの還元率が0.5%であるのに対し、本カードは2倍の1.0%。年会費が無料ながら、法人カードの中でも高い還元率を誇ります。

さらに、事前登録のうえ「J-POINTパートナー」の対象店舗で利用すると、ポイントが最大21倍にアップします。

J-POINTパートナーのおもな店舗のポイント倍率

| 加盟店 | ポイント倍率 |

|---|---|

| スターバックス | 21倍 |

| マクドナルド | 21倍 |

| ガスト | 21倍 |

| サンマルクカフェ | 21倍 |

| ディズニープラス | 21倍 |

| App Store | 3倍 |

| Google Play | 3倍 |

| U-NEXT | 3倍 |

※ 事前にポイントアップ登録が必要。ショップにより倍率が異なる

※ スターバックスでは、スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift、モバイルオーダーが対象。店舗での利用分・入金分はポイント倍付けの対象外

※ マクドナルドでは、モバイルオーダー、マックデリバリー(R)サービス利用分が対象

※ App Storeは、Apple Inc.の商標

※ Google Play は、 Google LLC の商標

また、ネットショッピングの際は、「J-POINTモール」を経由することで、ポイントが最大21倍に。ポイントアップ特典が充実しており、効率的にポイントを貯められます。

貯まったJ-POINTは、カード利用代金への充当や、JCBのコード決済サービス「MyJCB Pay」で1ポイント=1円から利用可能です。そのほか、ギフトカードや対象商品との交換、マイル移行にも対応しており、使い道も豊富。備品購入に充てることで、経費削減にもつながります。

申し込み時に登記簿謄本などの法人確認書類は不要で、オンライン申し込みなら最短5分でカード番号を発行可能。公式サイトで「即時入会(モバ即)」を選択し、必要事項を入力するだけで手続きが完了します。審査結果は最短5分で通知され、MyJCBアプリ上でカード番号を確認できるため、すぐに利用したい場合に対応できる点も魅力です。

JCB Biz ONE 一般の基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0〜10.5%(※2) |

| 追加カード | 発行不可 |

| ETCカード | 年会費:無料 発行可能枚数:1枚 |

| 申し込み条件 | 法人代表者または個人事業主 カード使用者は18歳以上の方が対象 |

| 申し込み必要書類 | 代表者の本人確認書類のみ(法人の本人確認書類は不要) |

| 国際ブランド |  |

| 利用限度額 | 公式サイトを参照 |

| 発行スピード | 最短5分でカード番号発行(個人名義口座のみ)(※3) |

| 国内旅行傷害保険 | ― |

| 海外旅行傷害保険 | ― |

| ショッピング保険 | ― |

| 連携会計ソフト | freee会計・マネーフォワード・弥生会計・ソリマチ・TKC |

| マイル還元率 | 0.6% |

| 締め日・支払日 | 公式サイトを参照 |

| 引き落とし口座 | 【法人代表者の場合】法人口座、個人名義口座 【個人事業主の場合】屋号付き口座、個人名義口座 |

※ 価格は全て税込

※1 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標

※2 1ポイント=5円で換算。還元率は交換商品により異なる。優待店での利用で最大10.5%還元

※3 モバイル即時入会(モバ即)で申し込んだ場合(モバ即の入会には、顔写真付き本人確認書類による本人確認が必要で9:00AM~8:00PMに申し込み可能。受付時間を過ぎた場合は、翌日受付扱い。モバ即での入会後、カード到着前の利用方法について、詳しくはHPを参照)

従業員用の追加カードやETCカードを発行したい方におすすめ 三井住友カード ビジネスオーナーズ

.jpg)

メリット

- ・ポイントを効率的に貯めて、備品などの購入に充てることで経費の削減ができる

- ・追加カード・ETCカードが発行でき、従業員や社用車が増えても柔軟に対応可能

デメリット

- ・基本ポイント還元率は0.5%とあまり高くない

- ・対象の個人カードと2枚持ちの場合、利用可能枠が合算される

専門家のおすすめポイント

「三井住友カード ビジネスオーナーズ」は個人カード(三井住友カード(NL)等)との2枚持ちが可能です。2枚持ちした場合、対象となる加盟店やETCの利用時にポイント還元率が最大1.5%(※4)になりお得です。また、Apple PayやGoogle Payに設定できるので、ちょっとした備品などを購入するときにも重宝します。

クレジットカードの達人

菊地 崇仁さん

現在実施中のお得なキャンペーン

- 新規入会&条件達成で1万6000円相当のVポイントをプレゼント!

「三井住友カード ビジネスオーナーズ」は、年会費が永年無料のビジネスカードです。

基本のポイント還元率は0.5%と、法人カードとしては標準的ですが、対象の三井住友カードと2枚持ちにより、ANA、JAL、ETCなどでの利用時にポイント還元率が最大1.5%までアップします。Vpassアプリを利用すれば、個人カードとビジネスカードの明細を分けて管理でき、経費精算の効率化にもつながります。

また、「請求書カード払い」にも対応しているのも特徴です。請求書の支払いをカード決済にすることでポイントを貯められるだけではなく、支払期限を延長できるため、資金繰り対策としても活用できます。

追加カードが最大18枚まで年会費無料で発行できるのも魅力です。さらに、ETCカードも枚数制限なく発行できるため、従業員や社用車が増えた場合にも、柔軟に対応することができます。

さらに、三井住友カード ビジネスオーナーズには「選べる無料保険」という便利なサービスがあります。初期設定で付帯している海外旅行傷害保険(利用付帯)を、スマホ保険やゴルファー保険、携行品損害保険など、7つの補償プランから希望のものに変更できます。海外旅行に行く機会が少ない人でも、自分に合った補償を選べるのが魅力です。

利用可能枠は最大500万円(※3)。ただし、個人カードと2枚持ちの場合、利用可能枠が合算されるため、高額決済を行うと利用枠に早く到達する可能性がある点には注意が必要です。

三井住友カード ビジネスオーナーズの基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5〜1.5%(※1) |

| 追加カード | 年会費:無料 発行可能枚数:18枚 |

| ETCカード | 年会費:550円(※5) 発行可能枚数:カード1枚ごとに1枚発行可能 |

| 申し込み条件 | 満18歳以上の法人代表者、個人事業主の方 |

| 申し込み必要書類 | 代表者の本人確認書類のみ(決算書・登記簿謄本不要) |

| 国際ブランド | |

| 利用可能枠 | ~500万円(※3) |

| 発行スピード | 1週間程度 |

| 国内旅行傷害保険 | ー |

| 海外旅行傷害保険 | 最高2000万円(利用付帯)(※6) |

| ショッピング保険 | ー |

| 連携の会計ソフト | freee会計・マネーフォワード・弥生会計 |

| マイル還元率 | 0.3%(ANAマイル) |

| 締め日・支払日 | 15日締め翌月10日払い 月末締め翌月26日払い |

| 引き落とし口座 | 申込者本人の法人名義口座、個人名義口座(屋号付き含む)(※7) |

※ 価格は全て税込

※1 対象の三井住友カードを2枚持ちした場合、還元率は最大1.5%。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※2 追加カード年会費無料

※3 所定の審査あり

※4 商業施設内にある店舗など、 一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合がある

※5 初年度無料。前年度に一度でもETC利用の請求があった方は年会費が無料

※6 事前に旅費などを当該カードでクレジット決済することが前提

※7 個人事業主は、法人名義口座指定不可

カード一覧へ戻る

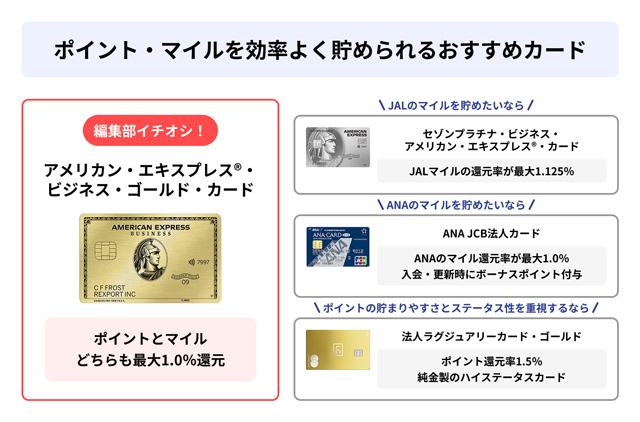

ポイント・マイルを効率よく貯めたい

経費の支払いや出張が多い個人事業主、中小企業にとって、ポイントやマイルの貯まりやすさは重要です。ここでは、ふだんの支払いで効率よくポイント・マイルを貯められるカードを紹介します。

ポイントまたはマイルの基本還元率が1.0%以上の高還元率カードを厳選しました。

ポイントとマイル、どちらもザクザク貯められる アメリカン・エキスプレス®・ビジネス・ゴールド・カード

メリット

- ・基本ポイント還元率1.0%。マイルにも高レートで移行可能

- ・ホテルや空港ラウンジ特典が付帯し、出張を快適に過ごせる

デメリット

- ・マイル移行レートを高めるには、有料オプションへの登録が必要

- ・ANAのマイルへの移行は、年間4万マイルまでに制限されている

専門家のおすすめポイント

「アメリカン・エキスプレス®・ビジネス・ゴールド・カード」には、ビジネス・フリー・ステイ・ギフトという特典が付帯しています。特典プログラム期間中にカードを300万円以上利用すると全国300ヵ所以上の提携ホテルで使用できる1泊2日無料宿泊券(2名分)がもらえて、500万円以上利用するとさらにもう1泊分プレゼントされます。無料宿泊券は自分で使用してもよいですし、取引先や従業員にプレゼントしてもよろこばれるでしょう。

クレジットカードの達人

菊地 崇仁さん

現在実施中のお得なキャンペーン

- 入会後、期限内に一定金額の利用で合計18万ポイント獲得可能(2025年2月5日〜3月31日)

- (ビジネス成長ボーナス)入会後6ヶ月以内に対象加盟店で合計25万円以上のカード利用で2万5000ボーナスポイント

- (利用ボーナス1)入会後4ヶ月以内に合計80万円以上のカード利用で3万ボーナスポイント

- (利用ボーナス2)入会後6ヶ月以内に合計150万円以上のカード利用で5万ボーナスポイント

- (利用ボーナス3)入会後8ヶ月以内に合計250万円以上のカード利用で5万ボーナスポイント

- (通常利用ポイント)合計250万円のカード利用で2万5000ポイント

「アメリカン・エキスプレス®・ビジネス・ゴールド・カード」は、メタル製で高級感のある法人カードです。

基本ポイント還元率は1.0%と、法人カードの中でも高水準。カードを発行すると、有料オプションサービスの「メンバーシップ・リワード・プラス」に自動で登録され、貯まったポイントの有効期限が無期限になります。また、対象加盟店での利用では、ポイント還元率が最大3.0%にアップし、効率よくポイントを貯められます。

メンバーシップ・リワード・プラスに入会すると、マイルへの移行レートもアップします。

ANAのマイルへの移行レートがもっとも高く、1000ポイント=1000マイルで交換できます(マイル還元率1.0%)。ただし、ANAマイルへの移行は、年間4万マイルが上限となる点に注意が必要です。

マイル移行レート

| メンバーシップ・リワード・プラス | 登録済み | 未登録 |

|---|---|---|

| ANAのマイル | 1000ポイント→1000マイル | 2000ポイント→1000マイル |

| JALのマイル | 2500ポイント→1000マイル | 3000ポイント→1000マイル |

| その他航空会社のマイル | 1250ポイント→1000マイル | 2000ポイント→1000マイル |

※ メンバーシップ・リワード・プラスは年間参加費3300円(税込)、2年目以降は自動更新

メンバーシップ・リワード・プラスは解約することも可能ですが、利用額が大きければ、参加費分は貯まったポイントでもとが取れるので、登録したままの方がお得でしょう。

そのほか、対象レストランで1名分のコース料金が無料になるダイニング特典や、国内外14の空港ラウンジ(2026年2月時点)を本人と同伴者1名まで無料で利用できる特典など、ビジネス向けサービスも充実しています。

さらに、「ビジネス・マッチング」では会員コミュニティ内で経営者や個人事業主と直接商談が可能。案件の公開に条件が合えば、新規受注につなげることもできます。

年会費は4万9500円(税込)と高めですが、ポイントやマイルの貯まりやすさ、付帯特典の充実度を重視する方には魅力的な1枚です。ただし、利用額が少ない方や出張や会食の機会が少ない場合は、年会費に見合うメリットを得にくい点には注意が必要です。

アメリカン・エキスプレス®・ビジネス・ゴールド・カードの基本情報

| 年会費 | 4万9500円 |

|---|---|

| ポイント還元率 | 1.0% |

| 追加カード | 年会費 ・付帯特典あり:1万3200円 ・付帯特典なし:無料(※1) 発行可能枚数:99枚(※2) |

| ETCカード | 年会費:無料 発行可能枚数:20枚 |

| 申し込み条件 | 20歳以上 法人の代表者または個人事業主 |

| 申し込み必要書類 | 本人確認書類 |

| 国際ブランド |  |

| 利用限度額 | 一律上限なし |

| 発行スピード | 1~3週間程度 |

| 国内旅行傷害保険 | 最高5000万円(利用付帯) |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| ショッピング保険 | 年間最高500万円(※3) |

| 連携会計ソフト | freee会計 弥生会計 |

| マイル還元率(※4) | ANAマイル:1.0% JALマイル:0.4% スカイマイル:0.8% |

| 締め日・支払日 | 利用者により異なる |

| 引き落とし口座 | 「法人名義申し込み」の場合は法人口座 「個人名義申し込み」の場合は個人口座 |

※ 価格は全て税込

※1 無料の追加カードは判定期間内に利用がない場合、管理手数料3300円(税込)が発生

※2 付帯特典ありの追加カードのみ、1枚までメタル製のカードを発行可能

※3 一部対象とならない商品あり

※4 「メンバーシップ・リワード・プラス」に登録の場合(参加費用:3300円(税込)/年間・自動更新)

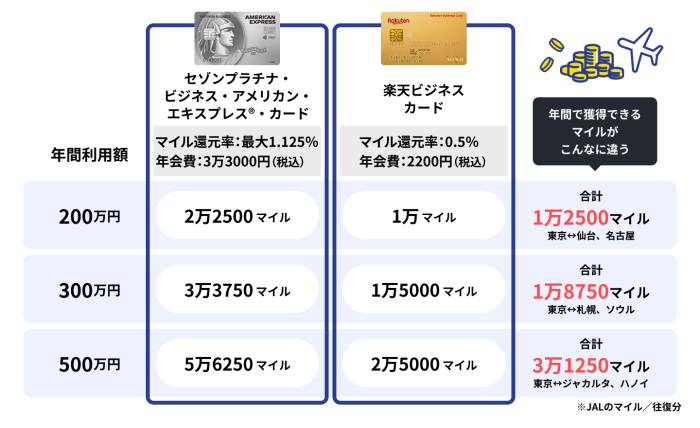

JALマイルを貯めたいならこのカード セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

メリット

- ・JALのマイルを効率的に貯めて、出張費の削減につながる

- ・コンシェルジュサービスを利用し、ホテルや航空券を手配する手間を減らせる

デメリット

- ・JALのマイルを自動で貯めるには、「SAISON MILE CLUB」(有料)への登録が必要

- ・ANAのマイルは「SAISON MILE CLUB」に対応していない

専門家のおすすめポイント

「セゾンプラチナ・ビジネスカード」は付帯サービスが充実しており、ビジネスライフを強力にサポートしてくれます。コンシェルジュデスクがTenライフスタイルグループに変更され、使い勝手がさらに向上しました。さらに、JALのマイルの還元率は最大1.125%と高く、2000円以上の利用でマイルとポイントを同時に貯められるので、出張の機会の多い個人事業主やフリーランスの方におすすめです。

クレジットカードの達人

菊地 崇仁さん

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」は、JALのマイルを貯めたい方におすすめのカードです。年会費は3万3000円(税込)ですが、初年度は無料で利用できます。

通常は、1000円(税込)につき永久不滅ポイントが1ポイント(最大5円相当)付与されます。貯まったポイントはマイルへ移行でき、交換レートは以下の通りです。

- ANAのマイル:200ポイント=600マイル

- JALのマイル:200ポイント=500マイル

一見すると、ANAのマイルの方が貯まりやすそうに見えますが、年会費5500円(税込)の有料サービス「SAISON MILE CLUB」に登録することで、JALのマイルを効率よく貯めることが可能です。 SAISON MILE CLUBに登録すると、1000円(税込)の利用につきJALマイルが10マイル自動で付与されるようになり、さらに2000円(税込)ごとに永久不滅ポイントが1ポイント貯まります。この追加ポイントもJALのマイルに交換することで、マイル還元率は最大1.125%までアップします。

貯めたマイルは特典航空券などに交換できるため、出張時の交通費削減につなげることも可能です。

また、24時間対応のコンシェルジュサービスが付帯しているため、面倒な航空券やホテルの手配を依頼できるのも魅力です。そのほか、サイバーインシデントや情報漏洩時に備えられる「サイバー保険」や、法人向けの弁護士サービスを優待料金で利用できる「リーガルプロテクト」も付帯しています。

注意点として、SAISON MILE CLUBにANAのマイルが対応していないこと、また追加カードは1枚につき3300円(税込)の年会費がかかる点は、あらかじめ把握しておきましょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードの基本情報

| 年会費 | 3万3000円(初年度無料) |

|---|---|

| ポイント還元率 | 0.5〜1.0% |

| 追加カード | 年会費:3300円 発行可能枚数:9枚(※1) |

| ETCカード | 年会費:無料 発行可能枚数:5枚 |

| 申し込み条件 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有する連絡可能な方(学生、未成年を除く) |

| 申し込み必要書類 | 代表の本人確認書類(決算書・登記簿謄本は不要) |

| 国際ブランド |  |

| 利用限度額 | 一律上限なし |

| 発行スピード | 最短3営業日 |

| 国内旅行傷害保険 | 最高5000万円(自動付帯) |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| ショッピング保険 | 年間最高300万円 |

| 連携会計ソフト | freee会計 |

| マイル還元率 | 最大1.125%(JALのマイル) |

| 締め日・支払日 | 10日締め翌月4日払い(※2) |

| 引き落とし口座 | 個人名義口座、法人名義口座(※3) |

※ 価格は全て税込

※1 追加カード年会費3300円(税込)

※2 4日が金融機関の休業日の場合、その翌営業日

※3 個人契約カードのため、カード名義・審査は個人となるが、代表者名併記の法人口座を設定可能

ANAマイルが効率的に貯まる高コスパカード ANA JCB法人カード

メリット

- ・ANAのマイルを効率的に貯め、航空券などに交換することで出張費を抑えられる

- ・スターアライアンス加盟航空会社でもフライトマイルを貯められる

デメリット

- ・利用限度額が低いため、高額な決済には不向き

- ・空港ラウンジ特典や国内旅行傷害保険が付帯していない

専門家のおすすめポイント

ANAカード〈法人用〉で獲得したポイントをマイルに交換できるのはJCBかダイナースクラブのみ(VISA、MastercardはNG)。カードの継続で毎年1000マイルのボーナスマイルがプレゼントされ、フライトマイルも10%のボーナスマイルを獲得できます。年会費も比較的安く、ANAマイルが貯められる法人カードを保有したい場合におすすめです。

クレジットカードの達人

菊地 崇仁さん

現在実施中のお得なキャンペーン

- 新規入会で1000マイルプレゼント

「ANA JCB法人カード」は、初年度の年会費が無料です。追加カードは1枚につき年会費825円(税込)がかかりますが、こちらも初年度は無料で利用できます。

基本ポイント還元率は0.5%で、200円(税込)につきJ-POINTが1ポイント付与されます。さらに、利用額50万円ごとにボーナスポイントが500ポイント付与されるため、年間50万円以上利用する場合は実質還元率が向上します。

貯まったJ-POINTは1ポイント=0.6マイルで、ANAのマイルへ移行可能です(実質マイル還元率0.3%)。ANAマイルを効率よく貯めたい場合は、年会費5500円(税込)の有料のマイル移行サービスに登録すると、1ポイント=2マイルで交換が可能(※)。ANAのマイル還元率は1.0%にアップします。

※ ボーナスポイントは、1ポイント=0.6マイルでの移行となる

さらに、ANAグループ会社やスターアライアンス加盟航空会社の便に搭乗すると、フライトマイルも貯まります。入会時と継続時には、ボーナスマイルとして1000マイルがプレゼントされるため、ANAのマイルをザクザク貯めることができます。

そのほか、海外旅行傷害保険は最高1000万円まで自動付帯。加えて、ANA国内線・国際線の機内販売や、ANAグループ空港内の免税店で10%割引になるなど、ANAユーザーにうれしい特典も利用できます。

一方で、利用限度額が10〜100万円と、他の法人カードと比べるとやや低めです。空港ラウンジ特典や国内旅行傷害保険が付帯していないので、出張頻度が高い方は物足りなさを感じる可能性があります。

ANA JCB法人カードの基本情報

| 年会費 | 2475円(初年度無料) |

|---|---|

| ポイント還元率 | 0.5% |

| 追加カード | 年会費:825円(初年度無料) 発行可能枚数:無制限 |

| ETCカード | 年会費:無料 |

| 申し込み条件 | 法人または個人事業主(カード使用者は18歳以上が対象) |

| 申し込み必要書類 | 法人:法人と代表者の本人確認書類 個人事業主:代表者の本人確認書類 |

| 国際ブランド |  |

| 利用限度額 | 10~100万円 |

| 発行スピード | 公式サイトを参照 |

| 国内旅行傷害保険 | ー |

| 海外旅行傷害保険 | 最高1000万円(自動付帯) |

| ショッピング保険 | 最高100万円(海外) |

| 連携会計ソフト | freee会計、弥生会計、ソリマチ会計 |

| マイル還元率 | 1.0%(ANAマイル)(※3) |

| 締め日・支払日 | 公式サイトを参照 |

| 引き落とし口座 | 法人名義口座 |

※ 価格は全て税込

※1 マイル還元率

※2 追加カード年会費825円(税込)

※3 マイル移行手数料5500円(年間/税込)

トップクラスのポイント還元率を誇る、高ステータス金製カード 法人ラグジュアリーカード・ゴールド

メリット

- ・公共料金や税金の支払いでもポイント還元率が変わらず、効率よく貯められる

- ・会員コミュニティを活用し、販路拡大や取引先の開拓につなげられる

デメリット

- ・年会費が高額なので、出張や会食が少ないと割高になりやすい

- ・会食や出張の機会が少ないと、特典を使いきれない

専門家のおすすめポイント

「法人ラグジュアリーカード・ゴールド」を保有していると、「LCマーケットプレイス」に入会でき、ラグジュアリーカードの全会員向けに自社商品やサービスを無料で宣伝できます。中小企業のオーナーにとって新しい顧客獲得や販路拡大につながるチャンスです。

クレジットカードの達人

菊地 崇仁さん

「法人ラグジュアリーカード・ゴールド」は、Mastercard最上位ランクであるワールドエリートに位置づけられる法人カードです。カード本体は24金コーティングの金属製。重量感のある仕様で、一般的なプラスチックカードとは異なる質感が特徴です。ポイントの貯まりやすさだけではなく、ステータス性やデザイン性も重視したい方におすすめの1枚です。

ポイント還元率は1.5%と法人カードの中でも高水準。200円につき3ポイント付与されます。公共料金や税金の支払いだと還元率が落ちるカードが多いなか、本カードは変わらず1.5%還元のため、ポイントを効率よく貯められます。

以下は、年会費無料でポイント還元率が0.5%の法人カードと、年間獲得ポイントをシミュレーション比較したものです。

年間獲得ポイントの比較

| 年間利用額 | 年会費無料の法人カード (還元率0.5%) |

法人ラグジュアリー・ゴールド (還元率1.5%) |

差額 |

|---|---|---|---|

| 500万円 | 2万5000ポイント | 7万5000ポイント | 5万ポイント |

| 1000万円 | 5万ポイント | 15万ポイント | 10万ポイント |

| 2000万円 | 10万ポイント | 30万ポイント | 20万ポイント |

| 3000万円 | 15万ポイント | 45万ポイント | 30万ポイント |

| 4000万円 | 20万ポイント | 60万ポイント | 40万ポイント |

| 5000万円 | 25万ポイント | 75万ポイント | 50万ポイント |

※ 価格は全て税込み

年会費は22万円(税込)と高額ですが、年間約1500万円利用すれば、獲得ポイントは約22万5000円相当となり、年会費相当分をポイントでカバーできます。

例えば、年間3000万円利用した場合、45万ポイントを獲得できます。ここから年会費相当の22万ポイントを差し引いても実質23万ポイントとなり、還元率0.5%の法人カード(15万ポイント)を大きく上回ります。利用額が大きいほど、実質的なメリットは大きくなります。

貯まったポイントは、JAL、ANA、ユナイテッド航空のマイルに、1ポイント=0.6マイルで上限なく交換可能です。実質のマイル還元率は0.9%となり、法人カードの中でも高水準。ポイントだけではなく、マイルを貯めたい方にも適しています。

ビジネス特典も充実しています。「ラグジュアリーダイニング by LC」では、対象レストランで所定のコースを予約すると、人数に応じて最大3名分が無料になります。さらに、世界1700ヵ所以上の空港ラウンジを無料で利用できる「プライオリティ・パス」の最上位プランであるプレステージが付帯。コンシェルジュサービスも電話やLINEで利用でき、ホテルや航空券などの手配も依頼できます。

法人ラグジュアリーカード・ゴールドの基本情報

| 年会費 | 22万円 |

|---|---|

| ポイント還元率 | 1.5% |

| 追加カード | 年会費:5万5000円 発行可能枚数:4枚 |

| ETCカード | 年会費:無料 |

| 申し込み条件 | 法人代表者または個人事業主 |

| 申し込み必要書類 | 本人確認書類 |

| 国際ブランド | |

| 利用限度額 | 一律制限なし |

| 発行スピード | 最短5営業日 |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| 海外旅行傷害保険 | 最高1億2000万円(自動付帯)(※2) |

| ショッピング保険 | 年間最高300万円 |

| 連携会計ソフト | 弥生会計、マネーフォワード |

| マイル還元率 | 0.9% |

| 締め日・支払日 | 5日締め当月27日払い |

| 引き落とし口座 | 個人名義口座、法人名義口座 |

※ 価格は全て税込

※1 追加カード年会費5万5000円(税込)

※2 家族は最高1000万円

カード一覧へ戻る

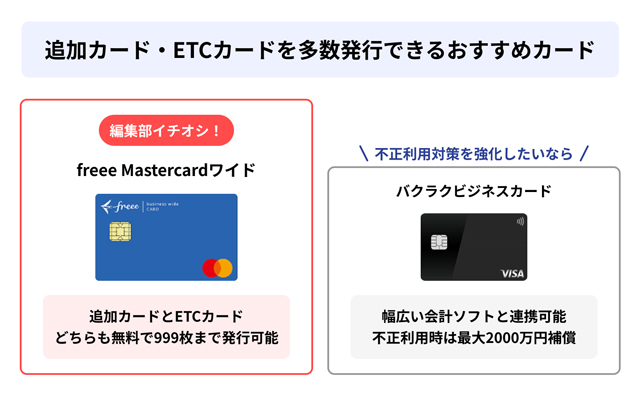

追加カードやETCカードが複数枚欲しい

従業員用の追加カードやETCカードを多数発行し、経理業務の効率化を図りたい個人事業主・中小企業におすすめのカードを厳選しました。

紹介する2枚はいずれも、リアルカードとバーチャルカードのどちらも多数発行可能です。カードを使う従業員が増えた場合にも柔軟に対応できます。さらに、freee Mastercardワイドは、ETCカードも無料で多数発行可能で、社用車を多く保有する企業にも適しています。

追加カードを多数発行可能。従業員の増加にも柔軟に対応できる freee Mastercardワイド

メリット

- ・追加カードが無料で発行できるので、従業員や社用車が増えてもコストが抑えられる

- ・特典のクーポンを活用すれば、備品の購入費用などを削減できる

デメリット

- ・決済で使っても、ポイントやマイルが貯まらない

- ・freee以外の会計ソフトは連携に手間がかかる場合がある

専門家のおすすめポイント

freeeカードはfreee株式会社とクレジットカード会社とが共同開発した法人カードで、「freee Mastercard」と「freee VISAカード」、AMEXブランドの「freee セゾンプラチナビジネスカード」の3種類のラインナップがあります。今回選出した「freee Mastercard」はライフカードとの共同開発なので、「ライフカードビジネス特典」に加えて、会計ソフトの優待サービスや無料士業問い合わせなどのfreeeオリジナル特典が付いています。

クレジットカードの達人

菊地 崇仁さん

「freee Mastercardワイド」は、利用限度額が200万円以内であれば決算書の提出が不要で、本人確認書類のみで申し込みが可能です。設立間もない法人や、事業所得がまだ多くない個人事業主でも申し込みやすい点が特徴です。

従業員用の追加カードとETCカードは最大999枚まで年会費無料で発行できます。従業員数が多い企業や、社用車を複数台所有する場合に適したカードです。

追加カードは、リアルカードとバーチャルカードから選択が可能。他の法人カードではリアルカードを追加発行する場合に手数料がかかるケースもありますが、freee Mastercardワイドは無料で発行できます。枚数が増えても維持コストを抑えられるのが強みです。バーチャルカードは即時発行できるため、オンライン決済用としてすぐに利用したい場合にも便利です。

経理業務をサポートする特典も付帯しています。所定の税理士・社労士・弁護士への無料相談(各1回)のほか、freee会計で利用できる2000円分のディスカウントクーポン、事業者向け通販サイト「モノタロウ」の10%割引クーポン、オフィス家具通販サイト「Kagg.jp」の優待などが利用可能です。備品購入費の削減にもつながります。

一方で、ポイント還元サービスは付帯していません。また、freee会計とはAPI連携が可能ですが、それ以外の会計ソフトを利用している場合は、カード利用明細をCSVファイルでダウンロードし、会計ソフトへ取り込む作業が必要になる場合があります。

freee Mastercardワイドの基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | なし |

| 追加カード | 年会費:無料 発行可能枚数:999枚 |

| ETCカード | 年会費:無料 発行可能枚数:999枚 |

| 申し込み条件 | 法人代表者・個人事業主 |

| 申し込み必要書類 | 法人の場合:登記事項証明書・代表者の本人確認資料 個人事業主の場合:事業主の本人確認資料 |

| 国際ブランド | |

| 利用限度額 | 30~1000万円(1000万円以上も申し込み可) |

| 発行スピード | 約2週間 |

| 国内旅行傷害保険 | ー |

| 海外旅行傷害保険 | ー |

| ショッピング保険 | ー |

| 連携会計ソフト | freee会計 |

| マイル還元率 | ー |

| 締め日・支払日 | 5日締め・当月27日払い 5日締め・翌月3日払い |

| 引き落とし口座 | 法人名義口座または個人名義口座 |

※ 価格は全て税込

※1 追加カードは年会費無料

AIが経理業務の効率化をサポート。不正利用防止機能も充実 バクラクビジネスカード

メリット

- ・AIが照合や仕訳をサポートしてくれるため、経理業務の負担軽減につながる

- ・カードごとに決済先や利用額などを設定し、不正利用を対策できる

デメリット

- ・個人事業主やフリーランスは申し込めない

- ・ETCカードを発行できないため、社用車がある企業には向かない

専門家のおすすめポイント

「バクラクビジネスカード」は、バーチャルカードだけではなく、リアルカードも無制限で発行することが可能です。カードごとに、支払い先、利用限度額、利用期間、通貨を設定できるので、不正利用のリスクを減らすことができます。年会費が無料で利用限度額が高いのもうれしいポイントです。

クレジットカードの達人

菊地 崇仁さん

「バクラクビジネスカード」は年会費が無料で発行でき、入会後1年間は決済金額の総額から常時1.5%キャッシュバックを受けられます。キャッシュバック分は、決済金額の総額から自動的に差し引かれて請求される仕組みです。

リアルカードとバーチャルカード、どちらも無制限で発行できます。部署やチームごとに使い分けることが可能なので、従業員の移動や入退社のたびにカードを再発行する手間がかかりません。ただし、リアルカードは1枚あたり1540円(税込)の発行手数料がかかります。

専用のアプリから従業員が領収書を撮影してアップロードすると、AIが自動でカード明細と照合してくれます。過去データをもとにした自動仕訳や、インボイス制度の登録番号の自動判定、税区分入力のサポート機能も備えており、経理業務の大幅な効率化が期待できます。

また、セキュリティ面も強化されているのも注目ポイントです。カードごとに支払い先や利用限度額、利用期間、通過を設定できるほか、不正利用が多い取引先を自動的に決済できなくする「安心利用設定機能」を搭載。不正利用の被害にあった場合は、最大2000万円まで補償されます。不正対策を重視する企業に適しています。

注意点として、個人事業主・フリーランスは申し込みできません。また、ETCカードは発行できないため、社用車を所有する企業には向きません。

バクラクビジネスカードの基本情報

| 年会費 | 無料 |

|---|---|

| キャッシュバック還元率 | 1.0%(※1) |

| 追加カード | 年会費:無料(※2) 枚数:無制限 |

| ETCカード | — |

| 申し込み条件 | 法人の代表者 |

| 申し込み必要書類 | 履歴事項全部証明書または現在事項全部証明書 代表者もしくは取引担当者の本人確認書類 |

| 国際ブランド |  |

| 利用限度額 | 公式サイトを参照 |

| 発行スピード | 最短5営業日(バーチャルカードは即時発行) |

| 国内旅行傷害保険 | ー |

| 海外旅行傷害保険 | 3000万円(利用付帯) |

| ショッピング保険 | ー |

| 連携会計ソフト | freee会計・マネーフォワード・弥生会計・PCAクラウド会計・勘定奉行・FX4クラウド・OBIC7・JDL IBEX会計・SMILE |

| マイル還元率 | — |

| 締め日・支払日 | 銀行振込:翌月15日払い 口座振替:翌月8日、20日払い |

| 引き落とし口座 | 公式サイトを参照 |

※ 価格は全て税込

※1 決済金額の総額からキャッシュバック分を差し引いた金額が請求される

※2 リアルカードは1枚あたり発行手数料1540円が発生

カード一覧へ戻る

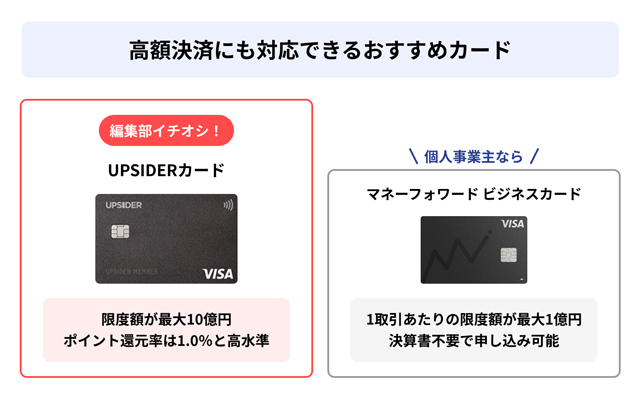

高額な決済に対応できるカードが欲しい

高額な仕入れや広告費、設備投資など、まとまった支払いが発生する個人事業主・中小企業に向けて、高額決済に対応できるカードをピックアップしました。

利用限度額が最大1億円以上のカードをピックアップしており、成長フェーズの事業にも対応しやすい点が特徴です。

限度額最大10億円。創業1年目でも申し込める UPSIDERカード

.jpg)

メリット

- ・利用限度額が高く、将来的な事業拡大にも対応しやすい

- ・創業まもない企業でも、高額な利用限度額に設定できる可能性がある

デメリット

- ・個人事業主やフリーランスは申し込めない

- ・旅行保険や空港ラウンジ利用などの付帯特典は付帯していない

専門家のおすすめポイント

「UPSIDERカード」は、年会費や月額基本料は完全無料。追加カードを無制限で発行でき、還元率1.0%以上でポイントが貯まります。事前入金(デポジット)することで、10億円の支払いにも対応するため、規模の大きな企業はもちろんのこと、十分な与信枠が得られないスタートアップ企業に人気があります。

クレジットカードの達人

菊地 崇仁さん

現在実施中のお得なキャンペーン

- 新規入会&条件達成で最大2万円分のUPSIDERポイントプレゼント

「UPSIDERカード」は、広告費や仕入れなど高額決済を行う企業に適したカードです。独自の与信モデルを採用しており、利用限度額が最大10億円と高額なのが特徴です。年会費は無料で、限度額が1億円を超えるカードは多くありません。決算書の提出が不要で創業1年目の企業でも申し込みが可能な点も特徴です。

基本のポイント還元率は1.0%と、法人カードとしては高めです。さらに、Google広告とYahoo!広告などの対象サービスでは、月間の決済額に応じて最大1.5%までポイント還元率が引き上げられます。決済額が大きいほど効率的にポイントも貯められます。

貯まったポイントは、カードの請求額から自動で差し引かれるため、ポイントの使い道に迷うこともありません。

広告費の決済額とポイント還元率

| 月次決済額 | Google広告、Yahoo!広告 |

|---|---|

| 5000万円以上 | 1.5% |

| 3000万円以上 | 1.2% |

| 3000万円未満 | 1.0% |

追加カードは、リアルカードとバーチャルカードともに無制限で発行可能で、年会費や発行手数料もかかりません。カードごとに、利用先や利用金額、利用期間などを細かく設定できるため、支出管理をしやすく、不正利用の防止にもつながります。また、紛失や盗難、カード情報の流出などにより不正利用が発生した場合は、最大2000万円まで補償されます。

注意点としては、個人事業主やフリーランスは申し込みの対象外であること、ETCカードを発行できないこと、旅行傷害保険やショッピング保険、空港のラウンジ利用などのサービスが付帯していないことがあげられます。

UPSIDERカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0~1.5%(※1) |

| 追加カード | 年会費:無料 発行可能枚数:リアルカード、バーチャルカード共に無制限 |

| ETCカード | ― |

| 申し込み条件 | 法人の代表者 |

| 申し込み必要書類 | 公式サイトを参照 |

| 国際ブランド |  |

| 利用限度額 | 最大10億円 |

| 発行スピード | 後払いプラン:最短数営業日 保証金プラン:最短1営業日(※2) |

| 国内旅行傷害保険 | ― |

| 海外旅行傷害保険 | ― |

| ショッピング保険 | ― |

| マイル還元率 | ― |

| 連携会計ソフト | freee会計、マネーフォワードなど |

| 締め日・支払日 | 月末締め、翌月20日払い(※3) |

| 引き落とし口座 | 公式サイトを参照 |

※ 価格は全て税込

※1 Google広告、Yahoo!広告の、一定の決済額以上の利用で最大1.5%還元

※2 「保証金プラン」は事前に入金した金額が利用可能額となるため、銀行口座の連携や審査が不要

※3 銀行振込の場合は翌月15日払い

高額決済の多い個人事業主にもおすすめ マネーフォワード ビジネスカード

メリット

- ・個人事業主でも発行でき、高額決済にも対応しやすい

- ・カードごとに細かく限度額を設定できるので、不正利用防止にもつなげられる

デメリット

- ・ETCカードや追加のリアルカードは発行手数料がかかる

- ・ダイニング特典や空港ラウンジ特典などは付帯していない

「マネーフォワード ビジネスカード」は、独自の与信ロジックを採用しており、決算書の提出が不要で、個人事業主でも申し込むことができます。年会費が無料(※1)で、限度額は1取引あたり最大1億円に設定されています。

ポイント還元率は1.0%と比較的高く、マネーフォワード関連サービスの支払いでは3.0%にアップします。

追加カードは、リアルカードとバーチャルカードから選択可能。リアルカードは1枚につき990円(税込)の発行手数料が発生しますが、バーチャルカードは無料で枚数制限がありません。従業員や部署ごとに発行することで、立替精算が不要になり、経理業務の効率化が図れます。

カードごとに、1回・1日・1ヶ月単位で利用限度額を設定できるのも特徴です。カードの発行や停止の手続きはWeb上で完結するため、紛失・盗難時の対応もしやすく、不正利用リスクを抑えられます。

また、2025年の秋から、ETCカードの取り扱いが開始されています。発行手数料が990円(税込)で、個人事業主は1枚、法人は複数枚発行が可能です。管理画面上から追加発行・解約の手続きが可能。1枚のETCカードに複数利用者を登録でき、社内や部署内で共有することが可能です。

マネーフォワード ビジネスカードの基本情報

| 年会費 | 無料(※1) |

|---|---|

| ポイント還元率 | 1.0% |

| 追加カード | 年会費:無料 枚数:無制限 |

| ETCカード | — |

| 申し込み条件 | 法人の代表者または個人事業主 |

| 申し込み必要書類 | 本人確認書類 |

| 国際ブランド |  |

| 利用限度額 | 公式サイトを参照 |

| 発行スピード | 2週間程度 |

| 国内旅行傷害保険 | ー |

| 海外旅行傷害保険 | ー |

| ショッピング保険 | ー |

| 連携会計ソフト | マネーフォワード |

| マイル還元率 | — |

| 締め日・支払日 | 月末締め、翌月20日払い |

| 引き落とし口座 | 公式サイトを参照 |

※ 価格は全て税込

※1 1年間利用がなかった場合は、翌年に年会費が1100円(税込)発生

カード一覧へ戻る

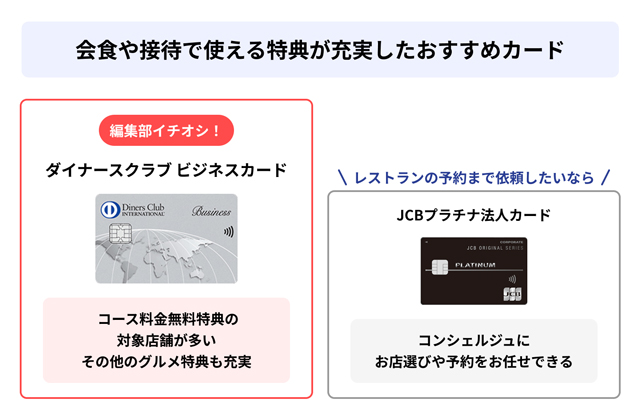

会食や接待で活用できるカードが欲しい

取引先との会食や接待の機会が多い個人事業主・中小企業におすすめの、会食シーンで活用しやすい特典が充実した法人カードを厳選しました。

人気レストランのコース料金が無料になる特典が付帯していることに加え、対象店舗数が豊富で、実際の接待や会食で利用しやすいかどうかを重視してピックアップしました。

全国の一流レストランが対象の豪華ダイニング特典が付帯 ダイナースクラブ ビジネスカード

メリット

- ・全国の一流レストランで、プレミアムな特典が受けられる

- ・レストランのバリエーションが豊富で、シーンに合わせて使い分けやすい

デメリット

- ・JALのマイル還元率は高くない

- ・追加カードは3枚目以降から年会費が発生する

専門家のおすすめポイント

通常還元率は100円につき1ポイントの1.0%ですが、コンパニオンカードは200円につき1ポイント。貯まるポイントは合算して利用可能です。また、ビジネスカード以外のダイナースクラブカードを保有している場合も、合算してポイントを利用することができます。「ダイナースグローバルマイレージ」サービスに加入することでポイントをマイルに移行可能になります。

クレジットカードの達人

菊地 崇仁さん

現在実施中のお得なキャンペーン

- 初年度年会費無料

- 入会後3ヶ月以内に40万円以上利用で2万ポイントプレゼント

- ※期間:2026年1月5日(月)~6月30日(火)

「ダイナースクラブ ビジネスカード」は、ダイナースクラブの法人向けカードです。年会費は3万3000円(税込)かかりますが、接待や会食に活用できる特典が充実しています。

代表的なグルメ特典「エグゼクティブ ダイニング」では、対象のレストランで所定のコース料理を2名以上で予約すると、1名分が無料になります。さらに、グループ特別プランの対象店では、6名以上の予約で2名分が無料で利用できます。

カジュアルなダイニングから高級レストランまで、和洋中幅広くラインナップされており、他カードと比べても対象店舗数が充実していて、シーンに合わせて選びやすいのが特徴です。

2026年4月以降にはサービスが拡充され、エグゼクティブ ダイニングの対象にハワイ、シンガポール、台湾のレストランが追加される予定です。あわせて同月より、レストラン利用金額に応じて年間2回まで最大20%のキャッシュバックが受けられる新サービスも開始される予定となっています。接待や会食で活用することで、取引先との関係構築にも役立てられるでしょう。

ポイントは、100円の利用につき1ポイントが付与され、有効期限がありません。年間参加費6600円(税込)に登録すると、貯まったポイントをマイルに移行できます。JALやANAを含む6社のマイルに交換でき、中でもANAのマイルへの交換がもっともレートが高く、1000ポイント=1000マイル(マイル還元率1.0%)で交換可能です。

Mastercardのコンパニオンカードを無料で発行できるため、ダイナースに対応していない店舗でも利用できます。コンパニオンカードで貯めたポイントも、ダイナースクラブ ビジネスカードと合算できます。

その他、法律や税務の相談ができる「ビジネス・オファー」、国内外1700ヵ所以上の空港で利用できる「空港ラウンジサービス」など、ビジネスに役立つ特典がそろっています。

ダイナースクラブ ビジネスカードの基本情報

| 年会費 | 通常3万3000円 |

|---|---|

| ポイント還元率 | 1.0% |

| 追加カード | 年会費:無料 発行可能枚数:4枚(※1) |

| ETCカード | 年会費:無料 発行可能枚数:5枚 |

| 申し込み条件 | 当社所定の基準を満たす方で法人、団体等の代表者・役員または個人事業主 |

| 申し込み必要書類 | 本人確認書類 |

| 国際ブランド |  |

| 利用限度額 | 一律の制限なし |

| 発行スピード | 通常2~3週間 |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| 海外旅行傷害保険 | 最高1億円(一部自動付帯) |

| ショッピング保険 | 年間500万円限度 |

| 連携会計ソフト | freee会計 |

| マイル還元率 | 1.0%(ANAマイル) 0.4%(JALマイル) |

| 締め日・支払日 | 15日締め翌月10日払い |

| 引き落とし口座 | 法人口座または個人口座 |

※ 価格は全て税込

※1 追加カードは2枚目まで無料で発行可能。3枚目以降は年間5500円(税込)のカード維持手数料が発生

コンシェルジュがレストラン選びや予約を代行してくれる JCBプラチナ法人カード

メリット

- ・1000店舗以上の店舗で使える特典が付帯し、会食での選択肢が豊富

- ・コンシェルジュサービスを活用し、会食のお店選びや予約の負担をなくせる

デメリット

- ・コース料金無料の対象店舗数が、他のプラチナカードと比べて少なめ

- ・基本ポイント還元率はあまり高くない

現在実施中のお得なキャンペーン

- 【Web限定】新規入会&利用で最大6万円相当プレゼント!

- ※ 入会期間:2025年10月1日(水)〜2026年4月30日(木)

- ※ 還元率は交換商品により異なる

会食や接待の機会が多い企業にとって、「店選び」と「予約」は意外と負担の大きい業務です。「JCBプラチナ法人カード」は、そうした手間を軽減しながら、会食の質を高められる特典が充実しています。

ダイニング特典の「グルメ・ベネフィット」では、対象のレストランで所定のコースを2名以上で予約すると1名分の料金が無料になります。和洋中をはじめ、フレンチやイタリアンなど幅広いジャンルのレストランがラインナップされています。

さらに、2025年春にスタートした新グルメサービス「JCB スター・ダイニング by OMAKASE」では、予約困難な人気店舗やミシュランガイド掲載店を含む、約1000店舗が対象。優待価格で利用できる場合もあり、貸切イベントや特別プランなども開催されています。重要な接待や特別な会食にも活用しやすいサービスです。

コンシェルジュサービスも付帯しており、人数や予算、エリア、好みを伝えるだけで最適なお店の提案から予約まで任せられます。急な会食のお店選びにも対応しやすく、担当者の負担軽減につながるでしょう。

また、世界4000軒以上のラグジュアリーホテルが即時予約できる会員制予約アプリ「HoteLux」のエリート会員資格が無料で付与されるのも魅力です。客室アップグレードや朝食無料、アーリーチェックイン、レイトチェックアウトなどの特典が利用できるほか、プラチナ会員は2万円分のホテルクーポンが付与されます。

ポイントは200円につき1ポイント(J-POINT)付与され、基本還元率は0.5%です。利用額に応じて50万円ごとにボーナスポイントが加算され、年間300万円以上利用する場合には実質1.0%相当まで還元率が引き上げられます。

JCBプラチナ法人カードの基本情報

| 年会費 | 3万3000円 |

|---|---|

| ポイント還元率 | 0.5% |

| 追加カード | 年会費:6600円 発行可能枚数:複数枚 |

| ETCカード | 年会費:無料 |

| 申し込み条件 | 法人または個人事業主(カード使用者は18歳以上が対象) |

| 申し込み必要書類 | 本人確認書類 |

| 国際ブランド |  |

| 利用限度額 | 150万円〜 |

| 発行スピード | 2〜3週間 |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| ショッピング保険 | 最高500万円(1事故につき自己負担額3000円) |

| 連携会計ソフト | 弥生会計、freee会計、ソリマチ会計 |

| マイル還元率 | — |

| 締め日・支払日 | 15日締め翌月10日払い |

| 引き落とし口座 | 法人口座、個人口座、屋号付口座 |

※ 価格は全て税込

カード一覧へ戻る

ホテルや空港ラウンジを快適に利用したい

出張や移動の機会が多い個人事業主・中小企業にとって、ホテルや空港ラウンジの特典が利用できるかどうかは、カード選びの重要なポイントです。

会員限定のラウンジサービスやVIPホテル優待が付帯するカードを厳選しました。どちらも、移動時間や滞在時間をより快適に過ごせる特典が充実しています。

国内外一流ホテルの優待サービスが魅力 法人ラグジュアリーカード・ブラック

メリット

- ・人気の高級ホテルが優待利用でき、出張をより快適に過ごせる

- ・会員限定コミュニティを活用し、人脈の拡大やビジネスチャンスにつなげられる

デメリット

- ・年会費が高額なので、出張や会食が少ないと割高になりやすい

- ・ポイントやマイルの還元率が、ゴールドカードより低い

「法人ラグジュアリーカード・ブラック」は、出張や移動を快適にサポートしてくれるVIP特典が充実しています。

マリオット、ヒルトン、ハイアット、IHGなど、世界4000軒以上のラグジュアリーホテルを予約できる会員制アプリ「HoteLux」の最上位会員ステータス「エリートプラス」に無料で登録可能です。優待料金での宿泊や客室アップグレード、朝食無料、アーリーチェックイン、レイトチェックアウト、最大200ドル相当のホテルクレジットなど、1滞在あたり平均7万円相当の優待特典を利用可能です。

そのほか、全国の東急ホテルズの会員サービスに加え、「I Prefer Hotel Rewards」や「INVITED」など、世界一流ホテルが加盟するロイヤリティ・プログラムの上級会員資格も付帯し、ホテル関連特典が充実しています。

宿泊予約サイトの「Agoda」では最大15%OFFで利用でき、国内出張時の宿泊コストを抑えることも可能です。

世界1800以上の空港ラウンジを無料で利用できる「プライオリティ・パス」が付帯。加えて、カード会社連携の国内主要空港ラウンジは、同伴者1名まで無料で利用でき、フライト前の時間を快適に過ごせます。

ホテルや航空券の手配は、24時間対応のコンシェルジュサービスに依頼可能です。

また、会員限定のオンラインコミュニティ「LC Circle」や、交流イベント「ソーシャルアワー」に参加できます。なかでも「ビジネスネットワーキングソーシャルアワー」は、会員同士がビジネスでつながることを目的としたイベントで、さまざまな業種の起業家や経営者と交流できる機会です。積極的に活用すれば、人脈の拡大やビジネスチャンスにつなげることができるでしょう。

法人ラグジュアリーカード・ブラックの基本情報

| 年会費 | 11万円 |

|---|---|

| ポイント還元率 | 1.25% |

| 追加カード | 年会費:2万7500円 発行可能枚数:4枚 |

| ETCカード | 年会費:無料 |

| 申し込み条件 | 20歳以上 法人の代表者または個人事業主 |

| 申し込み必要書類 | 本人確認書類 |

| 国際ブランド | |

| 利用限度額 | 一律制限なし |

| 発行スピード | 最短5営業日 |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| 海外旅行傷害保険 | 最高1億2000万円(自動付帯) |

| ショッピング保険 | 年間最高300万円まで |

| 連携会計ソフト | マネーフォワード、弥生会計 |

| マイル還元率 | 0.75% |

| 締め日・支払日 | 5日締め当月27日払い |

| 引き落とし口座 | 屋号付き決済口座(法人口座)、個人口座 |

※ 価格は全て税込

海外ラグジュアリーホテルの優待特典が魅力 アメリカン・エキスプレス®・ビジネス・プラチナ・カード

メリット

- ・海外一流ホテルの優待プログラムが利用でき、特別な待遇が受けられる

- ・国内外の空港ラウンジ特典が多く付帯し、出張時の移動を快適にできる

デメリット

- ・年会費が高額で、特典を活用しないと割高になりやすい

- ・マイル移行の年間上限が4万マイル

専門家のおすすめポイント

アメックスは、プラチナ会員以上を対象に「プラチナ・セクレタリー・サービス」を提供しています。出張や宿泊などの手配を、まるで秘書に任せる感覚で依頼できます。さらに「ビジネス・マッチング」システムを通じて、新規案件の発注・受注の機会を得られる点も魅力です。

クレジットカードの達人

菊地 崇仁さん

現在実施中のお得なキャンペーン

- 期限内に一定金額の利用で合計26万ポイント獲得可能

- 入会後4ヶ月以内にAmazon対象サービスで合計100万円のカード利用で14万ボーナスポイント

- 入会後4ヶ月以内に合計200万円以上のカード利用で6万ボーナスポイント

- 入会後4ヶ月以内に合計400万円以上のカード利用で2万ボーナスポイント

- 合計400万円以上のカード利用で4万ポイント

高級感あふれるメタル製カードが特徴の「アメリカン・エキスプレス®・ビジネス・プラチナ・カード」は、出張や海外渡航の多い方に適した特典が充実した、ステータス性の高い法人カードです。

世界1600以上のホテルやリゾートを優待利用できる「ファイン・ホテル・アンド・リゾート」、世界700以上のホテルが対象の「ザ・ホテル・コレクション」に加え、ヒルトンやMarriott Bonvoy®などのホテルグループで上級会員資格が付与される「ホテル・メンバーシップ」も付帯。優待料金での宿泊や客室アップグレード、朝食無料、レイトチェックアウトなどのサービスが受けられます。

空港ラウンジ特典も充実しています。世界1800以上のラウンジを利用できる「プライオリティ・パス」に加え、会員限定の「センチュリオン・ラウンジ」やデルタ航空が運営する「デルタ・スカイクラブ」も利用可能です。出張時の待ち時間を快適に過ごせます。

コンシェルジュサービスも利用でき、航空券やホテルの手配を代行してくれます。さらに、手荷物無料宅配サービスや、カード更新時に国内対象ホテルで利用できる無料ペア宿泊券「フリー・ステイ・ギフト」も付帯しています。

また、ゴールドカードでは参加費が必要な「メンバーシップ・リワード・プラス」に無料で登録できるのも特徴です。マイル移行レートが向上し、対象加盟店での利用時にはポイント還元率が最大3.0%までアップします。

アメリカン・エキスプレス®・ビジネス・プラチナ・カードの基本情報

| 年会費 | 16万5000円 |

|---|---|

| ポイント還元率 | 1.0% |

| 追加カード | 年会費 ・付帯特典あり:4枚まで無料(※1) ・付帯特典なし:無料 発行可能枚数:99枚 |

| ETCカード | 年会費:無料 発行可能枚数:20枚 |

| 申し込み条件 | 20歳以上 法人の代表者または個人事業主 |

| 申し込み必要書類 | 本人確認書類 |

| 国際ブランド |  |

| 利用限度額 | 一律上限なし |

| 発行スピード | 2~3週間程度 |

| 国内旅行傷害保険 | 最高5000万円(利用付帯) |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| ショッピング保険 | 年間最高500万円(※2) |

| 連携会計ソフト | freee会計 弥生会計 |

| マイル還元率(※3) | ANAマイル:1.0% JALマイル:0.4% スカイマイル:0.8% |

| 締め日・支払日 | 利用者により異なる |

| 引き落とし口座 | 「法人名義申し込み」の場合は法人口座 「個人名義申し込み」の場合は個人口座 |

※ 価格は全て税込

※1 5枚目以降は年会費1万3200円(税込)

※2 一部対象とならない商品あり

※3 「メンバーシップ・リワード・プラス」に登録した場合(参加費用:3300円(税込)/年間・自動更新)

カード一覧へ戻る

クレカの達人が教える!最強法人カード・ビジネスカードを選ぶための5つのポイント

次に菊地さん直伝の、自社にとって最強の法人カードを選ぶためのポイントを紹介します。押さえておくべきは以下の5つです。

法人カード選びのポイント

- 年会費に注目する

- ポイント還元率やマイル還元率を比較する

- 利用限度額と発行可能枚数を確認する

- 付帯特典の充実度を見る

- 会計ソフトとの連携をチェックする

それぞれ詳しく見ていきましょう。

年会費に注目する

法人カードの年会費は、無料のものから10万円を超えるものまでさまざまです。コストを抑えるため、年会費が無料のカードを選びたいという方も多いでしょう。

ただし、年会費が永年無料で利用できる法人カードは多くありません。初年度のみ無料のものや、一定の条件を満たすことで無料になるカードもありますが、全体としては有料カードの方が選択肢は豊富です。

年会費が無料のカードと有料のカードには以下のような違いがあります。

無料カードと有料カードを持つメリット・デメリット

| 年会費 | 無料カード | 有料カード |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

法人カードの年会費は経費として計上できるため、コスト面だけで判断せず、スペックや特典が充実した有料カードを検討してみるのも一つの方法です。

また、追加カードを発行する予定がある場合、追加カードの年会費も含めたトータルコストで比較することが重要です。

ポイント還元率やマイル還元を比較する

ポイント還元率やマイル還元も、法人カード選びの重要な比較ポイントです。

法人カードは個人カードと比べて利用限度額が大きく、決済金額も高額になりやすいため、還元率の違いが実際のメリットに大きく影響します。仕入れや税金の支払いなど、まとまった金額をカードで決済する機会が多いほど、ポイントやマイルを効率的に貯めることができます。

個人カードのポイント還元率は0.5〜1.0%程度が一般的ですが、法人カードの場合はポイント還元が付帯していないものも珍しくありません。そのため、還元率の有無や水準は事前にしっかり確認しておきたいポイントです。

また、法人カードの中には、マイルが直接貯まるものや、貯まったポイントをマイルに交換できるものもあります。対応している航空会社やマイル還元率はカードごとに異なるため、出張の多さや利用する航空会社に合わせて選ぶとよいでしょう。

マイルの貯まりやすさを比較

クレジット

カードの達人

菊地 崇仁さん

還元率で選ぶとすると、まずはポイントが「貯まるか貯まらないか」を見極めることになります。ポイント還元がないカードも多いので、法人カードの場合は0.5%あれば合格といえます。

また、マイル重視なら、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」が最大1.125%の還元率を誇るなど、1.0%を超えるカードも多数あります。

利用限度額と発行可能枚数を確認する

中小企業の法人カード選びでよくある失敗として、以下の2つが挙げられます。

・利用目的に対して、カードの利用限度額が不足してしまうケース

・将来的な事業拡大や従業員の増加を見込まずに選び、カードの発行枚数が足りなくなるケース

こうしたミスマッチを避けるには、「限度額」と「発行可能枚数」に注目して絞り込んでいくのがポイントです。必要な限度額や発行可能枚数は、事業内容や会社の規模によって異なります。

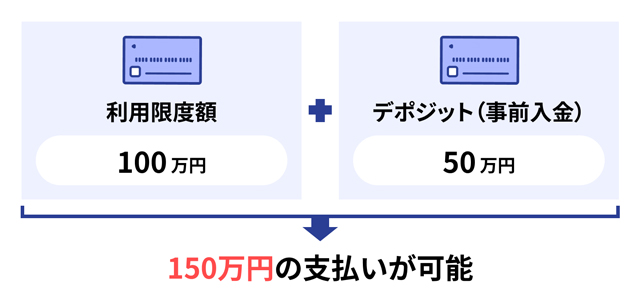

限度額については、数百万円程度で十分な企業も多いでしょう。備品購入が中心の場合は限度額の影響は比較的少ないですが、仕入れや税金の支払いが多い場合、売上規模に応じて高額決済になることがあります。そのため、利用限度額に余裕のあるカードを選ぶことが重要です。また、事前入金(デポジット)によって、利用限度額を増やせるカードもあります。

デポジット(前払い)で限度額が増やせるカードの例

追加カードは数枚で足りる企業も多いかもしれませんが、将来的な事業拡大や従業員数の増加を見据えて余裕を持たせておくことが大切です。カードによっては追加カードを発行できないものもあるほか、発行枚数の上限が設定されている場合もあるため、事前に条件を確認しておきましょう。

クレジット

カードの達人

菊地 崇仁さん

ほとんどの法人カードには発行可能枚数の上限があり、それ以上の枚数が必要になった場合には別の法人カードを作らなくてはいけません。小規模な企業であっても、従業員数の増加や担当者の入れ替わりに備えて10枚程度発行できるカードを選んでおくと便利です。

付帯特典の充実度を見る

法人カードには、空港ラウンジの無料利用、ホテルやレストランの優待サービス、さまざまな要望に答えてくれるコンシェルジュデスクなど、出張や会食、ふだんの業務に役立つ特典が多く付帯しています。

中には、会員限定のビジネスコミュニティやビジネスマッチングサービスが用意されているカードもあり、経営者や個人事業主との交流イベントに参加できたり、会員専用のコミュニティで自社のサービスや製品をPRし、商談につなげられたりするものもあります。上手に活用すれば、ビジネスチャンスを広げることができるでしょう。

法人カードも個人カードと同様に、上位グレードになるほど付帯サービスや特典は充実する傾向があります。ただし、「実際に自社の業務で活用できる特典かどうか」を見極めたうえで選ぶことが重要です。

クレジット

カードの達人

菊地 崇仁さん

出張の際にコンシェルジュサービスをよく利用しています。電話やチャットアプリで日時、出張先、予算、「駅から徒歩で5分以内」などの条件を伝えるだけで、交通手段や宿泊先の選定・予約を代行してくれます。プラチナサービスだからといって、高級なサービスしか利用できないと思う必要はなく、ビジネスホテルや居酒屋の手配、取引先への手土産の手配なども気軽に頼めます。

会計ソフトとの連携をチェックする

法人カードを選ぶ際は、使っている会計ソフトと連携可能かを必ず確認しましょう。法人カードごとに対応している会計ソフトは異なります。連携が可能であれば、カードの利用履歴が自動でデータ化され、仕訳入力や経費管理の手間を大幅に削減できます。結果として、経理業務の効率化や確定申告作業の負担軽減につながります。

もし連携できない場合は、カードに合わせて会計ソフトの変更を検討するのも一つの方法です。

ファイナンシャル・プランナーが教える!法人カード・ビジネスカードの基礎知識

法人カードを持ちたいと思っていても、法人カードと個人カードの違いや、法人カードの種類などがわからず、ためらわれている方もいるでしょう。

ファイナンシャル・プランナー監修のもと、法人カードを選ぶ前に知っておきたい基礎知識について解説します。

IFPコンフォート代表/ファイナンシャル・プランナー

岩永 真理さん

大手金融機関に入行し、ルクセンブルグ赴任などを含め10年以上勤務。夫の転勤に伴い退職後は、欧米アジアなどに通算15年以上在住し、その間に金融機関時代の知識と経験を生かすべくファイナンシャル・プランナー資格を取得。2011年にCFP®取得後は、個別相談・セミナー講師・執筆(監修)などを行う。 空港ラウンジや海外旅行保険など、クレジットカード付帯のサービスも定期的に利用。海外のクレジットカード事情にも詳しい。

法人カードって何? 特徴や個人用クレジットカードとの違い

法人カードとは法人や個人事業主向けのクレジットカードのことです。

企業や個人事業の経費の支払いなどに使用することができます。法人カードもクレジットカードの一種なので、基本的な使い方は個人カードと同じです。

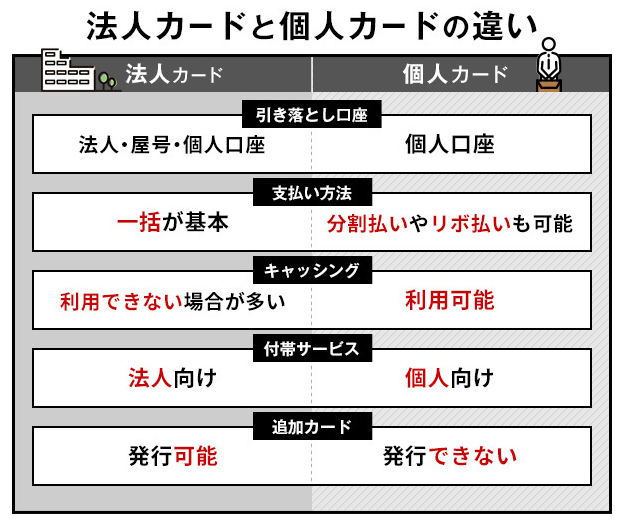

個人カードと同様にポイントを貯めることも可能など共通点もある一方で、法人カードならではの特徴があります。個人カードとの違いをまとめると、以下のようになります。

それぞれの項目について、詳しく見ていきましょう。

審査の対象

申し込みの際の審査については法人の代表者に加えて、法人自体も審査対象となります。カードによっては、代表者個人の審査だけでカードを発行できる場合もあります。また、個人事業主向けの法人カードは事業主が審査対象となります。

引き落とし口座

個人カードは個人の口座しか引き落とし口座として登録できませんが、法人カードは法人口座からの引き落としが可能です。個人事業主の場合は屋号付きの口座や個人の口座でも登録できます。

引き落とし口座が法人や屋号付きの場合でも、カードの名義については代表者などの個人名義になります。そのため利用する際のサインも会社名ではなく、カード上に記載された個人名でしなければいけません。

法人カードの場合、引き落とし口座の名義とカードの名義が異なる場合もあるので覚えておきましょう。

利用限度額

企業や事業主の経営状況によって異なりますが、一般的に利用限度額も個人カードに比べて大きいです。個人の利用に比べて大きな金額を取引することが多いためです。

支払い方法

法人カードでは基本的に支払いは一括払いのみとなっています。個人カードのような分割払いやリボ払いはできません。ただし、カード会社によっては、法人カードでも一括払い以外の支払い方法を扱っているカードもあります。

キャッシングの利用

法人カードでは、カード会社にもよりますが、基本的にキャッシングが使えません。個人カードのように資金が足りないときにキャッシングで資金調達をすることは難しいと考えた方がよいでしょう。

事業資金が足りずに資金調達がしたい場合は、キャッシング機能付きの法人カードを探すか、ビジネスローンを検討してみましょう。

例えば、「オリコ EX Gold for Biz S」はキャッシング機能付きの個人事業主向け法人カードであり、会員限定の優遇金利で「カードローン」や「証書貸付」商品を提供する融資金利優遇制度があります。

キャッシング機能付きで分割払い(リボ払い)もできる オリコEX GOLD for Biz S

| 基本情報 | |

| 年会費 | 初年度無料 通常3300円(税込) |

| ポイント還元率 | 0.6% |

| 追加カード年会費 | 発行不可 |

| ETCカード年会費 | 無料 |

| 申し込み条件 | 個人事業主(副業・フリーランス含む) |

| 国際ブランド | |

| 連携の会計ソフト | freee会計 |

| 利用限度額 | ~300万円 |

| 旅行保険 | 国内:最高1000万円(利用付帯) 海外:最高2000万円(利用付帯) |

| 最短発行 | — |

| 締め日・支払日 | 月末締め・翌月27日払い |

カードの注目ポイント

- ・資金調達に役立つ「ローンカード」を会員限定の優遇金利で用意

- ・出張に役立つ国内外30カ所以上対象の空港ラウンジサービス

- ・会計ソフト「freee」の有料プランがお得に利用可能

付帯サービス(ビジネス特典)

法人カードは付帯サービスもビジネス向けのものとなっています。カードによっては健康診断が割引で受けられるなどの福利厚生サービスや会計ソフトとの連携サービスなどもあります。

法人カードの主要なビジネス特典7つ

- 会計ソフトとの連携

- 支出項目の入力の手間を省くことができ、会計処理のスピードが上がります。

- コンシェルジュサービス

- 電話やメール1本で、ホテルや航空チケットの手配、会食や接待用のレストラン予約、出張先での事故や病気などのトラブル対応まで、幅広い相談を受け付けてくれます。基本的に24時間365日利用無料です。

- 空港ラウンジサービス

- フリードリンク、Wi-Fi環境完備、新聞や雑誌を自由に読めるなど、空港での待ち時間を有意義に過ごせます。

- 交通系予約サービス

- 予約システムと連携がある場合、何度でも無料で予約の変更ができたり、チケットレス利用も可能になります。また、法人専用の割引運賃も見逃せません。

- レストラン優待

- 対象店舗で優待サービスが受けられます。カードによって対象店舗やコースが異なり、中には2名以上で所定のコースを予約した際に1名分が無料になるお得な割引も備わっています。

- 福利厚生代行サービス

- カードが提携している福利厚生サービスであれば、年会費の優遇、導入サポートなどが受けられます。

- ゴルフ優待

- 名門コースでのプレー予約、ゴルファー保険の優待割引、コースレッスン会やプロを招いてのイベント開催など、ゴルフ関連の幅広いサービスを受けられます。

また、おすすめ法人カードごとの特典情報をまとめました。気になるビジネス特典がある方は、どのカードが対応しているか確認してみましょう。

おすすめ法人カード別ビジネス特典情報

| カード名 | 年会費 | 連携する会計ソフト | コンシェルジュサービス | 空港ラウンジサービス | 交通予約サービス | レストラン優待 | 福利厚生サービス | ゴルフ優待 | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|

JCB Biz ONE 一般 |

永年無料 | ・freee会計 ・マネーフォワード ・弥生会計 ・ソリマチ会計 |

— | — | — | — | — | — | 公式サイト |

セゾンコバルト・ビジネスカード |

無料 | かんたんクラウド会計 | — | — | — | — | — | — | 公式サイト |

Orico EX Gold for Biz S |

初年度無料 通常3300円(税込) |

・マネーフォワード ・弥生会計 |

— | 無料で利用可能 | — | — | ベネフィット・ステーション(※1) | — | 公式サイト |

三井住友カード ビジネスオーナーズ |

永年無料 | ・freee会計 ・マネーフォワード ・弥生会計 |

— | — | JR東海エクスプレス予約サービス | — | — | — | 公式サイト |

楽天ビジネスカード |

2200円(税込) | — | — | プライオリティパスが無料 | — | — | — | — | 公式サイト |

Airカード |

初年度無料 5500円(税込) |

・freee会計 ・弥生会計 |

— | — | — | — | — | — | 公式サイト |

UPSIDERカード |

永年無料 | ・freee会計 ・マネーフォワードなど |

— | — | — | — | — | — | 公式サイト |

アメックスビジネスゴールド |

4万9500円(税込) | ・freee会計 ・弥生会計 |

— | 国内外14空港の空港ラウンジが無料(※2) | JAL | 全国約200のレストランで2名以上のコース料理を利用した場合、1名分が無料 | クラブオフ | 国内・海外の提携ゴルフ場の予約・手配無料及びゴルフイベント | 公式サイト |

法人ラグジュアリーカード・ゴールド |

22万円(税込) | 弥生会計 マネーフォワード |

◯ | プライオリティパスが無料 | — | 厳選レストランで所定のコースを予約すると、人数に応じて最大3名分が無料 | — | 国内外の名門ゴルフコースにて、4回までグリーンフィーを無料で利用可能 | 公式サイト |

ダイナースクラブ ビジネスカード |

3万3000円(税込) | freee会計 | — | 国内外あわせて1700ヵ所以上で利用可能 | JR東海エクスプレス予約サービス | ・対象レストランの所定のコース料金が2名以上で1名分、6名以上で2名分無料 ・高級料亭の予約代行 ・対象の飲食店が優待価格で利用可能 |

— | ・国内約1800ヵ所のゴルフ場の予約代行 ・プライベートレッスンが優待価格で利用可能 |

公式サイト |

セゾンプラチナ・ビジネスカード |

初年度無料 通常3万3000円(税込) |

freee会計 | ◯ | プライオリティパスが無料 | 東海道・山陽・九州新幹線の乗車券をスマホから予約可能 | オントレ優待サービス | — | ・スポニチゴルファーズ倶楽部を入会金、年会費無料で利用可能 ・セゾンプレミアムゴルフサービス |

公式サイト |

バクラクビジネスカード |

無料 | ・freee会計 ・マネーフォワード ・弥生会計 など |

— | — | — | — | — | — | 公式サイト |

マネーフォワード ビジネスカード |

無料(※3) | マネーフォワード | — | — | — | — | — | — | 公式サイト |

freee Mastercardワイド |

永年無料 | freee会計 | — | — | — | — | — | — | 公式サイト |

※1 別途お申込みが必要(オリコ優待価格)

※2 同伴者1名まで無料

※3 1年間利用がなかった場合は、翌年に年会費が1100円(税込)発生

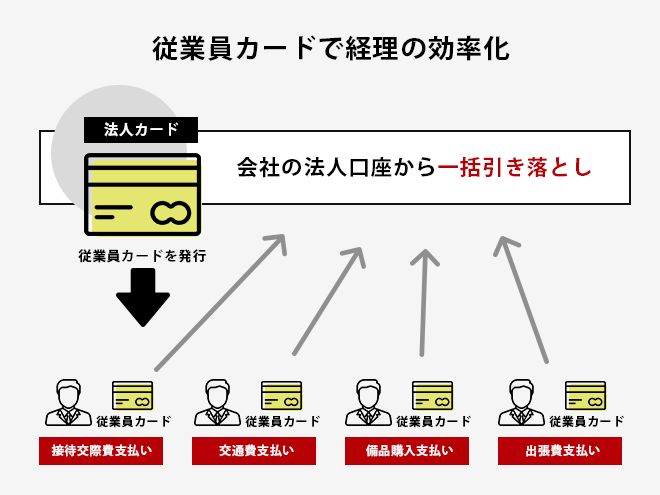

追加カード

法人カードは従業員向けの追加カードが発行できます。規模が大きい企業などは、企業の経費となる支払いは従業員向けカードで行うと、経理の効率化につながります。

法人カードと個人カードの違い

| 種類 | 法人カード | 個人カード |

|---|---|---|

| 審査対象 | 法人 法人の代表 (個人事業主の場合)事業主 |

個人 |

| 引き落とし口座 | 法人口座 屋号の口座 個人の口座 |

個人口座 |

| 利用限度額 | 高い | 低い |

| 支払い方法 | 一括が基本 | 分割払いやリボ払いも可能 |

| キャッシング | 利用できない場合が多い | 利用可能 |

| 付帯サービス | 法人向け | 個人向け |

法人カードの種類(コーポレートカードとビジネスカード)

法人カードと個人カードについて説明しましたが、厳密にいえば法人カードはコーポレートカードとビジネスカードの2種類に分かれます。2つを分ける基準となるのが企業の規模です。

カード会社によってはさらに細かく分類される場合もありますが、一般的には大企業向けの法人カードをコーポレートカード、中小企業や個人事業主向けの法人カードをビジネスカードといいます。

- 経済産業省 キャッシュレス関連用語集より抜粋

- 従業員 20 名以上の大手企業向けに発行されるものをコーポレートカード、従業員 20 名未満の中小企業向 けに発行されるものをビジネスカード、総称して法人カードと呼び分ける例がある。

また、コーポレートカードの方がビジネスカードよりも利用限度額が高い傾向にあります。

▼中小企業向けのおすすめ法人カードについて、詳しく知りたい方はこちら

法人カード(コーポレートカード、ビジネスカード)を利用するメリット・デメリット

法人カードの利用にはメリットはもちろん、デメリットもあります。個人事業主と企業によって、メリット・デメリットは異なるところもあるので、それぞれ分けて紹介します。

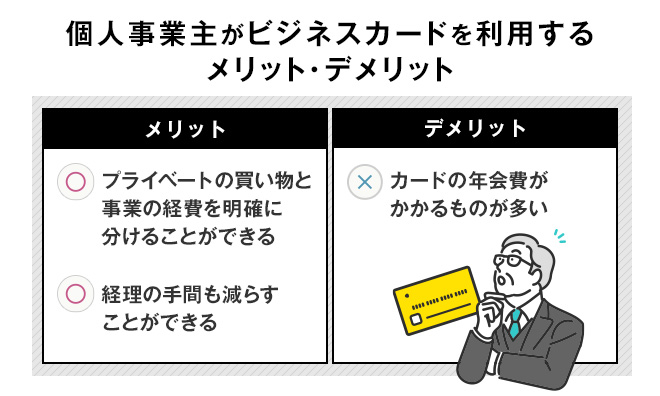

個人事業主がビジネスカードを利用するメリット

個人事業主が利用する法人カードは、おもにビジネスカードになります。個人事業主がビジネスカードを使うメリットは、プライベートの買い物と事業の経費を明確に分けられることです。個人カードで経費の支払いをすることも可能ですが、毎月明細を確認し、どれが個人でどれが事業で利用したものかを分類する手間がかかります。ビジネスカードを利用することで、経費の支払いを一括管理することができます。

会計ソフトとビジネスカードを連携すれば、さらに経理の手間も減らすことが可能です。確定申告の時期に慌ててレシートや領収書を入力することもなくなるでしょう。

個人事業主がビジネスカードを利用するデメリット

個人事業主がビジネスカードを使うデメリットとしては、年会費がかかるものが多いことがあげられます。ビジネスカードの年会費は数千円のものから、数万円を超えるものまで幅があります。中には初年度だけ無料のものもありますが、年会費が永年無料であるカードは少ないです。さらにビジネスカードの中にはポイント還元率が個人カードよりも低いものも多いです。

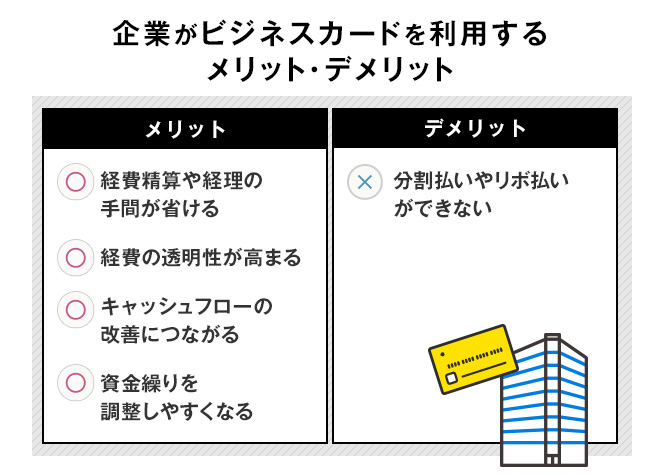

企業がコーポレートカードやビジネスカードを利用するメリット

企業がビジネスカードやコーポレートカードを利用するメリットは、経費精算や経理の手間が省けることです。例えば備品の購入費、出張時の交通費や宿泊費など経費が発生するたびに毎回精算すると手間と時間がかかります。社員に従業員カードを渡し、経費の支払いをカードで行ってもらえれば精算の手間と時間が省けます。また、誰がどこで何にいくら使ったのか明確になるので、経費の透明性も高まります。

さらに、キャッシュフローの改善にもつながるメリットがあります。決済に法人カードを使えば、現金のようにその都度支払うのではなく、毎月決まった日にまとめて指定口座から引き落とされます。カードの利用から引き落としまでは1〜2ヶ月あり、その間に資金を準備することが可能です。仕入れなどで先行して多額の資金が必要となる企業は、支払いまでの猶予があれば資金繰りがしやすくなります。

企業がコーポレートカードやビジネスカードを利用するデメリット

企業にとってコーポレートカードやビジネスカードを利用するデメリットは、法人カードは一括払いが基本で分割払いやリボ払い、キャッシングができないものが多いことがあげられます。

しかし、最近では法人カードでも分割払いやリボ払い、キャッシングに対応したカードも増えてきているので、そのようなカードを選べばデメリットを解消することも可能です。

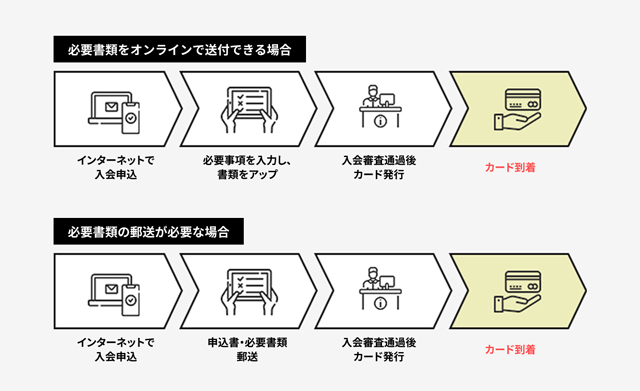

法人カード・ビジネスカード発行までの流れと審査の注意点

法人カードを初めて作る企業や個人事業主向けに、カード発行までの流れと審査の注意点を解説します。

カード発行までの手順

法人カードの申し込み方法は、おもにオンラインと郵送の2種類があります。できるだけ早くカードを発行したい場合は、オンラインから申し込むのがおすすめです。カード発行までの流れは、以下のとおりです。

法人カード発行までの流れ

- 1申し込む

- 希望するクレジットカードのWebサイトにアクセスし、「申し込みフォーム」に必要事項を入力する

- 2必要書類を提出する

- 申込書を作成し、本人確認書類とともに提出する。カード会社によっては、オンラインでアップロードする場合と、郵送で提出する場合がある

- 3審査を受ける

- 提出された書類をもとにカード会社が審査を行う。審査に通過すると、カード発行の連絡がある

- 4カードが発行される

- 審査に通過すると法人カードが発行され、申し込み時に登録した住所へ郵送される。カードを受け取る際は運転免許証などの本人確認書類が必要となる場合がある

法人カードに申し込んだ後、カードが発行されるまでの期間は、一般的に2週間~1ヶ月程度が目安です。

審査の注意点①|ビジネスカードは代表者の個人信用情報が重視される

法人カードの中でも、ビジネスカードは代表者の個人口座を設定できるものが多く、審査も代表者個人を対象とするケースが増えています。

そのため、代表者自身が個人用のクレジットカードを長年使っており、延滞などをしていなければ、審査でプラスに評価されやすくなります。

一方で、過去に延滞したことがあると返済能力に不安があると判断をされ、審査に通らない場合があるので注意しましょう。

なお信用情報は各カード会社で共有されていますが、審査の基準はカード会社ごとに異なるため、一度審査に落ちても、他社の法人カードの審査に通る場合もあります。

審査の注意点②|短期間に複数申し込むと審査落ちのリスクが高まる

法人カードを短期間に複数申し込むと、「支払いに困っているのではないか」と判断される可能性があり、審査に不利に働くことがあります。

異なる法人カードを2枚以上発行したい場合は、信用情報機関の申し込み履歴の情報が残る期間(半年間程度)は避け、期間をあけて申し込むようにしましょう。

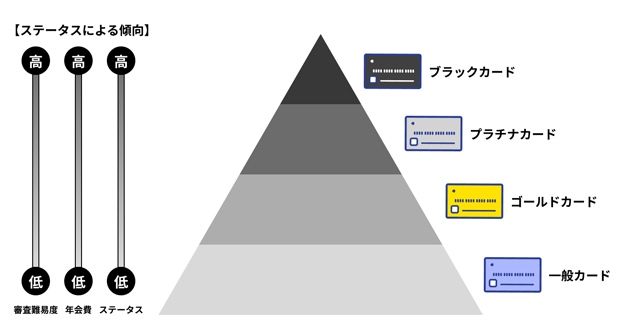

ステータスと審査の難易度

また一般的に、ゴールドやプラチナなどステータスの高いカードほど審査基準が厳しく、通過しにくいといわれています。ただし、実際の審査基準はカード会社によって異なり、必ずしも極端に厳しいわけではありません。条件に合うカードであれば、過度に構えず申し込んでみるのも一つの選択肢です。

法人カード・ビジネスカードに関する疑問・Q&A一覧

中小企業や個人事業主、フリーランスの方が法人カードを作るうえで気になる疑問について解説します。

Q. 個人カードを法人用に使うことはできる?

A. 個人カードを法人用に使うことは可能です。

ただし、個人カードの引き落とし口座を法人名義の口座に設定することはできません。そのため、利用のたびに経費精算が必要となります。経費精算の手間や、個人利用分と事業利用分を分けて管理する煩雑さを考えると、法人カードを利用する方が効率的といえるでしょう。

Q. フリーランスでも法人カードは作れる?

A. フリーランスでも法人カードを作ることは可能です。

フリーランスの場合はビジネスカードに分類されるものを選びましょう。ただし、申し込みをすれば誰でもビジネスカードを作れるわけではなく、個人カード同様に審査があります。

審査では、過去に支払いの遅延がないかといったカード利用履歴が重視されます。また、開業届を提出しているかどうかも社会的信用の判断材料となり、審査に影響することがあります。ビジネスカードの審査通過率を高めたい場合は、あらかじめ開業届を出しておくとよいでしょう。

さらに、カード会社によっては申し込み時に固定電話番号の記入を求められる場合もあります。事前に申し込み条件を確認しておくことが大切です。

Q. 法人カードで税金の支払いもできる?

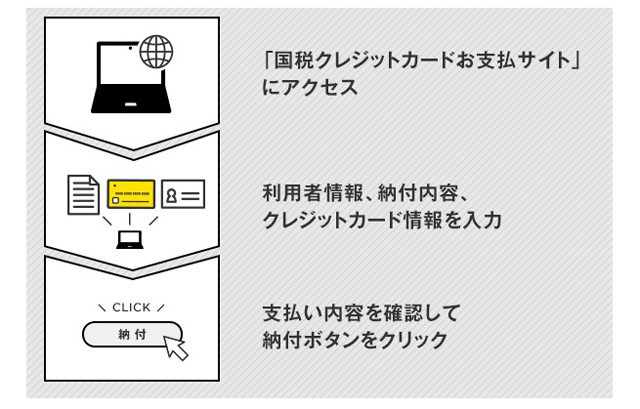

A. 法人カードを用いて法人税や消費税、法人市民税を納付することができます。「国税クレジットカードお支払サイト」から行います。

税金を法人カードで支払う方法

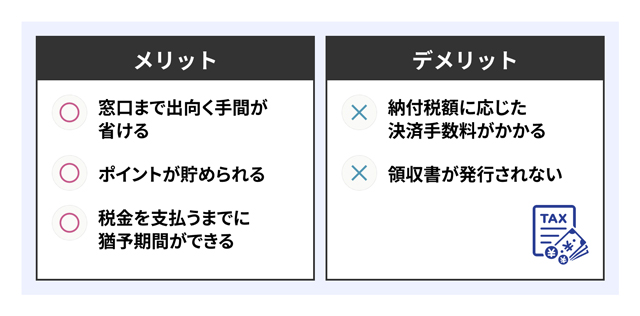

法人カードによる税金の支払いには、メリット・デメリットがあるので押さえておきましょう。

法人カードで税金を支払うメリット・デメリット

おもなメリットとしては、窓口まで出向く手間が省けること、ポイントが貯められること、実際の支払いまでに一定の猶予期間が生まれることなどがあげられます。

一方で、納付税額に応じた決済手数料がかかる点や、領収書が発行されない点はデメリットです。また、すべての税金を法人カードで支払えるわけではありません。税金の支払いではポイント還元率が下がる、もしくは対象外となるカードもあるため、事前に条件を確認しておきましょう。

Q. 法人カードで貯めたポイントを個人で使ってもいい?

A. 法人カードで貯めたポイントは、個人で使うことはできません。

法人カードは名義が個人名義でも、契約主体は法人となります。そのため、カード利用で得たポイントも法人の資産の一部とみなされます。法人カードのポイントを個人で使用した場合、状況によっては横領と判断される可能性もあるため注意が必要です。

Q. 法人カードを複数種類持つことは可能?

A. 法人カードを複数種類持つことは可能です。

ただし、複数のカードを利用すると、経理処理の際にカードごとの利用明細を確認する必要があり、管理の手間が増える点には注意が必要です。基本的には1種類に絞って利用することをおすすめします。

例外としては、国際ブランドがアメックスの法人カードを利用する場合があげられます。アメックスは加盟店が他の国際ブランドに比べて少ないので、VISAかMastercardのカードも予備として持っておくとよいでしょう。

Q. 従業員にカードを持たせる際の注意点は?

A. 従業員に法人カードを持たせる場合、不正利用や不要な支出が発生しないかを懸念する経営者も多いでしょう。

そもそも従業員にカードを持たせないという選択肢もありますが、業務効率を重視するのであれば、カードごとに利用限度額を設定できるものや、部署・用途別に追加カードを発行できる法人カードを選ぶのがおすすめです。

利用範囲やルールを明確にしたうえでカードを運用すれば、不正利用のリスクを抑えつつ、経費精算の効率化にもつながります。

Q. 会計ソフトとの連携はどうすればいい?

A. 会計ソフトごとに設定の手順は異なりますが、一般的には「データ連携機能」を利用して、会計ソフトと法人カードを紐付けます。

操作はそれほど難しくなく、会計ソフトにログイン後、設定メニューから法人カードを登録すれば連携が完了します。

Q. 法人カードで支払った場合の利用明細の保管方法は?

A. 法人カードで支払いをした場合、税務調査に備えて「カードの利用明細書」と「領収書またはレシート」をセットで原則7年間保管しておきましょう。

紙の領収書やレシートは、電子帳簿保存法の要件を満たした方法でスキャン・保存すれば、電子データでの保管も可能です。電子保存を行う場合は、保存方法や要件を事前に確認しておくことが大切です。

Q. フリーランスのときに作ったカードは、今後法人化した場合も使用可能?

A. フリーランスのときにビジネスカードを作成し、その後法人化した場合は、原則として法人カードを新しく作り直すのがおすすめです。

法人化すると、契約主体や事業形態、引き落とし口座などの情報が変わるため、フリーランス時代に申し込んだカードをそのまま使い続けると、管理や会計処理が煩雑になる可能性があります。スムーズな経理処理やトラブル防止の観点からも、法人化のタイミングで法人名義のカードを新規発行する方が無難でしょう。

まとめ|法人カードで業務負担を減らし、ビジネスチャンスを広げよう

今回は、クレジットカードの達人である菊地崇仁さんの知見をもとに、中小企業におすすめの法人カードの選び方を紹介しました。

法人カードは、大きく「コーポレートカード」と「ビジネスカード」に分けられます。中小企業や個人事業主、フリーランスの方は、ビジネスカードに分類されるものから選ぶのが基本です。

法人カードは、経理業務の負担を軽減できるだけでなく、キャッシュフローの改善や、付帯特典を活用したビジネスチャンスの拡大にもつながります。

ぜひ本記事を参考に、自社の規模や利用目的に合った法人カードを見つけてみてください。

厳選法人カード・ビジネスカード14選一覧

| カード名 | ニーズ | 券面 | 公式サイト | 特徴 | 年会費 | 還元率 | 申し込み条件 | 申し込み書類 | 発行スピード | 利用限度額 | 追加カード | ETCカード | 連携できる会計ソフト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| JCB Biz ONE 一般 | 個人事業主や設立まもない企業でもカードを発行したい |  |

詳細を見る |

年会費無料でポイント還元率1.0%と高水準 | 永年無料 | 1.0%(※1) | 法人代表者・個人事業主 | 代表者の本人確認書類 | 最短5分でカード番号発行(※2) | 公式サイトを参照 | 発行不可 | 年会費:無料 発行可能枚数:1枚 |

freee会計 マネーフォワード 弥生会計 ソリマチ会計 |

| 三井住友カード ビジネスオーナーズ |  |

詳細を見る |

追加カード・ETCカードを複数枚発行できる | 永年無料 | 0.5〜1.5%(※3) | 満18歳以上の法人代表者・個人事業主 | 代表者の本人確認書類(決算書・登記簿謄本不要) | 1週間程度 | ~500万円(※4) | 年会費:無料 発行可能枚数:18枚 |

年会費:550円(※5) 発行可能枚数:カード1枚ごとに1枚発行可能 |

freee会計 マネーフォワード 弥生会計 |

|

| アメリカン・エキスプレス®・ビジネス・ゴールド・カード | ポイント・マイルを効率よく貯めたい |  |

詳細を見る |

1.0%還元で、ポイントもマイルも効率よく貯められる | 4万9500円(税込) | 1.0% | 法人代表者・個人事業主 | 本人確認書類 | 1~3週間程度 | 一律上限なし | 年会費:1万3200円(付帯特典あり)、無料(付帯特典なし)(※6) 発行可能枚数:99枚(※7) |

年会費:無料 発行可能枚数:20枚 |

freee会計 弥生会計 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード |  |

詳細を見る |

JALのマイル還元率が最大1.125% | 初年度無料 通常3万3000円(税込) |

0.5〜1.0% | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有する連絡可能な方(学生、未成年を除く) | 代表の本人確認書類 | 最短3営業日 | 一律上限なし | 3300円(税込) | 年会費:無料 発行可能枚数:5枚 |

freee会計 | |

| ANA JCB法人カード |  |

詳細を見る |

ボーナスマイルやフライトマイルも貯まる | 初年度無料 通常2475円(税込) |

1.0%(※8) | 法人または個人事業主 | 法人:法人と代表者の本人確認書類 個人事業主:代表者の本人確認書類 |

公式サイトを参照 | ~100万円 | 年会費:825円(初年度無料) 発行可能枚数:無制限 |

年会費:無料 | freee会計 弥生会計 ソリマチ会計 |

|

| 法人ラグジュアリーカード・ゴールド |  |

詳細を見る |

ポイント還元率1.5%のハイステータスカード | 22万円(税込) | 1.5% | 法人代表者または個人事業主 | 本人確認書類 | 最短5営業日 | 一律上限なし | 5万5000円(税込) | 年会費:無料 | 弥生会計 マネーフォワード |

|

| freee Mastercardワイド | 追加カードやETCカードが複数枚欲しい |  |

詳細を見る |

追加カード・ETCカードを最大999枚発行可能 | 永年無料 | なし | 法人代表者・個人事業主(※9) | 登記事項証明書、代表者の本人確認資料(※14) | 約2週間 | 30~1000万円 | 年会費:無料 発行可能枚数:999枚 |

年会費:無料 発行可能枚数:999枚 |

freee会計 |

| バクラクビジネスカード |  |

詳細を見る |

AIを活用し、明細の照合や仕訳業務を効率化 | 無料 | 1.0%(※10) | 法人の代表者 | 代表者もしくは取引担当者の本人確認書類 | 最短5営業日 (バーチャルカードは即時発行) |

公式サイトを参照 | 年会費:無料(※11) 枚数:無制限 |

— | freee会計 マネーフォワード 弥生会計 |

|

| UPSIDERカード | 高額な決済に対応できるカードが欲しい |  |

詳細を見る |

限度額最大10億円。創業まもない企業も発行可能 | 永年無料 | 1.0~1.5%(※12) | 法人の代表者 | 公式サイトを参照 | 後払いプラン:最短数営業日 保証金プラン:最短1営業日(※13) |

最大10億円 | 年会費:無料 発行可能枚数:無制限 |

発行不可 | freee会計 マネーフォワード |

| マネーフォワード ビジネスカード |  |

詳細を見る |

決算書不要で個人事業主でも発行できる | 無料(※14) | 1.0% | 法人の代表者または個人事業主 | 本人確認書類 | 2週間程度 | 公式サイトを参照 | 年会費:無料 枚数:無制限 |

— | マネーフォワード | |

| ダイナースクラブ ビジネスカード | 会食や接待で活用できるカードが欲しい |  |

詳細を見る |

会食・接待に使える人気レストランのダイニング特典が充実 | 3万3000円(税込) | 1.0% | 当社所定の基準を満たす方で法人、団体等の代表者・役員または個人事業主 | 本人確認書類 | 通常2~3週間 | 一律上限なし | 年会費:無料(3,4枚目は5500円) 発行可能枚数:4枚 |

年会費:無料 発行可能枚数:5枚 |

freee会計 |

| JCBプラチナ法人カード |  |

詳細を見る |

お店選びや予約はコンシェルジュにお任せできる | 3万3000円(税込) | 0.5% | 法人または個人事業主 | 本人確認書類 | 2〜3週間程度 | 150万円〜 | 年会費:6600円 発行可能枚数:複数枚 |

年会費:無料 | 弥生弥生 freee会計 ソリマチ会計 |

|

| 法人ラグジュアリーカード・ブラック | ホテルや空港ラウンジを快適に利用したい |  |

詳細を見る |

国内外一流ホテルの優待プログラムが付帯 | 11万円(税込) | 1.25% | 20歳以上の法人の代表者または個人事業主 | 本人確認書類 | 最短5営業日 | 一律上限なし | 年会費:2万7500円 発行可能枚数:4枚 |

年会費:無料 | マネーフォワード 弥生会計 |

| アメリカン・エキスプレス®・ビジネス・プラチナ・カード |  |

詳細を見る |

海外の人気ホテル優待や高級空港ラウンジが利用可能 | 16万5000円(税込) | 1.0% | 20歳以上の法人の代表者または個人事業主 | 本人確認書類 | 2~3週間程度 | 一律上限なし | 年会費: ・付帯特典あり:4枚まで無料(※15) ・付帯特典なし:無料 発行可能枚数:99枚 |

年会費:無料 発行可能枚数:20枚 |

freee会計 弥生会計 |

※1 優待店での利用で最大10.5%還元

※2 モバイル即時入会(モバ即)で申し込んだ場合(モバ即の入会には、顔写真付き本人確認書類による本人確認が必要で9:00AM~8:00PMに申し込み可能。受付時間を過ぎた場合は、翌日受付扱い。モバ即での入会後、カード到着前の利用方法について、詳しくはHPを参照)

※3 対象の三井住友カードを2枚持ちした場合、ポイント還元率は最大1.5%。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※4 所定の審査あり

※5 初年度無料。前年度に一度でもETC利用の請求があった方は年会費が無料

※6 無料の追加カードは判定期間内に利用がない場合、管理手数料3300 円(税込)が発生

※7 付帯特典ありの追加カードのみ、1枚までメタル製のカードを発行可能

※8 マイル還元率

※9 個人事業主の場合、本人確認資料のみ

※10 キャッシュバック率。決済金額の総額からキャッシュバック分を差し引いた金額が請求される

※11 リアルカードは1枚あたり発行手数料1540円(税込)が発生

※12 Google広告、Yahoo!広告の、一定の決済額以上の利用で最大1.5%還元

※13 「保証金プラン」は事前に入金した金額が利用可能額となるため、銀行口座の連携や審査が不要

※14 1年間利用がなかった場合は、翌年に年会費が1100円(税込)発生

※15 5枚目以降は年会費1万3200円(税込)

クレジット

カードの達人

菊地 崇仁さん

法人カードの年会費は有料のものと、無料のものがあります。最近は年会費無料の法人カードも増えてきています。

スペックにそれほど違いはないので、経理業務の簡略化が目的であったり、サブの法人カードを作りたいだけだったりする場合は、年会費無料の法人カードで十分といえば十分ですね。出張時における空港ラウンジ無料利用や国内・海外出張サポートや旅行傷害保険が目的の場合は、年会費が有料の法人カードを選んだ方が特典やサービスが手厚いので安心です。