ITEMS

【専門家監修】三井住友カード ビジネスオーナーズのメリット・デメリットは?利用者アンケートをもとに徹底解説

本記事は、提携する企業のプロモーション情報が含まれます。掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容などはyour SELECT.が独自に記載しています。(詳しくはAbout Usへ)

「三井住友カード ビジネスオーナーズは年会費が永年無料なの?」

「事業に関連した書類の提出を求められないって本当?」

三井住友カード株式会社が発行する、法人代表者、個人事業主向けのクレジットカード「三井住友カード ビジネスオーナーズ」は、一般カード・ゴールドカードともに年会費無料(ゴールドは条件あり)で利用できる数少ない法人カードです。

運転免許証などの本人確認書類のみの提出で審査が可能。スピーディーに申し込みができます。

年会費永年無料!還元率と利用可能枠などの基本スペックも高い 三井住友カード ビジネスオーナーズ

カードの注目ポイント

- ・年会費は永年無料

- ・審査の申し込み書類は本人確認書類のみで、審査結果を最短当日にメールで確認できる

- ・申し込みから1週間程度でカードが発行できる

- ・最大500万円の高額な利用可能枠を設定できる(※)

※所定の審査あり

現在実施中のお得なキャンペーン

- 新規入会&条件達成で1万6000円相当のVポイントをプレゼント!

この記事では「三井住友カード ビジネスオーナーズ」の特徴について、クレジットカードの専門家であるTIプランニング代表の池谷貴さんに伺いました。カード利用者に実施したアンケート結果から見えてきたメリット・デメリットや、他の法人カードとの比較も交えながら詳細に解説していただいたので、ぜひ参考にしてください。

株式会社TIプランニング代表取締役

池谷 貴さん

カード業界誌の出版社で雑誌編集やプランニング、展示会などの運営に携わり、電子決済、PCI DSS/カードセキュリティ、ICカード、ICタグなどのガイドブック制作を統括。2009年11月にTIプランニングを設立。自社で運営するカード情報ポータルサイト「ペイメントナビ」では、クレジットカードやネット決済などの新着情報やお役立ち情報を発信している。

目次

【専門家が解説】三井住友カード ビジネスオーナーズの年会費とおすすめな人

「年会費無料で利用枠が最大500万円、従業員が20名くらいまでの中小企業の経営者や個人事業主が求める条件を備えたカードです」と池谷さん

法人カードは年会費がかかるものが多いですが、「三井住友カード ビジネスオーナーズ」は年会費が無料です。なぜ年会費無料なのか、どのような人におすすめなのか、池谷さんに詳しく伺いました。

年会費無料で発行できるのはなぜ?

「三井住友カード ビジネスオーナーズ」は、2021年11月に発行が開始された年会費無料の法人カードです。それ以前、三井住友カードには、法人代表者や個人事業主を対象とした年会費が有料の「三井住友ビジネスカード for Owners」がありました。還元率を低く設定したり、ショッピング補償をなくしたりするなど、付帯するサービスの縮小と新カードの発行による会員拡大の収益を見込んで年会費を無料にしていると考えられます。

また、1ランク上の「三井住友カード ビジネスオーナーズ ゴールド」は、年間100万円以上の利用で翌年以降の年会費が永年無料(※1)になり、空港ラウンジやお買物安心保険などのサービスも付帯しています。年間100万円以上の利用が見込まれる方はゴールドカードを検討してみるのも良いでしょう。

一般カードとゴールドカードの比較

| カード名 |  三井住友カード ビジネスオーナーズ |

.jpg) 三井住友カード ビジネスオーナーズ ゴールド |

|---|---|---|

| 年会費 | 永年無料 | 5500円(税込) 年間100万円以上の利用で翌年以降の年会費が永年無料(※1) |

| ポイント還元率 | 0.5%~1.5%(※2) | 0.5%~2.0%(※3) |

| ポイント特典 | なし | 年間100万円の利用で毎年1万ポイント還元 |

| 申し込みの条件 | 満18歳以上の法人代表者、個人事業主 | 満18歳以上の法人代表者、個人事業主 |

| お買物安心保険 | なし | 300万円まで(年間) |

| 空港ラウンジ特典 | なし | 国内主要空港+ハワイ(ホノルル)の空港ラウンジ利用が無料 |

| 詳細 | 公式サイト

|

公式サイト

|

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを参照

※2 最大1.5%ポイント還元は、対象の個人カードとの2枚持ちが条件。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※3 最大2.0%ポイント還元は、対象の三井住友カードで条件を達成し、対象のサービスを利用した場合。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

三井住友カード ビジネスオーナーズはどんな人におすすめ?

「三井住友カード ビジネスオーナーズ」は、年会費が無料であることから、法人カードにお金をかけたくない人におすすめであることはいうまでもありません。

また、カード会社が提示する申し込みの対象は、中小企業代表者や個人事業主ですが、申込時に、決算書や登記簿謄本など事業に関連した書類の提出を求められないのも特徴の一つです。

設立1年未満で決算書がない人や、設立・起業したばかりで売り上げが少ない人でも申し込みができるので、スタートアップ企業が発行するビジネス・法人カードとして適しています。

こんな人におすすめ

- 年会費が永年無料のカードが欲しい人

- 本人確認書類のみでカードを発行したい人

三井住友カード ビジネスオーナーズの基本情報

「三井住友カード ビジネスオーナーズ」と「三井住友カード ビジネスオーナーズ ゴールド」のスペックや特徴を見ていきましょう。

コストを抑えたいなら「三井住友カード ビジネスオーナーズ」がおすすめ

| 年会費 | 永年無料 |

|---|---|

| 入会の目安 | 満18歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| パートナーカード(従業員カード) | 年会費無料、18枚まで申込可 |

| ETCカード | 550円(※1) |

| ポイント還元率 | 0.5%〜1.5%(※2) |

| 利用枠 | 最大500万円(※3) |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 最高2000万円(利用付帯) |

| お買物安心保険 | なし |

| 空港ラウンジ | なし |

| ビジネス特典 | 「東海道・山陽・九州新幹線(東京~鹿児島中央間)」のネット予約サービス |

| 締め日、支払日 | 毎月15日締め翌月10日支払い 毎月月末締め翌月26日支払い |

| ポイント有効期限 | ポイントの最終変動日から1年間(自動延長) |

| 審査 | 必要書類は本人確認書類のみで、審査結果を最短当日にメールで確認できる |

※1 初年度無料。前年度に一度でもETC利用の請求があった方は年会費が無料

※2 最大1.5%還元は、対象の個人カードとの2枚持ちが条件。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※3 所定の審査あり

スタートアップ企業や独立間もない個人事業主におすすめの「三井住友カード ビジネスオーナーズ」は、従業員用の追加カードを18枚まで年会費無料で発行できます。

カード番号が券面に表示されていない、セキュリティ面でも安心なナンバーレスカードであることも特徴。法人カードの中でも利用枠やポイント還元率が比較的に高く、ビジネス特典もあり、バランスのとれた法人カードといえます。

現在実施中のお得なキャンペーン

- 新規入会&条件達成で1万6000円相当のVポイントをプレゼント!

年間100万円以上利用するなら「三井住友カード ビジネスオーナーズ ゴールド」がおすすめ

.jpg)

| 年会費 | 5500円(税込) 年間100万円以上の利用で翌年以降の年会費が永年無料(※1) |

|---|---|

| 入会の目安 | 満18歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| パートナーカード(従業員カード) | 年会費無料、18枚まで申込可 |

| ETCカード | 550円(※2) |

| ポイント還元率 | 0.5%〜2.0%(※3) |

| 利用枠 | 最大500万円(※4) |

| 国内旅行傷害保険 | 最高2000万円(利用付帯) |

| 海外旅行傷害保険 | 最高2000万円(利用付帯) |

| お買物安心保険 | 最高300万円(年間) |

| 空港ラウンジ | 国内主要空港+ハワイ ホノルル空港のラウンジが無料 |

| ビジネス特典 | 「東海道・山陽・九州新幹線(東京~鹿児島中央間)」のネット予約サービス |

| ポイント特典 | 年間100万円の利用で毎年1万ポイント還元(入会初年度は対象外) |

| 締め日、支払日 | 毎月15日締め翌月10日支払い 毎月月末締め翌月26日支払い |

| ポイント有効期限 | ポイントの最終変動日から1年間(自動延長) |

| 審査 | 必要書類は本人確認書類のみで、審査結果を最短当日にメールで確認できる |

三井住友カード ビジネスオーナーズ ゴールドの年会費は5500円(税込)ですが、1年間に100万円以上の利用があれば翌年以降の年会費は永年無料になります(※1)。

また、三井住友カード ビジネスオーナーズ ゴールドは、三井住友カード ビジネスオーナーズ 一般カード比べると、最高2000万円の国内旅行傷害保険(利用付帯)がつく、最高300万円のお買物安心保険がつく、国内主要空港のラウンジが使えるなどメリットがたくさんあります。

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを参照

※2 初年度無料。前年度に一度でもETC利用の請求があった方は年会費が無料

※3 最大2.0%還元は、対象の三井住友カードで条件を達成し、対象のサービスを利用した場合。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※4 所定の審査があり

現在実施中のお得なキャンペーン

- 新規入会&条件達成で5万5000円相当のVポイントをプレゼント!

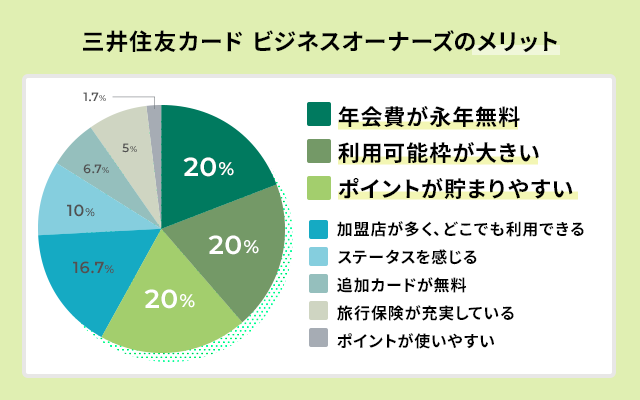

利用者30名に聞いた三井住友カード ビジネスオーナーズのメリット・デメリット

年会費無料の法人カードである「三井住友カード ビジネスオーナーズ」ですが、使ってみたときのデメリットも気になるところ。そこで、your SELECT.編集部は、中小企業の経営者や個人事業主など利用者30人にアンケート調査を行いました。

ご自身も実際に「三井住友カード ビジネスオーナーズ」を利用しているという池谷さんに、調査結果を踏まえながら三井住友カード ビジネスオーナーズのメリットとデメリットについて伺います。

アンケート概要

- 調査名:クレジットカード利用調査

- 調査方法:インターネット調査

- 調査対象:三井住友カード ビジネスオーナーズを保有する30人

- 調査期間:2022年7月29日〜8月3日

三井住友カード ビジネスオーナーズの利用者に聞いたメリットTOP3

アンケートの結果、メリットとして「年会費が永年無料」「利用可能枠が大きい」「ポイントが貯まりやすい」を挙げる回答が多数集まりました。これらの意見が多かった理由を、池谷さんに一つずつ解説していただきます。

- 1位:年会費が永年無料

- 1位:利用可能枠が大きい

- 1位:ポイントが貯まりやすい

年会費が永年無料

「年会費無料」が支持された背景には、まだ起業したばかりで支出をなるべく減らしたい若年層の所有者が多いことが考えられます。アンケートに回答いただいた方のうち約83%が「起業して6年未満」でした。また、年会費永年無料なら継続して所有しやすいのもポイントです。

利用可能枠は最大500万円(※)

一般的に、利用可能枠が個人カードよりも高く設定されている法人カード。それでも年会費無料の法人カードはほとんどの場合200万円以下であるのに対し、「三井住友カード ビジネスオーナーズ」は利用枠が最大500万円(※)と高額なので、急な出費に備えて1枚持っておくと便利、と感じている方が多いようです。

※所定の審査あり

個人カードとの2枚持ちなら最大1.5%還元でポイントが貯まりやすい

対象の個人カードと2枚持ちすることでポイント還元率が最大1.5%にアップ

通常のポイント還元率は0.5%ですが、対象の三井住友カードと2枚持ちをすると、対象店舗での利用で合計200円(税込)につき最大3ポイント(通常のポイント分を含む)が還元されます(最大1.5%還元)。対象となるのは、ETCや指定航空会社などの利用分です(※)。ビジネスシーンでの車や飛行機による移動、ネットショッピングでポイントが加算されるのは、大きなメリットといえます。

(※)対象となる利用先については、三井住友カードの公式HPを参照

池谷貴さん

2枚持ちすることで三井住友カード ビジネスオーナーズのポイント還元率がアップする対象カードは、三井住友カード(NL)、三井住友銀行キャッシュカード一体型カードなど、三井住友カードが発行する個人カードです。還元率の高い個人カードをビジネスで利用することがあるのであれば、2枚持ちする意味は大きいといえます。個人カードも年会費無料のものを選ぶといいでしょう。

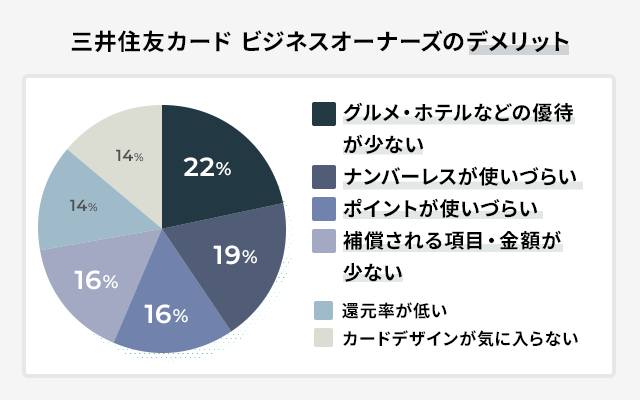

三井住友カード ビジネスオーナーズの利用者に聞いたデメリットTOP3

「三井住友カード ビジネスオーナーズ」は、利用枠の高さやビジネスシーンで重宝する付帯特典・サービスの充実度に注目が集まる一方で、デメリットに感じられる点も当然あります。

- 1位:グルメ・ホテルなどの優待が少ない

- 2位:ナンバーレスが使いづらい

- 3位:ポイントが使いづらい

- 3位:補償される項目・金額が少ない

アンケートの結果で気になるのは、ポイントの貯まりやすさがメリットに挙げられている一方で、「ポイントが使いづらい」という意見が見られたところ。その背景について詳しく解説します。

グルメ、ホテルなどの優待が少ない

「三井住友カード ビジネスオーナーズ」には、高級ホテルの優先予約やレストランのオリジナル特典を受けられるような優待は特にありません。これらのサービスの原資はカード会社の負担となるため、年会費無料のカードでは難しい、といった背景が考えられます。

利用者がさらに増えていけば将来的に優待が付く可能性もありますが、今すぐに優待サービスを利用したい場合は、グルメやホテル優待に強い個人カードを別に所有して使い分けるといいでしょう。

年会費の負担はあっても、付帯するサービスが豊富なおすすめのカード紹介した以下の記事も参考となります。

ナンバーレスが使いづらい

カードの表面にも裏面にもカード番号がない完全なナンバーレスが法人カードで採用されたのは、「三井住友カード ビジネスオーナーズ」が国内で初。

ただし、ネットでのカード決済の際、カード番号の入力を求められてカード券面を見ても番号が確認できないなど、多少の不便はあるでしょう。

カード番号やセキュリティコードは「Vpassアプリ」で確認できます。番号を盗み見されて不正利用されたときのリスクを考えれば、今後は増えていくであろうナンバーレスに、今のうちに慣れておくのも悪くはなさそうです。

ポイントが使いづらい

Vポイント残高はVpassアプリで確認でき、貯まったポイントは1ポイント=1円として使えます。 ただし、そのまま使えるわけでなく、アプリをインストールしてVpassなどと連携し、さらにApple PayやGooglePayと連携してアプリ上にチャージする必要があります。

Visaのタッチ決済対応加盟店やiD対応加盟店であれば使用でき、ネットショッピングにも対応していますが、ある程度手間がかかり、慣れる必要はあるのかもしれません。

補償される項目・金額が少ない

「三井住友カード ビジネスオーナーズ」の旅行傷害保険は、海外旅行は最高2000万円ですが、国内旅行はなし。ゴールドであれば国内旅行傷害保険も付いていますが、いずれも旅費などを当該カードで決済することが前提の「利用付帯」です。また、お買物安心保険もありません。

補償される項目や金額が少ないのは、銀行系法人カード全体の特徴ともいえます。その反面、銀行系のカードはセキュリティ面の充実により不正利用のリスクが低く、社会的にも高い信頼性があり、ビジネス面で有利ともいえます。

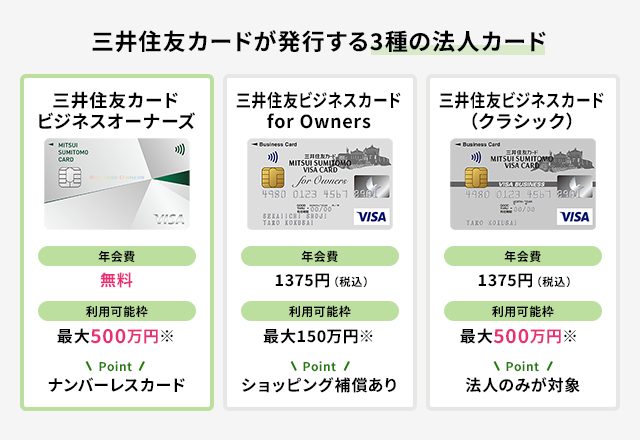

三井住友カードが発行する他法人カードと比較

※ 所定の審査あり

※ 利用枠は三井住友カードにて設定。希望に沿えない場合もある

三井住友カードには他にも法人カードが存在します。ビジネスオーナーズとの違いやメリットについてチェックしてみましょう。

三井住友カードが発行する法人カード比較一覧

| カード名 | 公式サイト | 年会費(税込) | 還元率 | 申し込みの条件 | 利用枠 | 追加カード年会費(税込) |

|---|---|---|---|---|---|---|

三井住友カード ビジネスオーナーズ 三井住友カード ビジネスオーナーズ |

公式サイト

|

永年無料 | 0.5%~1.5%(※1) | 満18歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 | 最大500万円(※2) | 無料 |

.jpg) 三井住友カード ビジネスオーナーズ ゴールド 三井住友カード ビジネスオーナーズ ゴールド |

公式サイト

|

5500円(※3) | 0.5%~2.0%(※4) | 満18歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 | 最大500万円(※2) | 無料 |

三井住友ビジネスカード for Owners 三井住友ビジネスカード for Owners |

公式サイト

|

1375円 | 0.5% | 法人代表者・個人事業主 | 最大150万円(※2) | 440円 |

三井住友ビジネスカード(プラチナ) 三井住友ビジネスカード(プラチナ) |

公式サイト

|

5万5000円 | なし | 法人 | 一律上限設定なし(※5) | 5500円 |

※1 最大1.5%還元は、対象の個人カードとの2枚持ちが条件。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※2 所定の審査あり

※3 年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを参照

※4 最大2.0%還元は、対象の個人カードと2枚持ちし、利用代金の支払い口座を三井住友銀行に設定していることが条件。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がある

※5 利用枠は三井住友カードにて設定。希望に沿えない場合もある

年間100万円以上利用するなら「三井住友カード ビジネスオーナーズ ゴールド」

.jpg)

出典:https://www.smbc-card.com/hojin/lineup/biz_owners_index.jsp

「三井住友カード ビジネスオーナーズ」のゴールドカードです。年会費が5500円(税込)かかりますが、年間100万円の利用で翌年以降の年会費が永年無料になります(※)。しかも毎年、年間100万円以上利用すると、翌年に1万ポイントのボーナスがもらえます。

Vポイントの有効期限は、ポイントの最終変動日から1年間(自動延長)です。定期的にカードを利用してポイントを貯めたり、ポイントを使っていれば、期限が毎月更新されます。カードの利用頻度が多い人は、ポイントの有効期限を気にする必要はないのでお得といえるでしょう。

その他にも、ビジネスオーナーズのゴールドカードは一般カードとは違い、年間300万円までのお買物安心保険や国内旅行傷害保険(利用付帯)が付いている点も魅力です。

※ 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを参照

現在実施中のお得なキャンペーン

- 新規入会&条件達成で5万5000円相当のVポイントをプレゼント!

補償内容重視なら「三井住友ビジネスカード for Owners」

出典:https://www.smbc-card.com/hojin/lineup/business_owners_index.jsp

「三井住友ビジネスカード for Owners」は、「三井住友カード ビジネスオーナーズ」の前身にあたる法人カードです。「三井住友カード ビジネスオーナーズ」では、旅行傷害保険の補償額が引き下げられ、ショッピング補償もなくなりましたが「三井住友カード for Owners」は補償額が最高2000万円(ゴールドカードは5000万円)で、ショッピング補償もあります。カード番号が券面にあるので、ナンバーレスに抵抗がある人にも向いています。ただし、年会費が1375円(税込)かかり、利用限度額が最大150万円と低めです。

現在実施中のお得なキャンペーン

- 新規入会&条件達成で1万6000円相当プレゼント!

ワンランク上の特典を求めるなら「三井住友ビジネスカード(プラチナ)」

出典:https://www.smbc-card.com/hojin/lineup/business_index.jsp

法人のみを対象とする三井住友カードの法人カード。利用可能枠は一律上限設定なし(※)。海外、国内とも旅行傷害保険の補償額は最大1億円(自動付帯)。年間最高500万円までのお買物安心保険に加え、一流レストランの無料サービスやプロゴルフトーナメントの入場券プレゼント、コンシェルジュサービスなど、人脈づくりにも有効なエグゼクティブな特典がぜいたくにそろっています。年会費は5万5000円(税込)で、審査では直近2期分の決算書など事業内容に関連した書類が必要です。

※利用枠は三井住友カードにて設定される。希望に沿えない場合もある

現在実施中のお得なキャンペーン

- 新規入会&条件達成でワールドプレゼント1万3000円ポイントプレゼント!

三井住友カード ビジネスオーナーズの申し込みまでの流れ

三井住友カード ビジネスオーナーズに申し込む際には、どのような手続きが必要なのでしょうか。申し込みからカード到着までの流れを確認しておきましょう。

カード到着までの4つのステップ

まずは手元に、運転免許証または運転経歴証明書(ない場合は、パスポート、健康保険証、後期高齢者被保険者証など)、金融機関の通帳やキャッシュカード(金融機関の口座番号が必要)を用意しておきましょう。銀行窓口まで行かなくとも、Web上で気軽に申し込みが完結するのがポイント。下記の4つのステップを踏めば、1週間程度でカードが到着します。

STEP1:申し込み内容の入力

契約内容に同意のうえ、Webの入力画面で申し込み内容を入力します。名前などの基本情報の他に、「職業」「資本金」「従業員数」「年収」「世帯人数」「婚姻の有無」「賃貸・持ち家など住まいの詳細」「居住年数、国籍」などの入力が必須となります(職業によって一部異なる)。

STEP2:支払口座の設定

Web上で支払口座を設定してください。ここで金融機関の口座番号が必要になります(ゆうちょ銀行の場合は通帳番号)。法人口座、屋号付きの口座、個人口座のいずれでも支払口座に指定することが可能です。

支払口座が三井住友銀行なら、時間帯に関係なく申し込みがオンラインで完結するなど、手続きがスムーズ。またネット銀行などだと、捺印入りの書類の郵送が必要になるケースもあります。

STEP3:審査および発行

申し込み内容をもとにカード会社が入会審査を行い、カードが発行されます。ここまでが最短で3営業日です。

STEP4:カードの到着

自宅にカードが到着します。ここまで約1週間です。

※金融機関サイトで口座振替設定が完了しなかった場合、書面による手続きが必要。書面の場合は1ヵ月程度かかる

カード発行が遅れるケース

支払口座の情報を郵送で提出する場合や、申し込みの前後に休日が連続している場合、申し込みが集中した場合などに、カード発行が遅れるケースがあります。また、個人事業主がキャッシングを同時に申し込む場合、年収証明書がアップロードされていないと発行が遅れやすくなります。

三井住友カード ビジネスオーナーズのよくあるQ&A

年会費無料で、申し込みも手軽な「三井住友カード ビジネスオーナーズ」。ここでは、利用時に気になる疑問について池谷さんに聞いてみました。

Q.番号が書かれていないナンバーレスカードだと使いにくくない?

A. 店舗での支払いの際にカード番号が丸見えだとセキュリティの問題が出てきますが、自宅でのネット決済では正直、Vpassアプリで一回一回確認するのが面倒なときもあります。クレジットカードのセキュリティ対策の流れとして受け入れている、という感じでしょうか。慣れるまでは手間を感じるかもしれません。

Q.キャッシングは利用可能?

A. 利用可能です。キャッシング利用枠は、利用者の希望をもとに総利用枠の範囲内で設定されます。個人カードと2枚持ちをしている場合は、総利用枠を合算したうえでキャッシングの利用枠が決まります。

Q.分割払いは可能?

A. 可能です。個人カードの枠と合算される形ではありますが最大200万円までの利用枠が設定されます。利息が発生するので推奨しづらいのですが、会社の立ち上げ当初は資金繰りが大変ですし、事業の都合に合わせて支払いのタイミングをコントロールするのも一つの手段でしょう。

また、請求書の支払いをカード決済にする「請求書支払代行サービス」(VISAカード会員のみ)を利用すれば、カード会社が支払い手続きを代行してくれます。手数料はかかりますが、決済に使用するカードの引き落とし日までわずかながら支払期限が延長できるので、資金繰りが厳しいときは検討してみてください。

Q.引き落とし口座は法人口座以外も利用できる?

A. 申し込む本人の法人名義口座の他に、個人名義口座(屋号付き含む)も利用できます。ただし、個人事業主は法人名義口座を指定できません。ちなみに、三井住友ビジネスカードは法人名義口座のみの取り扱いなので、「三井住友カード ビジネスオーナーズ」はやはり、中小企業の経営者や個人事業主を意識したカードだといえます。

Q.利用明細はどのように見たらよい?

A. 利用明細はVpassアプリの「Myページ」で確認できます。入会時、自動的にWeb明細に登録されますが、紙の明細書に変更したい場合は、Web明細の解除を申し込んでください。メールでの明細通知が停止され、紙の明細書(1通あたり税込99円)に切り替わります。

なお、Web明細でさかのぼれる年月は限られています。税務署から過去の収支を問われるケースに備えて、紙の明細を取り寄せておくのもよいでしょう。

Q.2枚持ちでポイントがアップする対象カードには何がある?

A.2枚持ちすることで、「三井住友カード ビジネスオーナーズ」のポイント還元率がアップする対象のカードは、以下の表のとおりです。

2枚持ちでポイントアップとなる対象カード一覧

- 三井住友カード プラチナプリファード

- 三井住友カード プラチナ VISA/Mastercard

- 三井住友カード プラチナ PA-TYPE VISA/Mastercard

- 三井住友カード ゴールド VISA/Mastercard

- 三井住友カード ゴールド PA-TYPE VISA/Mastercard

- 三井住友カード ゴールド VISA/ Mastercard(NL)

- 三井住友カード プライムゴールドVISA/Mastercard

- 三井住友カード エグゼクティブ VISA/Mastercard

- 三井住友カード VISA/Mastercard(NL)

- 三井住友カード VISA/Mastercard(CL)

- 三井住友カード VISA/Mastercard

- 三井住友カード A VISA/Mastercard

- 三井住友カード アミティエ VISA/Mastercard

- 三井住友カードゴールドVISA(SMBC)

- 三井住友カードプライムゴールドVISA(SMBC)

- 三井住友カードVISA(SMBC)

- 旧 三井住友VISA SMBC CARD

- 三井住友カード デビュープラス VISA エブリプラス(VISA)

- 三井住友カード RevoStyle

- 三井住友カード Tile

- 三井住友ヤングゴールドカード(VISA/Mastercard)

- 三井住友銀行キャッシュカード一体型カード

出典:https://www.smbc-card.com/nyukai/pop/biz_owners_point.jsp#card

Q.トラブル時の問い合わせ先はある?

A. 三井住友の法人カード関連の窓口となる「ビジネスサポートデスク」の電話番号が、公式サイトに明記されています。通話料は無料で、平日10:00から17:00までの受付になっています。Webで問い合わせができる問い合わせフォームもあるので時間内に電話できない方はWebで問い合わせましょう。

Q.貯まったポイントをマイルへ交換することは可能?

A. Vポイントは500ポイント単位でANAマイルに交換できます。ただし、1ポイント=0.5マイルと変換率は低くなっています。交換に必要な期間は約1週間で、Vpassアプリからポイント移行の手続きができるので、チェックしてみてください。

それ以外はブリティッシュエアウェイズ エグゼクティブクラブAvios〈アビオス〉ポイントへの移行もできるので、欧州方面への渡航が多い人はそちらへの変換もおすすめです。なお、残念ながらJALマイルには交換できません。

Q.セキュリティコード、暗証番号って何?

A. セキュリティコードは、ネットショッピングでセキュリティを高めるために使用される3桁の番号です。通常はカード裏面に印字されていますが、「三井住友カード ビジネスオーナーズ」は両面ナンバーレスカードなので、Vpassアプリの「カード番号を見る」から確認できます。

暗証番号は本人であることを証明するために、カード発行時に自分で設定するものです。簡単な番号だと犯罪に使われやすいため、覚えられる範囲で推測されにくい番号を設定するのがベターです。なお、コンビニなどのタッチ決済では暗証番号やサインは必要ありません。

まとめ

「三井住友カード ビジネスオーナーズ」は、年会費無料で利用枠が最大500万円(※所定の審査あり)と、従業員が20名くらいまでの中小企業の経営者や個人事業主が求める条件を備えたカードです。

また申込時の審査も個人与信で登記簿謄本や決算書が不要のため、会社を設立したばかりの方や個人事業主でも所有しやすい点もポイントです。

さらに指定の個人カードと2枚持ちすることで特定の加盟店でのポイント還元率もアップするので、ポイント重視の方にもおすすめです。

池谷貴さん

利用可能枠は、契約者個人の年収などをもとに、申込時の審査によって決定するので、一律ではないことに注意してください。